Читайте на SMART-LAB:

📃 AI-саммари новостей за секунды

Поток информации уже давно превышает разумные объёмы. Отчёты, заявления менеджмента, сделки, дивиденды, аналитика — в таком многообразии легко упустить важное. В новом приложении ВТБ Мои...

13:04

DDX Fitness

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе ....

12:04

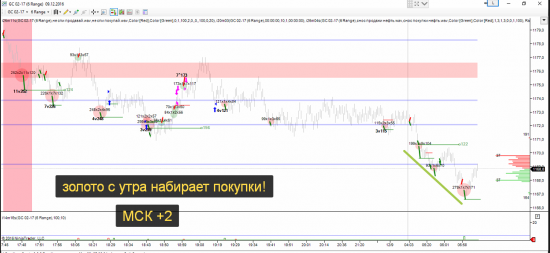

Поток данных с биржи состоит из Level I и Level II. То есть: тики — trade, BestAsk, BestBid и изменения в «стакане». Хотелось найти и исследовать неоднородности в потоке, идентифицировать и найти места где начинает действовать крупный участник.

Состав неоднородностей:

1. принты — крупная сделка в одном тике

2. крупный маркет — «шарики», крупный рыночный участник, рыночная сделка которого поглотила 10-300 лотов мелких лимитных заявителей, по 1-2-3 лота

3. айсберги — когда не совпадает количество заявленных лимитников на ценовых уровнях, с отработанными по факту.

Результатом разработок стала серия iXX написанная под Ninja Trader.

Логика торговли крупного участника:

1. поиск ликвидности в виде крупных рыночных заявок

2. постановка лимитных айсбергов

Сочетание крупного маркет-участника и лимитного айсберга, позволяет увидеть места в движении цены, где инициатор набирает позиции на ошибках других.

Версий много, но вся логика сводится к тому, что в узлах группировки таких сигналов, инициатор насыщается, что позволяет рассчитывать на выявление точных точек разворота.

Материалы:

мой блог — trendphil.blogspot.ru/

ветка на форуме — testopal.com/forum/index.php?topic=291.0