Не о текущем моменте

Примерно последние полгода наблюдается процесс «превращения» бывших спекулянтов в долгосрочных инвесторов. Поиск инвестиционных идей выходит из узких границ локального рынка и перекидывается на самый ликвидный, большой и с самой богатой историей рынок – американский. Теперь даже российские управляющие компании предлагают инвестировать своим пайщикам в акции американских компаний, создавая разные фонды от специализированных (например, инвестиции в акции технологического сектора) и заканчивая общими фондами типа – «акции Мира», предлагая уникальные методики анализа и отбора акций в состав таких фондов. То есть, такая УК хочет поконкурировать с местными американскими игроками, используя свой локальный опыт управления активами. Насколько он будет успешным покажет время, но это напоминает поведение российских компаний, например, металлургического сектора, акционеры которых решили в 2008 году выйти за пределы российского рынка и купить активы в США. Причем сделали это очень талантливо – прямо на пике рынка. Чем эта история закончилась хорошо известно. Аналогично поступают российские портфельный инвесторы в лице УК, которые на пике рынка 2016 года создают фонды для инвестирования в рынок акций США. Также предлагаются различные идеи во что инвестировать на американском рынке лет так на 10, чтобы получить кратный рост своих инвестиций.

Я уже писал, что на отрезке в 10 лет (2016- 2026 года) реальный возврат на инвестиции, которые делаете сегодня в рынок акций США, будет стремиться к нулю. Одурманенные трендом роста, который берет свое начало в марте 2009 года, российские инвесторы буквально смеются над этой мыслью. Это, может не удивительно, особенно если под маской такого инвестора скрывается человек, пришедший на рынок в 2009 году, как раз после кризиса 2008 года, который ничего кроме роста американского рынка за свою карьеру на рынке и не видел. Тем более было столько поводов для обвала, а разные гуру и эксперты предрекали его с завидным постоянством. Более того, отдельные участники используют такой момент в маркетинговых целях, создавая иллюзию бесконечного роста рынка США, начинают привлекать потенциальных инвесторов, умело жонглируя разными именами известных инвесторов, главным из которых является Уоррен Баффет. Действительно, американский рынок дал миру много известных имен инвесторов – Билла Гросса, Сета Клармана, Питера Линча, Джона Богла, Билла Миллера, Уильяма О Нила, Дэвида Дремана и, конечно же, главной вишенкой на торте уже упоминавшегося Уоррена Баффета. Это разные люди, с разными методиками и подходами к инвестициям, но их объединяет одно. Все свои деньги и имена они сделали в последние 35 лет.

Поэтому прежде чем делать долгосрочные инвестиции в американский рынок и привлекать на него инвесторов, нужно разобраться в фундаментальных причинах роста рынка акций США, сделать такой анализ и понять, что способствовало появлению такого количества громких имен среди инвесторов и почему Баффетов станет меньше. А сделав фундаментальный анализ и поняв причины роста рынка акций США, показывать потенциальным российским инвесторам реальную картину относительного того, чего ожидать от долгосрочных инвестиций, сделанных в 2016 году.

Жизнь так устроена, что зачастую не ясно, что привело к успеху (или власти, к примеру) того или иного человека – случай или какое-то стечение обстоятельств, порою пускай даже невероятное. Почему одни добиваются успеха, а другие – нет, почему одни делают себе имя в какой-то области человеком деятельности – а другие терпят крах. Почему в конце концов в русском языке мы часто говорим выражение – «потерпеть неудачу»? Как бы намекая на то, что всему причина- это отсутствие удачи. Или, вот к примеру, можем сказать, говоря о каких-то долгосрочных вещах – что «я родился в не в свое время». Поэтому очень сложно, а порою и невозможно, понять критерии успеха и факторы, которые повлияли на него. Оставляю читателя самостоятельно подумать на эту тему. Вернемся к фундаментальному анализу американского рынка акций.

Любопытно, что к 1980 году на американском рынке акций не было инвесторов, которые бы сделали состояние на нем. Что же произошло после этого? Почему в следующие годы они начали появляться один за другим?

Это были великолепные три декады для владения американскими активами – и неважно будь то акции или облигации. Без разницы! Покупай, что хочешь и держи! Вот оно золотое время стратегии buy and hold! Инвестиционный портфель, составленный наполовину из акций и из 30-ти летних правительственных облигаций принес 8% на инвестированный капитал в годовом выражении в период с конца 1982 года по конец 2013 года. Используя данные с 1871 года, не было такого 31- однолетнего периода с такой высокой доходностью. Были периоды, когда портфель акций показывали лучшую, были когда облигации опережали в доходности акции. Но не было ни одного промежутка сравнимого по времени, чтобы и акции и облигации одинаково хорошо перфомили. Этот период, несмотря на крахи рынка 2000 и 2008 года, действительно был самым уникальным в истории американского рынка.

Какие же фундаментальные факторы лежали в основе этого 35-ти летнего периода, который дал миру столько известных имен звезд фондового рынка? Таких драйверов было шесть.

- Ключи будущего великого (даже величайшего) bull market лежали в неглубоком кармане Пола Волкера, главы ФРС начала 1980-х годов. Именно он положил начало борьбе с инфляцией, которую потом все его последователи центробанкиры сделали своим приоритетом, такой особенной мантрой. Как показал опыт 1970-х годов – инфляция стала главным врагом экономики и рынка акций, которая как коррозия разъедала их. Инфляция к началу 1980-х была около 20%. И повышение процентных ставок ФРС к 18% стало решительным шагом в борьбе с инфляцией, которая к середине 1990-х снизилась до однозначных величин. Такое снижение инфляции стало главным драйвером роста для всех финансовых активов – как облигаций, так и акций.

- Вторым драйвером, соответственно, стали падающие процентные ставки. Они были естественным отражением падающей инфляции. Это было хорошим знаком как для облигаций, так и для акций, которые испытывали переоценку вследствие снижения стоимости денег. Когда рынок акций показал свое дно в середине 1982 года, 30-ти летние трежерис имели доходность 14,2%, а трех месячные векселя приносили 13,5%. Движение с этих уровней привело нас к уровням 2,3% по 30-ти летним облигациям в 2016 году и нулевым ставкам по краткосрочным векселям.

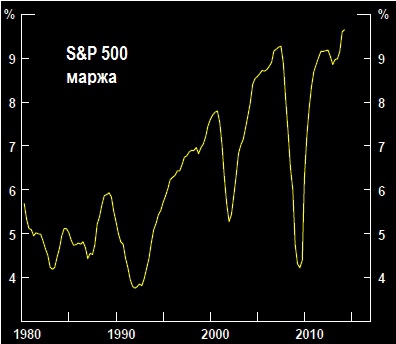

- Третьим драйвером стало значительное улучшение прибыльности компаний США и их финансов. В начале 1980-х корпоративные финансы американских компаний были в ужасном состоянии. Годы высокой инфляции нанесли серьезный ущерб балансам американских компаний. В то время еще, к примеру, даже не было возможности учета амортизации. Рост производительности труда был очень низок, а, соответственно маржинальность бизнеса низка. Высокая инфляция давала возможность компаниям не думать о контроле затрат и думать об улучшении эффективности бизнеса. До тех пор пока компании чувствовали, что они могут просто повышать цены, а не ограничивать рынок труда в его стремлении требовать больших зар плат или вкладываться (инвестировать) в инновации или просто улучшать производительность труда. Все существенным образом поменялось, когда инфляция начала падать. Компании стали бороться за эффективность бизнеса, улучшать производительность. К этому стали подталкивать их также, то рост доллара в первой половине 1980-х, дерегулирование многих отраслей во второй половине 80-х, а также глобализация, которая дала еще один толчок (и самый существенный) в 1990-х и первой половине 2000-х. Еще один толчок дали технологические улучшения, которые привели стремительному росту производительности и вывели маржинальность бизнеса на максимальные значения.

- Следующим драйвером рост valuations – оценок компаний инвесторами. В середине 1982 года S&P 500 торговался на уровне только лишь 7.7 Р/Е – 31-м летнем дне. Мультипликатор Шиллера составлял 9.7 – это было еще одно дно, аж с 1945 года, окончания Второй мировой войны. Другими словами рынок был экстремально дёшев и был огромный потенциал для его переоценки вследствие падения инфляции и процентных ставок, а также улучшения корпоративной эффективности.

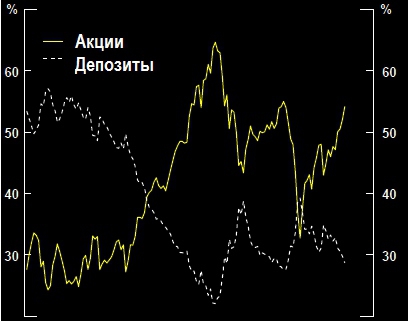

- Пятым драйвером роста рынка явился интерес населения к рынку акций. Рынок акций США находился в 14-ти летнем цикле падения, прежде чем цены достигли своего дна в середине 1982 года. С двузначной инфляцией и такими же ставками инвесторы предпочитали депозиты акциям. В середине 1982 года акции составляли 24% от портфеля активов домохозяйств (исключая активы, удерживаемые пенсионными фондами и страховыми компаниями), а в депозитах 55%. Но по мере роста рынка акций у инвесторов просыпалась любовь к акциям, предвещая драматический разворот в этом соотношении. И к 2013 году аллокация в акции и депозиты изменилась в обратную сторону – 54% — акции и только 29% депозиты.

- Ну, и наконец, последний драйвер. Это — так называемый ДОЛГОВОЙ СУПЕРЦИКЛ. Комбинация из падающих процентов ставок и эпоха дерегулирование рынка, начатая в начале 1980-х годов привели к массивному кредитному буму в американской экономике. Этому тренду начали активно подыгрывать члены ФРС – предоставляя стимулы экономике при каждом снижении деловой активности (рецессии). Выбор в пользу перезапуска кредита в экономике всегда был проще, нежели чем ликвидация накапливающихся дисбалансов в экономике. Такой долговой суперцикл оказал существенную поддержку рынку акций, а ФРС до сих пор пытается разными путями возобновить новый кредитный цикл.

Поэтому очень сложно, смотря в зеркало заднего вида, судить чего больше было у известных инвесторов удачи или умения. Но можно точно сказать, что они родились в нужное время и как говорят у нас – попали в струю.

Следующие 30 лет будут непростыми и мы наверняка увидим в действии концепцию mean reversion, которая выравнивает на долгом временном промежутке эксцессы, которые случились на предшествующем временном отрезке. Конечно, люди найдут выход из ситуации, испытав очередные потрясения и кризисы. Можно с уверенностью говорить, что это будут годы не лучшие для владельцев капитала. Некоторые получат на него совсем маленький возврат, а некоторые его потеряют в бурлящей и кипящей воде рынка. Наверняка, появятся люди, которые сделают себе имя на обвалах рынка, и ими также будут восхищаться и подражать. Все в этом мире циклично.

В любом случае, в этот период времени придется решать дисбалансы, накопившиеся в экономике. Можно предполагать, что они будут решаться через налоговую систему, с помощью которой будет произведена болезненная редистрибьюция доходов и богатства от владельцев активов в пользу социально незащищенных слоев общества, поскольку мы видим угрожающий стабильности разрыв между самыми богатыми и самыми бедными. Да, в общем то, мы уже наблюдаем сокращение среднего класса в Америке, рост популизма и недовольство элитой.

В этой ситуации приходится пожелать только удачи тем российским инвесторам, которые терпели долгие 35 лет и ждали точки входа в рынок, пропускали коррекции в 50%, и вот, наконец, в 2016 году, на 35-м топе рынка решили инвестировать в рынок акций США. Не зря филологи говорят, что метафизическая сущность русского человека, выражение его ментальности проявляется в таких словах как – авось, небось, да как-нибудь.

Ура!

Давно не писал!

Может стоит сравнивать реальные, а не номинальные доходы?

/Владимир, мы говорим о длинном, в районе 10 лет, горизонте. в двух словах здесь не скажешь. попробую, что-то написать об этом немного позже. //

а разве сложно сделать простой вывод:

если ждать американский рынок за 10 лет около нуля, то и российский выше нуля ждать не стоит.

Нет?

На этом госмонопольки ещё немного вырастут (на деньгах европейских хомяков)...

Но думаю, что до этих «дней прекрасных» индекс РТС вниз ещё сходит...

В рублях ММВБ может и удвоится, это от политики печатного станка ЦБ зависит (слабо предсказуемой фактор, крымы и сирии могут много денег сожрать)...

Но если цена ваших акций удвоится и цена хлеба в магазине тоже удвоится, то прибылью такую переоценку назвать сложно…

меня если честно сильно смущает структура индекса — с его уклоном в госкомпании и сырьевой сектор

но я все же думаю что будет некая положительная динамика, хоть и небольшая в реальных цифрах

Помню как накануне или уже в 2008-м, на фоне рабушевавщегося дефицита цемента на рос.рынке, вдруг от американских цементных маклеров стали поступать подкуающие предложения... а потом случился фреди&фанни… а ещё чуть позже памятное многим Пикалёво

Всё клёво конечно написано.

Вопрос: почему же тогда все крупные компании мира стремятся выйти на биржу именно на Америке?

По поводу просадок, если начнется опять кризис, сейчас дивидендная доходность американских акций где-то 2,5% — 2,7% чистыми в баксах. (если покупать на спб бирже за вычетом налога в 35%).

Если при наступлении кризиса, усреднится, то можно получать ДД по 5-10% и достойно выйти из очередного 29, 73, 87, 08 годов.

а в пифах, никаких денежных потоков нет, все уходит на зарплату студентов — аналитиков.

Лучше уж самому все покупать, а не через пифы. Иначе будет, как в этом чеке при покупке товара:

ну да, впереди возможен мировой кризис. но и с 80го года США проходила такие кризисы много раз.

другое дело конечно что Россия не США, но всё равно я думаю интересно поинвестировать в Россию сейчас и поглядеть, что будет лет через 30.

я серьёзно говорю. действительно инвестирование настраивает именно на такой долгосрочный взгляд.

2. Рынок меняется всегда. Сейчас рынок It, как не крути. Спросите у своих детей. И там уже реальные деньги, а не фальстарт, как в 90х. Это я к тому, что найти хороший бизнес можно и в плохое время, см. п.1.

3. У нас тут на штаты особо и не заглядываются. Хотелось бы о перспективах наших орлов.

2. Рынок меняется всегда — это всем известено. В рынке IT реальные деньги уже 20 лет как присутствуют.

3. Заглядываются.

1.

2. Значит, не все так безнадёжно.

3. Мои наблюдения это не подтверждают, в т.ч. и статистика постов и комментариев на SL, да и других подобных ресурсов. Если только большие деньги, но это не про нас.

Хороший, качественный пост.

Приятно было прочитать.

1. Спасибо за этот пост и за все Ваши посты, прошлые и будущие;

2. Что же делать инвестору? Куда бедному крестьянину податься?

www.starcapital.de/research/stockmarketvaluation

Некоторые данные говорят и о крайне слабой теоретической подготовке рядового американского инвестора.

Я для себя делал сравнение портфелей(акции/облигации) 60/40 и 90/10, считал среднегодовую реальную(с поправкой на инфляцию) доходность на 40-летнем окне, график её здесь:

Да, в районе 2013 получился пик среднегодовой доходности портфелей на уровне 7-8%. Но в целом он не уникален, были такие пики и раньше, были пики и побольше. С другой стороны, не было 40-летнего периода, когда портфели приносили меньше 3% годовых в реальном выражении. Так что, вероятно, говоря о buy & hold, следующие 40 лет не стоит ожидать 7-8% годовых, но и меньше 3% тоже не должно быть… ;-)Сам пост здесь: http://at6.livejournal.com/11470.html

Справедливости ради, у Баффета самая высокая среднегодовая доходность была в 1959-1987. А в абсолюте его доходы были меньше, потому что суммы в управлении были меньше. Так в те времена фонд с 1 млрд. долларов считался очень крупным, потому что долларов было на порядки меньше. И на этом фоне BRKA смотрелась «вполне себе».

И Вы забыли еще один драйвер: резкое снижение налогов при Рейгане и ускоренный рост дефицита бюджета США (государство взяло на себя долговую нагрузку, уменьшив ее давление на корпорации).

И одна поправка: до однозначных величин инфляция упала уже в 1982-м и больше не поднималась до двузначных.

Про Рейгана я написал, конечно же, такой фактор не мог упустить. Но то, что он делал это так называемые supply side reforms.В тексте я это назвал дерегулированием.

Да, CPI двольно быстро упалас 14,8% до 9,8%, потом подскочила к 11% и уже потом ушла ниже 5%. И дальше только падала.

А что касается «дерегулирования» Рейгана, то я бы не назвал его реформы «дерегулированием». Кроме снижения налогов и дерегулирования в этой сфере, никакого серьезного «дерегулирования» деятельности производственных предприятий и сферы услуг (кроме финансов) при Рейгане не было. Впрочем тогда экономика США и не была «зарегулирована».

А инфляция ниже 5% упала уже к концу первого срока Рейгана. Дальше скорее колебалась под этим уровнем вплоть до сегодняшнего дня.

А остальные области регулирования: антимонопольное законодательство и санитарные нормы, Рейган и не собирался менять.

В отличии от Тэтчер, Рейгану приватизировать было нечего.

А автору благодарность за отличную статью!!!