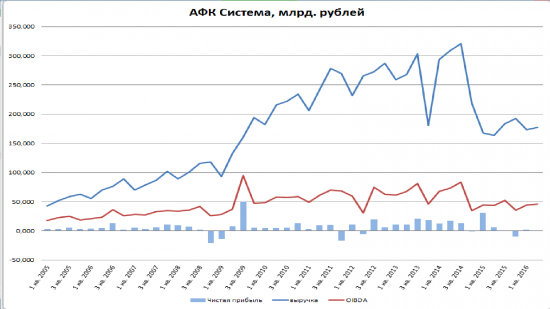

Обзор #1. АФК Система

Компания сейчас очень дешевая и не смотря на то что зарабатывает меньше из-за национализация Башнефти в конце 2014 года.

EV/OIBDA = 1,51 и Долг/OIBDA = 0,38. Компания очень дешевая.

Так как АФК Система это холдинг, надо рассмотреть до черные предприятия.

Начнем обзор с прибыльных дочек:

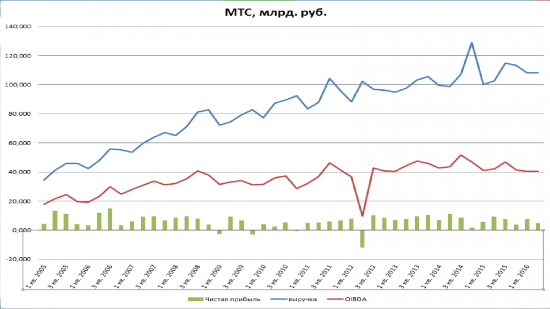

Самый весомый вклад вносит МТС.

Компания так же приносить прибыль, но рынок уже перенасыщен, конкуренция большая, перспектив увеличения бизнеса я не вижу.

БЭСК, хороший актив, приносит прибыль.

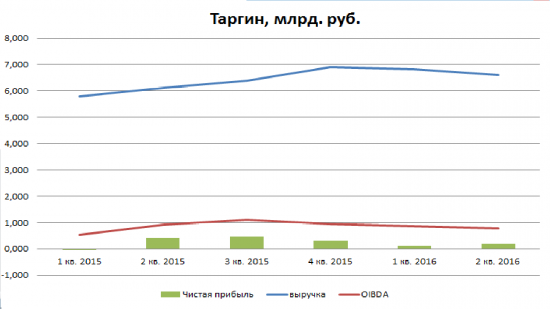

Таргин, это остатки от Башнефти что осталось у Системы. Прибыльная компания. С ростом нефти, спрос на услуги компании увеличится и следовательно прибыль будет расти.

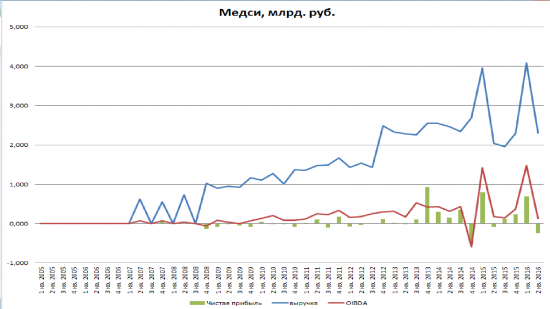

Следующий бизнес не самый крупный, но самое главное прибыльный. Это медицинская компания Медси.

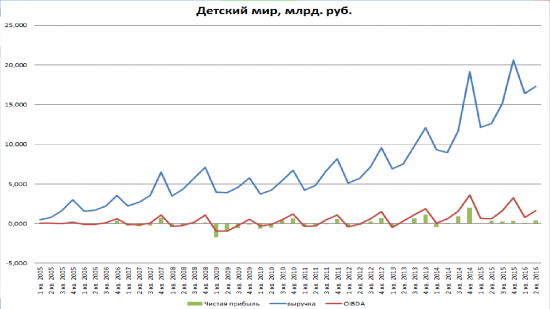

Детский мир перспективное направление, компания развивается хорошими темпами, а еще продав 23,1% за 9,75 млрд. руб. мы можем посчитать, во сколько же оценили всю компанию, получается 100% стоит 42,21 млрд. по мультипликаторам EV/OIBDA = 7,53, Чистый долг/OIBDA = 1,73. Хорошие показатели для ритейлера.

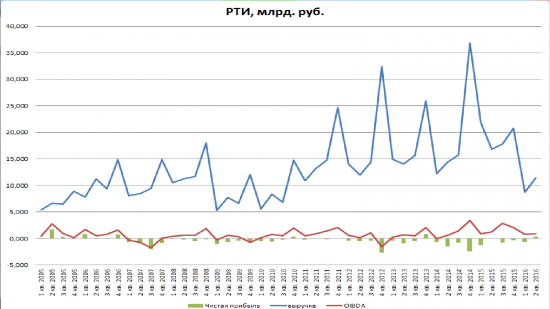

РТИ, высокие технологии. Хороший бизнес, перспективный, но убыточный. В пресс релизе написали что выручка упала из за выбытия сегмента «Информационные и коммуникационные технологии», видимо продали я не нашел информации

Убытки!!! Следующие компании приносят одни убытки.

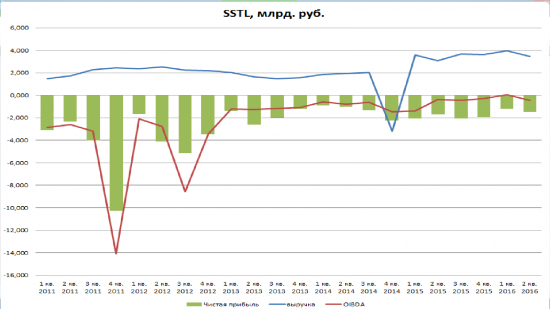

SSLT, индийская дочка, интересное направление, Индия развивает, не у всех еще есть смартфоны, но думаю еще пройдет 5-10 лет пока выйдет в плюс.

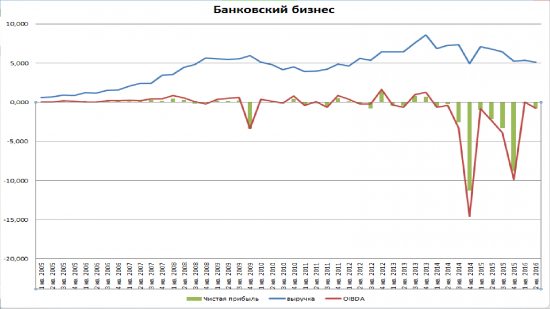

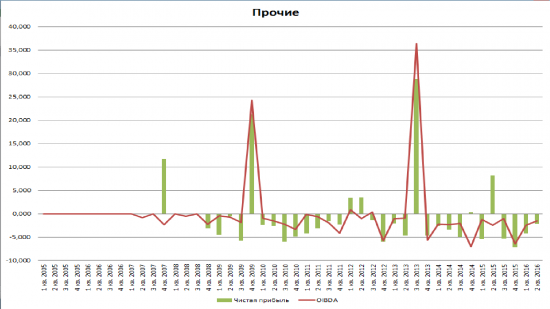

О банковском, туристическом и фарм. направлениях мало что могу сказать, направления убыточные.

Выводы: как я уже в начале отметил компания дешевая, есть перспективы. И драйверами роста может стать выход на IPO дочек компании. А так же я считаю, продажа убыточных направлений хорошо повлияло бы на фин. показатели компании + появится кэш. Если продать убыточные дочки по моим расчетам получается EV/OIBDA = 1,36 и Долг/OIBDA = 0,34 ( без учета кэша от продажи), что еще дешевле чем раньше. Но когда эта переоценка произойдет я сказать не могу.

Р.S. я еще не купил.

Сергей24 сентября 2016, 19:57Удивительно, что Петрович всю контору не продал и за бугор не свалил!))0

Сергей24 сентября 2016, 19:57Удивительно, что Петрович всю контору не продал и за бугор не свалил!))0