Лягушка в кастрюле: непрерывная информация и моментум

Перевод.

Мы тестируем гипотезу лягушки в кастрюлю (ЛВК), которая гласит, что инвесторы невнимательны к информации, которая непрерывно поступает в небольших количествах. Интуиция подсказывает нам, что ряд частых постепенных изменений привлекает меньше внимания, чем нечастые, но драматические повороты. В соответствии с гипотезой ЛВК, мы обнаруживаем, что непрерывная информация вызывает длительный застой, который не меняется в долгосрочной перспективе.

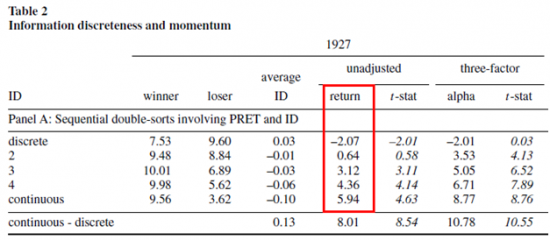

Моментум медленно падает от 5,94% по акциям с непрерывным потоком информации в период формирования до -2.07% для акций с дискретной информацией за аналогичный период формирования. Широкое освещение СМИ соответствует дискретной информации и смягчает сильный моментум, который приходит вслед за непрерывной информацией.

Что касается вареной лягушки, то это анекдот, описывающий лягушку, попавшую в кастрюлю с водой. Если лягушку посадить в кипяток, она сразу выпрыгнет. Однако если ее поместить в холодную воду, которая медленно нагревается, она не заметит постепенного изменения температуры и сварится.Инвесторы действуют в схожей манере при постепенном изменения цен на акции. Например, в случае немедленного 100%-го повышения цены (кипяток) все инвесторы мгновенно принимают новую реальную стоимость, в то время как постепенному изменению цен (холодная вода, которая медленно подогревается до температуры кипения) часто уделяется гораздо меньше внимания. Если говорить академическим языком поведенческого финансирования, то когда дело доходит до постепенных изменений в цене на акции, инвесторам не достает внимания.

В этой статье Da, Gurun и Warachka (2012) исследовали недостаток внимания инвесторов при постепенном поступлении информации и предположили, что этот факт имеет условную связь с моментумом. Гипотеза лягушки в кастрюле (ЛВК): “серия частых постепенных изменений привлекает меньше внимания, чем редкие кардинальные изменения. Поэтому инвесторы недостаточно хорошо реагируют на постоянный поток информации”.

Выводы ясны:

более сложные торговые стратегии, которые акцентирует внимание на зависимости от траектории моментума, порождают гораздо более сильный моментум-эффект.

Основные выводы:

В этой статье приводится приблизительный расчет информационной дискретности (ИД), который измеряет относительную частоту малых сигналов. Высокая ИД означает более дискретную информацию и низкая ИД обозначает непрерывную информацию. Для прошлых победителей с высоким возвратом, высокий процент положительных возвратов (% пол > % отр) подразумевает большое количество мелких положительных возвратов. Наш расчет ИД определен показателем дневных возвратов и игнорирует их величину, одинаково расценивая каждый из наблюдаемых возвратов. Проценты по дням за период формирования с положительными и отрицательными возвратами обозначены %пол и %отр, соответственно. ИД определено следующим образом:

ИД=sgn(PRET) х [%отр — %пол],

Где общий возврат за период формирования определен как PRET. PRET определяется как общий возврат компании за последние двенадцать месяцев с пропуском последнего месяца. Показатель PRET определен как sgn(PRET) и равняется: +1 когда PRET > 0 и -1 когда PRET < 0.

Далее, авторы дважды отсортировали портфели – в первый раз по возвратам за 12-месячный период формирования (Jegadeesh и Titman, 1993), затем, во второй раз по ID за период с 1927 по 2007. Они обнаружили, что в течение шестимесячного периода владения, моментум постепенно падает с 5,94% по акциям с непрерывной информацией до -2.07% для акций с дискретной информацией.

Таблица 2Дискретность информации и моментум

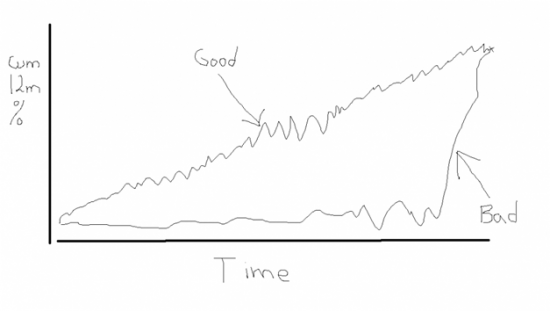

Вау. Приведенный ниже график показывает динамику Альфы, определенную непрерывной и дискретной информацией от 1 до 10 месяцев после формирования портфеля. Эти результаты согласуются с гипотезой непрерывного ЛВК, или “качественного” моментума, который, судя по всему, по большей части отвечает за эффект моментума. В частности за:

— Увеличение прибыли: качественные, или непрерывные стоки моментума имеют более высокие трехфакторные Альфы, чем некачественные, или дискретные стоки моментума.

— Большая настойчивость: Прибыль моментума, полученная в результате непрерывного информационного потока, сохраняется дольше (t-stat остается значительным в течение 8 месяцев); в то время как прибыль моментума, полученная благодаря дискретной информации, сохраняются только 2 месяца (т. е., инвестор может торговать моментум реже и все равно выиграет).

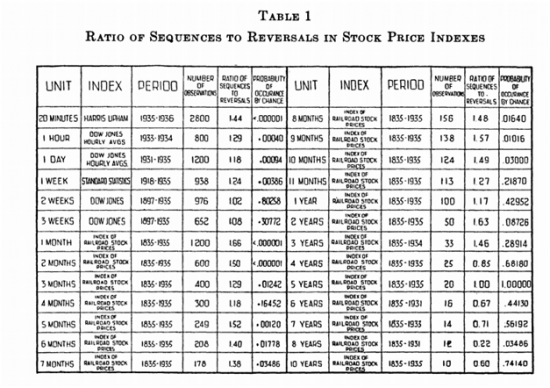

Моментум изучался на протяжение многих лет и был официально задокументирован исследователями в 1937 году (ч. т. Гэри Антоначчи). Ниже приведена таблица из оригинальной статьи в Econometrica:

Авторы отметили, что “инерция” была очень значительной в ценах на акции. Авторы также подчеркивают, что они обладают ограниченной информацией, и, следовательно, ограниченной статистической способностью для оценки инерции в долгосрочной перспективе. Что ж, теперь у нас есть более 200 лет данных для проверки их заявлений. Примечательно, что путем простого рассмотрения способа достижения моментума, отмеченного авторами статьи, упомянутой в этом посте выше, аномалия моментума может быть повышена путем концентрации на стоках с высоким моментумом и высоким качеством, или более “длительным” моментумом. (Примечание: старая статья авторства Grinblatt и Moskowitz (2004), приходит к похожим выводам). Чтобы прояснить все это, я нарисовал простую диаграмму, дабы проиллюстрировать концепцию.

Оригинал здесь.

INTELLEKTTRADE19 сентября 2016, 14:17Я тоже думал над этой темой. Здесь идет такой параметр, как «информация». Вопрос — о какой информации идет речь? Насколько информация достоверно или это не важно?0

INTELLEKTTRADE19 сентября 2016, 14:17Я тоже думал над этой темой. Здесь идет такой параметр, как «информация». Вопрос — о какой информации идет речь? Насколько информация достоверно или это не важно?0