Вот тебе дедушка и опцион.

Случайно обнаружил интересный, с моей точки зрения, опционный парадокс.

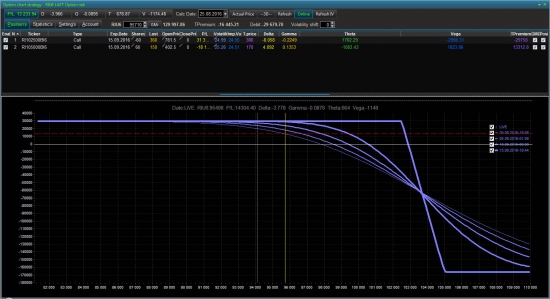

15 августа был продан спред на коллы RI, базовый актив был примерно 96600, волатильность центрального страйка была 26.

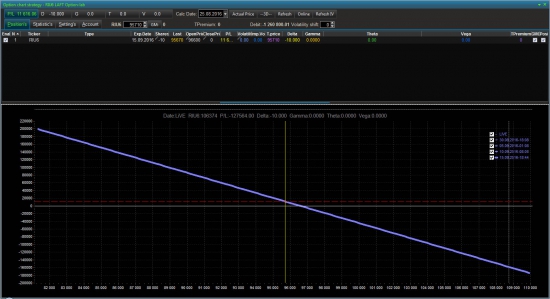

Так вот доходность этого спреда на момент написания топика выше, чем была бы доходность от продажи базового актива примерно с тем же (даже чуть больше) ГО. Волатильность та же.

Вот полюбуйтесь:

Я, конечно, знаком с нелинейностью опционов, но все равно удивительно. При том, что дельта направленной позиции существенно больше дельты спреда. Правда, комиссия съест большую часть разницы, но на момент экспирация эта разница будет значительно больше.

И отчего все не торгуют спреды?

Всем профита,

P.S. Пока писал, волатильность несколько выросла и доходность направленной позиции стала выше, чем спреда. Но это дело не меняет.

Кстати, никто не подскажет, что делать с 5 000 руб., которую мне выплатят в январе 2017, как компенсацию к пенсии. Может купить сейчас опцион на водку?

ves201025 августа 2016, 11:495000 руб??? год по мобиле говорить можна+1

ves201025 августа 2016, 11:495000 руб??? год по мобиле говорить можна+1 SergeyJu25 августа 2016, 11:58Комбинация сахар-дрожжи много выгоднее направленной позиции в водке.+7

SergeyJu25 августа 2016, 11:58Комбинация сахар-дрожжи много выгоднее направленной позиции в водке.+7 J.S.V.25 августа 2016, 11:585к рублей куда деть? ну вот смотри, в новом году повысят сразу жкх что бы сразу у тебя их забрать обратно)+2

J.S.V.25 августа 2016, 11:585к рублей куда деть? ну вот смотри, в новом году повысят сразу жкх что бы сразу у тебя их забрать обратно)+2 Маркин Павел25 августа 2016, 12:20Так ты из будущего?+1

Маркин Павел25 августа 2016, 12:20Так ты из будущего?+1