Платёжный баланс и курс рубля. Обзор факторов, вляющих на российскую валюту. Лето 2016

Торговля

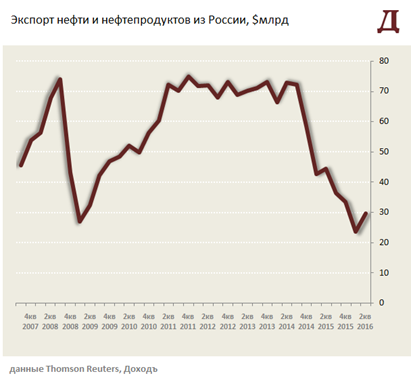

Рост цен на топливном рынке во втором квартале года внёс решающий вклад в положительную динамику российской валюты относительно доллара. Увеличение экспорта нефти и нефтепродуктов в долларовом выражении составило 25% за квартал с минимального за десятилетия уровня в $23 млрд в первом квартале года. Отметим, что нефть остаётся главным фактором влияния на рубль — корреляция недельных доходностей активов относительно доллара все еще составляет рекордные в истории 0,8.

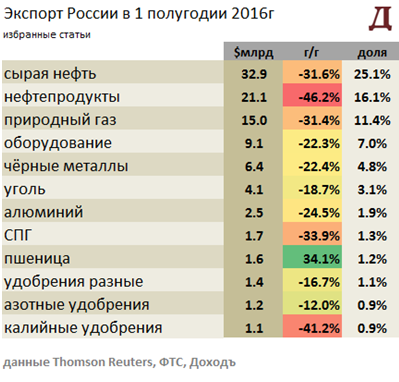

Сохранение высокой зависимости рубля от нефти обеспечивается тем, что прочие категории товарного экспорта также продолжают снижаться. В первом полугодии нет восстановления ни по одной значимой статье, за исключением экспорта пшеницы, влияния которого, безусловно, недостаточно, чтобы оказать значительный эффект на рубль.

Финансовые потоки

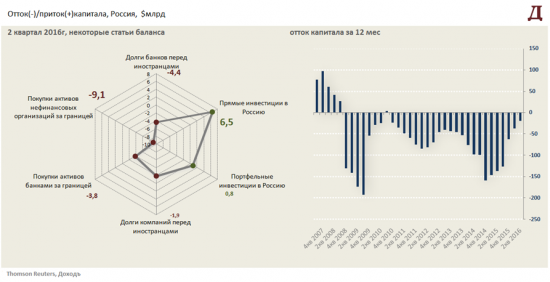

Как мы и предполагали в базовом сценарии предыдущих прогнозов, в 2016 году в России наступила нормализация оттока капитала, что благоприятно сказывается на российской валюте. По нашей оценке показатель за второй квартал составил $1,6млрд, за последние 12 месяцев он на рекордно низком уровне с 2010 года.

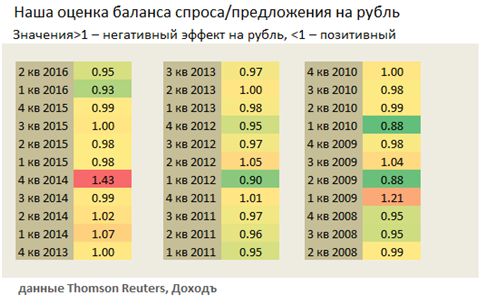

Рассчитанный нами индикатор баланса спроса/предложения на рубль на основе данных торговли и операций с капиталом показывает сохранение благоприятных макроэкономических условий для российской валюты. Вероятно, это объясняет, почему российская валюта сейчас является значительно менее волатильной, чем нефть.

Далее мы представим факторы, которые на наш взгляд будут влиять на ценообразование российского рубля в ближайший год. В первую очередь, нас будут интересовать прогнозы по рынку нефти и прочим биржевым товарам, кроме того, мы постараемся дать оценку составляющим потенциального притока/оттока капитала.

Внешние факторы. ФРС и нефть

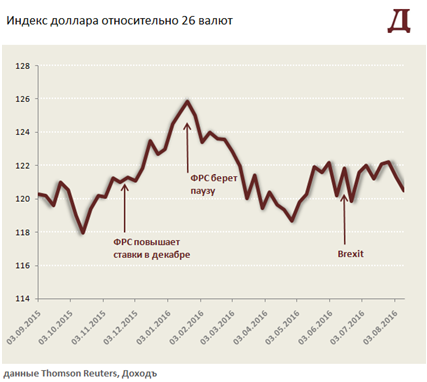

Цена любого актива в долларах будет зависеть не только от спроса и предложения на него, но и от глобальной стоимости самого доллара. Ослабление относительно американской валюты в 2014 и 2015 годах и восстановление в первой половине 2016г было характерно не только для российского рубля, но и для большинства валют развивающихся рынков, евро, йены, цен на многие биржевые товары.

Связано это было с изменениями в денежной политике ФРС, которая напрямую влияет на стоимость доллара. Сворачивание программы количественного смягчения и первое за много лет повышение ставки стало прямой причиной ралли американской валюты. Еще в конце прошлого года от ФРС аналитики ожидали 3-4 повышения процентной ставки в 2016 году, однако американский регулятор взял продолжительную паузу, ослабив давление сильного доллара на мировую экономику.

Мы полагаем, что отсутствие значительных последствий Brexit, негативных сигналов с финансовых рынков Китая и относительно хорошая макростатистика из США вновь вернёт ФРС к обсуждению ужесточения денежной политики во второй половине года. В базовом сценарии мы ставим на одно повышение ставки, которое приведёт к укреплению индекса доллара, которое, впрочем, будет не таким внушительным, как в прошлые годы.

При прочих равных факторах, это должно оказать негативное влияние на топливные рынки в краткосрочной перспективе. Взаимосвязь между стоимостью доллара и ценой на нефть была не всегда, но после 2008 года резко выросла, сохраняясь на значительном уровне. Корреляция месячных изменений индекса американской валюты и барреля Brent сейчас составляет -0,6.

Приоритет влиянию на нефть в среднесрочной и долгосрочной перспективе мы отдаем фундаментальным факторам спроса и предложения. Полагаем, что значительного снижения добычи нефти США, неожиданно высокого рост спроса в Индии, и оживления китайской экономики в первом полугодии может быть достаточно, чтобы устранить «избыток» предложения, сложившийся в отрасли. Кроме того, мы ждем снижения запасов в результате сокращения контанго в нефтяных фьючерсах.

Учитывая наши ожидания по изменению стоимости доллара, действиям ФРС и долгосрочного соотношения отраслевого спроса и предложения, в базовом сценарии мы сохраняем прогноз стоимости барреля Brent в $44 к концу 2016 года. В 2017 году в базовом сценарии по-прежнему ждём роста на уровень в $55 и даже выше.

В конце обзора в базовом прогнозе мы традиционно даем прогноз курса рубля не только относительно доллара, но и относительно евро. Для этого нам требуется определение соотношения стоимости американской и единой европейской валюты. Мы полагаем, что расхождения в денежной политике ФРС и ЕЦБ (который продолжает попытки снизить процентные ставки) еще проявятся на курсе евро. С повышением ставки в США пара EUR/USD вновь уёдет ниже уровня 1,1 к четвёртому кварталу текущего года, ждем соотношения около 1,06 в будущем году.

Внутренние факторы. Санкции, денежная и бюджетная политика

Гигантский отток капитала в предыдущие два года был важным фактором избыточного ослабления рубля. Во многом он был вызван санкциями, из-за которых российские компании оказались вынуждены погашать задолженность перед иностранными банками. Как мы и ожидали, в 2016 году фактор ослабил своё влияние, приведя к снижению волатильности рубля.

Отметим, что отрицательные ставки в Европе, мягкость денежной политики в США и относительная нормализация внешнеполитической обстановки позволило России ощутить максимальный с начала 2014 года приток прямых иностранных инвестиций. Кроме того, впервые с 2011 года наблюдался рост портфельных инвестиций в России. без фактора санкций показатели, скорее всего, были бы еще выше, но нельзя не отметить значительные улучшения для рубля в состоянии финансового счёта для рубля, которые, как мы рассчитываем в базовом сценарии сохранятся на ближайший год.

Помимо санкций, во внутренних факторах мы рассматриваем влияние денежной и бюджетной политики России. Увеличение объёма финансирования Центральным банком коммерческих банков и быстрое снижение ставок мы рассматриваем как мягкую денежную политику. Поддержание большого дефицита бюджета (в % от ВВП), который финансируется, например, через привлечение кредитов на внутреннем рынке от государственных банков является примером мягкой бюджетной политики. Оба подхода, по нашему мнению, в российских условиях могут вести к неоправданному росту импорта и оттоку капитала (например, покупке наличной валюты), поэтому являются негативными факторами, увеличивающими предложение рублей на валютном рынке.

На наш взгляд текущие действия Центрального банка и правительства следует признать консервативными и незначительно влияющими на оттоки капитала в платёжном балансе. Опасения в будущем может вызывать бюджетная политика, которая после того, как закончатся средства Резервного фонда, может привести к финансированию дефицита нерыночными способами. Тем не менее это проблема, скорее всего, достанется правительству на следующий год. В этом году дефицит в 3-3,4% ВВП не должен оказать негативного эффекта на платёжный баланс и курс рубля.

Базовый сценарий

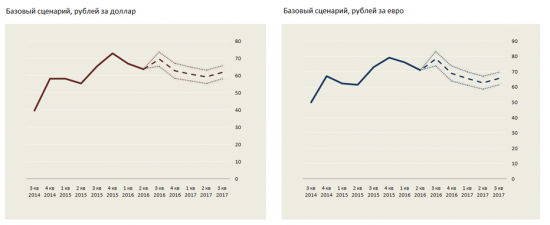

В базовом сценарии мы рассматриваем снижение цен на нефть в 4 квартале 2016 года до в среднем $44 за баррель, рост к $55 через год. Учитывая наши оценки влияния санкций, денежной и бюджетной политик, мы понижаем прогноз оттока капитала по итогам 2016 года с $35млрд до $30млрд., в результате баланс спроса и предложения будет находится на комфортных для рубля уровнях, позволит сохранить ему невысокую волатильность.

В этом базовом сценарии мы ждем курс рубля на уровне в среднем 69 рублей за доллар к концу 2016 года и роста до 61 рубля в перспективе одного года. Соответствующие курсы европейской валюты составят 76 и 62 рублей за евро

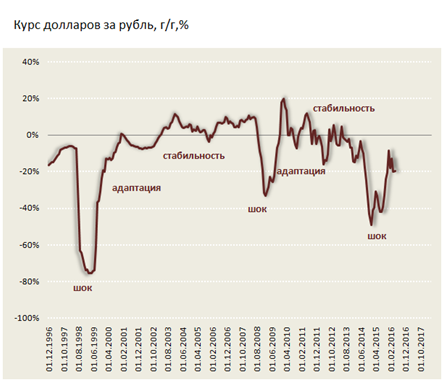

В перспективе нескольких лет мы ожидаем в каком-то смысле повторения сценария, происходившего после валютных кризисов 1998 и 2008 годов, когда после шока происходила адаптация экономики к новым курсам, затем наступал продолжительный период стабилизации. Весьма вероятно, что после двух лет сверхволатильности несколько лет рубль не будет показывать годовых изменений относительно доллара, превышающих 10-15%.

а погашение внешних долгов

а спрос на валюту эк.субъектов, эависящий только от «веры» в рубль

а задержка 3 мес по оплате контрактов к дате заключения экспортной сделки

вывод: при свободном рыночном ценообразовании нельзя достаточно точно определить равновесный курс

Так для информации

Умножим полученные за полгода доходы в два раза, и получим 11 734,2 млрд рублей вместо заложенные в планах 13 656 млрд рублей. Итоговый дефицит бюджета составит не 2 361 млрд рублей, а 4 283 млрд рублей. Почти в два раза больше. Власти планировали, что дефицит составит всего 3% от ВВП. Это уже практически исключено.