21 августа 2016, 15:40

Как историческое распределение доходности и Положительное Математическое Ожидание может ввести в заблуждение при наличии Обратного Сплита

Комментарии Андрея Макарского по этому вопросу.

Возьмем к примеру следующий актив United States Oil (USO), который часто думают покупать инвесторы в нефть. Покупать фьючерсы на нефть неудобно, т.к. они имеют ограниченный срок жизни, нужна крупная сумма, нужен специальный счет у брокера и самое неприятное — их надо роллировать в конце срока жизни, т.е. закрывать старый и покупать новый.

Поэтому многие останавливают свой выбор на USO.

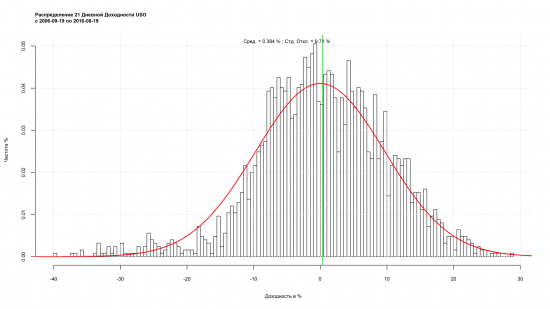

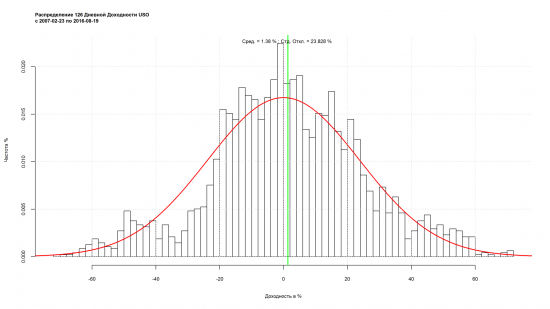

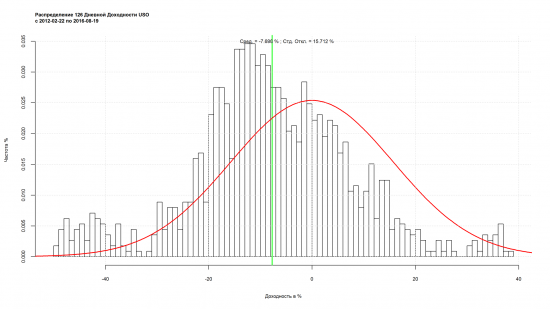

Я прогнал данные за десять лет через наш инструмент Options Opportunity Researcher (OOR) и получил следующие распределения 21 дневной и 126 дневной доходности

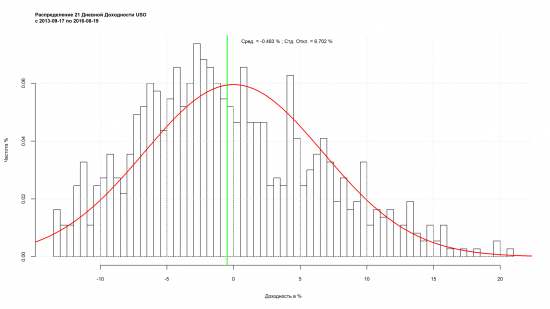

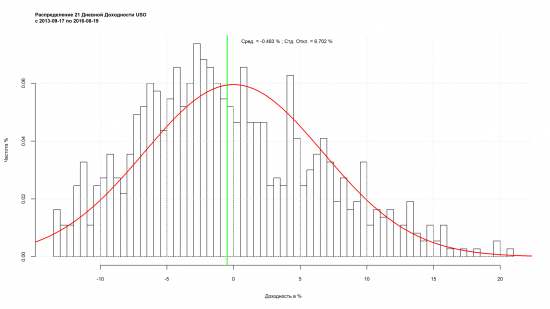

За три года

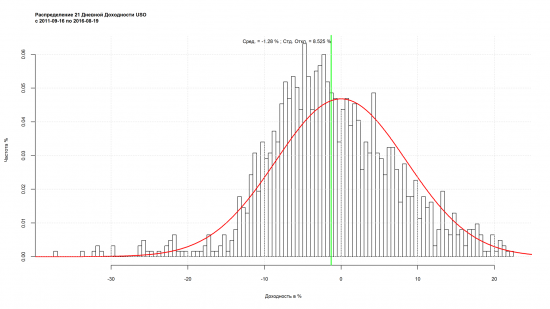

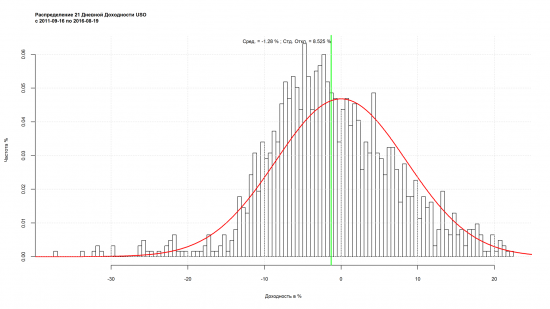

За 5 лет

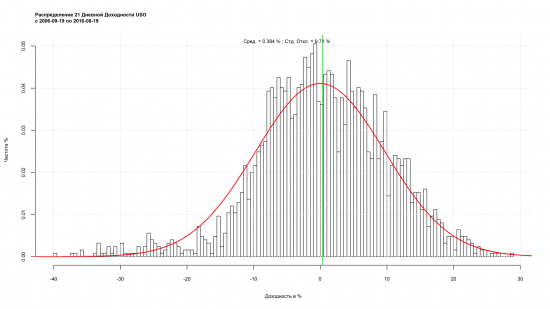

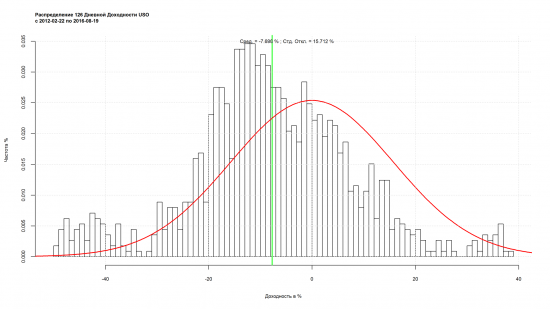

За 10 лет

Обратите внимание на зеленую линию и показания среднего. Все они смещены вправо в положительную сторону. Т.е. если бы мы каждые 21 день покупали и потом продавали USO мы бы были в плюсе на почти 10%

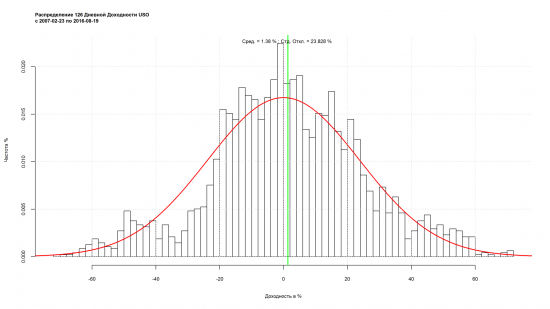

То же самое просматривается на 126 дневной доходности за все интервалы вплоть до 10 лет по скользящему окну

Но при увеличении интервала доходности до 126 дней (пол года) на более мелких интервалах видно смещение среднего в отрицательную зону

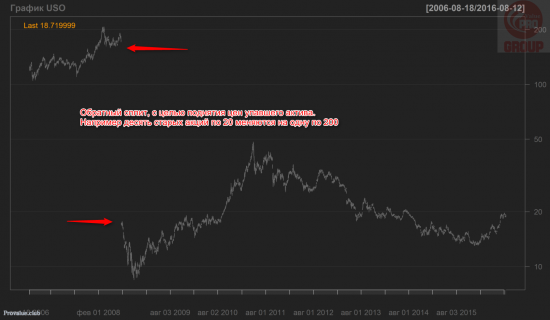

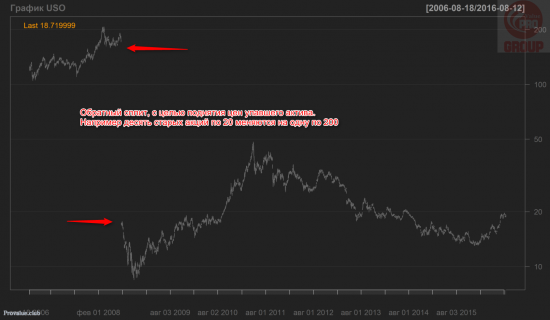

Но не это главное, а главное то что надо смотреть были ли обратные сплиты у акции. По английски Reverse Split

Такие вещи говорят только об одном — держать такой актив долго в портфеле нельзя.

Возьмем к примеру следующий актив United States Oil (USO), который часто думают покупать инвесторы в нефть. Покупать фьючерсы на нефть неудобно, т.к. они имеют ограниченный срок жизни, нужна крупная сумма, нужен специальный счет у брокера и самое неприятное — их надо роллировать в конце срока жизни, т.е. закрывать старый и покупать новый.

Поэтому многие останавливают свой выбор на USO.

Я прогнал данные за десять лет через наш инструмент Options Opportunity Researcher (OOR) и получил следующие распределения 21 дневной и 126 дневной доходности

За три года

За 5 лет

За 10 лет

Обратите внимание на зеленую линию и показания среднего. Все они смещены вправо в положительную сторону. Т.е. если бы мы каждые 21 день покупали и потом продавали USO мы бы были в плюсе на почти 10%

То же самое просматривается на 126 дневной доходности за все интервалы вплоть до 10 лет по скользящему окну

Но при увеличении интервала доходности до 126 дней (пол года) на более мелких интервалах видно смещение среднего в отрицательную зону

Но не это главное, а главное то что надо смотреть были ли обратные сплиты у акции. По английски Reverse Split

Такие вещи говорят только об одном — держать такой актив долго в портфеле нельзя.

1 Комментарий