Радикально рыночный подход EXANTE к подсчету греков: "everything is implied!"

Как же все-таки правильно вычислять опционные коэффициенты?

Почему подход, используемый в терминале EXANTE, наиболее точен и предпочтителен?

Продолжаем разговор о различных методах расчета греков для оценки опционов.

В предыдущей части мы рассказали, что такое греческие коэффициенты опционов (греки), и чем они полезны трейдеру. Но мы показали, что разные торговые программы вычисляют их по-разному. Результаты в лучших случаях расходятся на доли процента, а в худших – в разы. С чем связаны эти отклонения, и какому терминалу верить? Чтобы понять это, нам стоит немного поговорить о математике опционных моделей и разобраться в философии, которая за ними стоит.

Как правило, в торговых терминалах греки вычисляются на основе модели Блэка-Шоулза (БШ), (см. русское и более подробное английское описание в Википедии). В её основе лежит дифференциальное уравнение, позволяющее узнать динамику цены опциона, если известен ряд других величин: страйк, цена базового актива, будущая волатильность базового актива, безрисковая процентная ставка, время до погашения опциона. Изначально модель БШ была придумана для европейских опционов на бездивидендные акции, но потом адаптирована и на случай дивидендов.

1. Где взять параметры для расчёта греков? Исторические и подразумеваемые данные

Если в уравнения БШ все требуемые данные подставлены правильно, то она, в теории, должна дать нам цену опциона в любой заданный момент времени. В том числе – сказать, сколько опцион «по-справедливости» должен стоить именно сейчас (определить теоретическую цену). И сравнить, как сильно от неё отличается рыночная цена (завышена она или занижена).

Чтобы понять это нагляднее, можно воспользоваться готовым калькулятором БШ по адресу https://www.mystockoptions.com/black-scholes.cfm. Он позволяет определить теоретическую цену колл-опциона, введя пять величин: текущую цену базового актива, страйк, время до погашения, безрисковую процентную ставку и ожидаемую волатильность.

Но если бы всё было так просто, игра на опционах была бы элементарной. Вычисляем теоретическую цену всех опционов, покупаем недооценённые – и в итоге получаем выгоду! Но против этого работают два фактора.

1. Модель БШ содержит много идеализаций. Прежде всего, она считает, что колебания цены базового актива чисто случайны (напоминают броуновское движение). А на деле это не так: важную роль в экономике играют такие события как научные открытия, политические катаклизмы, природные форс-мажоры. Например, результат недавнего британского референдума о выходе из Евросоюза никак бы не вписался в постулаты БШ.

2. Даже если бы модель БШ была абсолютно точна, есть проблема в том, где найти входные данные для вычислений. Некоторые величины, входящие в модель БШ, известны довольно однозначно. Например, страйк опциона и его время погашения. Но куда больше проблем возникает при оценке безрисковой процентной ставки, дивидендов (если они учитываются) и будущей волатильности. Они неоднозначны, и это приводит к неоднозначному решений уравнений БШ.

Первая проблема фундаментальна. Чтобы решить её полностью, нужно построить модель поведения каждого человека, что выглядит полной утопией (или антиутопией). Но постепенно повышать точность моделей всё же можно. Математика и экономика не стоят на месте, и учёные стараются строить всё более точные (хотя и более сложные) модели для предсказания рыночных цен. Модель БШ была разработана в 1970-х годах, и сегодня у неё есть более точные альтернативы. Но они пока что используются лишь топовыми опционными трейдерами-программистами. Вероятно, в будущем эти модели будут имплементироваться в готовые терминалы, но пока БШ – это основной стандарт, который используется в популярных терминалах (включая те, о которых мы рассказали в первой части).

Куда больше разногласий среди создателей терминалов возникает при решении второй проблемы. Где брать исходные данные? Есть два принципиально разных подхода.

Первый подход (будем называть его историческим) состоит в том, чтобы брать всё «в готовом виде» – из официальных источников, финансовых сайтов, исторических данных о рынке. Так, процентную ставку можно выяснить из данных о государственных облигациях или валютных форвардах. Дивиденды – посмотреть на finance.google.com. Волатильность – вычислить путём статистического анализа котировок базового актива за недавние месяцы (вычислить среднеквадратичное отклонение цены и разделить его на среднюю цену за это время). Именно так мы оценивали волатильность в предыдущей части, чтобы грубо прикинуть, сколько можно заработать на перепродаже опциона. Но это было очень грубо.

Исторический подход имеет очевидные изъяны. Волатильность не обязана быть в будущем такой же, как в исторических данных. Использовать историческую волатильность для прогнозов – всё равно, что ожидать от фирмы в следующем году такого же роста прибылей, как и в предыдущих. Такой метод годится лишь за неимением лучших. С дивидендами – почти та же проблема: для них известны лишь исторические данные. Некоторые фирмы годами выплачивают одинаковые дивиденды. Но у большинства фирм дивиденды постоянно скачут. И тем более много проблем появляется при оценке дивидендов целого индекса, корзина которого включает множество компаний, каждая из которых платит дивиденды по-своему. Не всё просто и с процентной ставкой, которая может привязываться к разным активам, да и меняется со временем. Неоднозначность всех этих данных будет приводить и к неоднозначности греков.

Второй подход (будем называть его подразумеваемым) состоит в том, чтобы проблемные данные не брать напрямую с финансовых сайтов, а вычислять на основе других данных, более надёжных данных. Например, текущих цен опционов. Здесь действует следующая логика: если участники рынка выставляют опционы именно по таким ценам, то у них есть определённая точка зрения на будущую волатильность и прочие факторы. Есть математические методы анализа рыночных данных, которые позволяют «заглянуть» в умы участников рынка и узнать их прогнозы по волатильности и прочим величинам. И, возможно, эти прогнозы точнее, чем неуклюжие экстраполяции исторических данных.

Рассмотрим этот подход подробнее на примере расчёта волатильности, которая в этом случае называется подразумеваемой волатильностью.

2. Что такое подразумеваемая волатильность

Как мы сказали выше, модель БШ позволяет вычислить «справедливую» цену опциона, если известны волатильность и прочие данные. Но если волатильность неизвестна, то можно поставить вопрос иначе: предположить, что текущая рыночная цена опциона уже и так справедлива, подставить её в уравнение как решение, и решить обратную задачу на нахождение волатильности. Именно так вычисляется подразумеваемая волатильность (implied volatility).

Попробуем сделать это на практике. Вновь откроем калькулятор БШ по адресу https://www.mystockoptions.com/black-scholes.cfm.

Онлайн-калькулятор цен опционов по модели Блэка-Шоулза (https://www.mystockoptions.com/black-scholes.cfm)

Он предназначен для вычисления теоретической цены колл-опциона (Black-Scholes Value) на основе нескольких величин включая волатильность. Но предположим, что волатильность нам неизвестна. Зато известна рыночная цена опциона. Что будет, если объявить рыночную цену равной теоретической цене, и попытаться подобрать такое значение волатильности, при котором результат вычислений совпадёт с ней?

Вспомним один из скриншотов из предыдущей части.

Опционы июля 2016 года на индекс S&P 500 в торговом терминале EXANTE

Посмотрим на колл-опцион со страйком 2180 и предположим, что его рыночная цена ($0.675, среднее между Бид и Аск) справедлива. Подставим в калькулятор следующие данные.

- Текущее значение индекса (Stock Price): 2068.

- Страйк (Exercise Price): 2180.

- Время до погашения (Time to maturity): 0.082.

- Безрисковую процентную ставку (Annual risk-free rate): 0.5% (это значение «с потолка», но на столь малом горизонте оно малозначимо).

Теперь попробуем подобрать волатильность, при которой получится цена $0.675. Для начала подставим волатильность, равную 10%. Получим результат (Black-Scholes Value) $0.809 – слишком дорого. Вероятно, участники рынка ожидают меньшей волатильности, например 9%. Получим результат $0.428 – это перескок. Зато вариант 9.69% попадает в точку: $0.675.

Онлайн-калькулятор цен опционов по модели Блэка-Шоулза при попытке вычислить подразумеваемую волатильность. Нам известна рыночная цена опциона ($0.675), и мы подобрали такое значение волатильности (9.69%), при котором результат «Black-Scholes Value» совпадает с ценой опциона.

Итак, мы вычислили волатильность по текущей цене опциона. Но какой экономический смысл она имеет? Это волатильность, которой ожидают участники рынка. В том числе – те, которые используют сложнейшие прогностические методы. Вычисляя подразумеваемую волатильность, мы делаем трейдерскому сообществу (включая самых профессиональных участников) запрос: дайте свою экспертную оценку будущей волатильности актива. И они её дают.

Идея вычислять волатильность не как историческую, а как подразумеваемую, величину – не нова. Это общепринятый подход, используемый во многих торговых терминалах, включая EXANTE, Think or Swim и Interactive Brokers. Конечно, на его основе мы уже не сможем вычислить справедливую цену опциона: ведь мы заранее постулируем, что она равна рыночной. Но зато мы можем узнать греки, подставив подразумеваемую волатильность в уравнения БШ как параметр σ (сигма) и проведя требуемые вычисления.

3. С волатильностью разобрались. Что делать с остальными неизвестными?

Мы показали, как на основе текущей цены опциона можно вычислить наиболее проблемный параметр модели БШ – будущую волатильность базового актива. Правда, при этом она из величины статистической и прогностической становится величиной, скорее, психологической. И это надо аккуратно учитывать, о чём мы ещё поговорим. Но пока обратимся к другому вопросу: где взять оставшиеся данные?

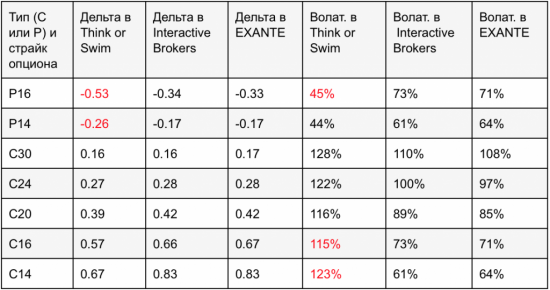

Один из «монстров» на пути к вычислениям греков – волатильность – нами пройден. Но есть и другие «монстрики», которые могут подпортить вычисления – это дивиденды, процентная ставка и порой даже текущая цена базового актива. Неправильная их оценка приведёт к неправильному вычислению как волатильности, так и греков. Вспомним, например, какие расхождения были у разных терминалов при вычислении подразумеваемой волатильности индекса VIX.

Вероятно, здесь в дело вмешалась неоднозначность в оценке каких-то из перечисленных «монстриков».

Почему дивиденды это проблема – очевидно. Как мы сказали выше, не все компании их платят строго по графику, не говоря уже о размере. Можно формально посмотреть графу Dividend yield на сайте finance.google.com, но эта графа зачастую «показывает погоду». И главное – «погоду» уже прошедшую, историческую.

Ещё один «монстрик» – это безрисковая процентная ставка. Что это такое? По идее, это тот процент, который можно гарантированно получить со сбережений, если положить их в лучший из абсолютно надёжных банков или купить лучшие из абсолютно надёжных облигаций. Когда человек оценивает выгодность того или иного опциона, он оценивает её не относительно нуля, а относительно безрисковой ставки. Что лучше купить: опцион или облигацию? Именно этот вопрос надо решить. Но он неоднозначен.

Абсолютно надёжных банков и облигаций на деле не существует. А среди реальных вариантов не все одинаково доступны всем инвесторам. И даже те, что доступны, регулярно меняют процентные ставки в течение действия опциона. А ещё не у всех инвесторов одинаковые запросы по надёжности. Кому-то необходима железная стабильность, чтобы количество вложенных денег не скакало ни при каких на кризисах. Часто за эталон надёжности берутся центробанки, но у них очень низкая, а то и отрицательная, доходность. Например, у Центробанка Евросоюза она равна –0.75% (!) годовых. Для менее дотошных инвесторов могут оказаться достаточными обычные коммерческие банки с 1-2% годовых. А если инвестор имеет очень долгосрочный прицел (как, например, пенсионные фонды), то он может взять за точку отсчёта доходность основных рыночных индексов (особенно, американских) – таких, как S&P 500. По разным оценкам, это 8-11% годовых. Но это – результат усреднения за годы. В каждый же конкретный год индекс может сильно обрушиться (например, как в 2008 году), поэтому такие активы не принято считать безрисковыми. Но нам важно реальное поведение инвесторов: что они лично считают безрисковой ставкой. А они мыслят по-разному.

Калькулятор, о котором мы говорили выше, не имеет графы «дивиденды», но имеет графу «процентная ставка». Для опционов с коротким временем погашения она малозначима. Но если взять, скажем, опцион на S&P 500 со временем погашения декабрь 2018 года и поварьировать процентную ставку, то мы получим сильно разные результаты.

Вновь откроем скриншот из первой части. Обратим внимание, что на нём есть колонка IV – подразумеваемая волатильность Так её вычисляет терминал EXANTE. Отметим, что она различна для разных страйков, хотя и речь идёт о волатильности одного и того же базового актива. Разные участники рынка оценивают её по-разному, и это важный момент, о котором мы поговорим ниже. А пока просто возьмём опцион со страйком 2100 и «поиграем» с процентной ставкой.

Опционы декабря 2018 года на индекс S&P 500 в торговом терминале EXANTE. В графе IV указана подразумеваемая волатильность индекса

Вернёмся к БШ-калькулятору и подставим в него известные величины, кроме волатильности и процентной ставки. Индекс равен 2161, страйк 2100, до даты погашения осталось 2.42 года. Теперь поищем такие значения волатильности и процентной ставки, чтобы получилась рыночная цена опциона $241. И посмотрим, как сильно будет отличаться волатильность при разных процентных ставках.

- Если ставка равна 8% (как у S&P 500), то волатильность должна быть меньше 1%. Это явный абсурд.

- Если ставка равна 2% (как у типичных банков), то волатильность должна быть порядка 11%. Это гораздо разумнее, но всё ещё далеко от результата EXANTE (18.59%).

- Если ставка равна 0.5% (совсем скромно), то волатильность должна быть порядка 15%.

- Если ставка равна 0.01% (предельно мало), то волатильность должна быть порядка 16%.

- Если ставка равна –0.75% (как у Евроцентробанка), то калькулятору это не нравится: «All field values must be valid numbers greater than zero».

Похоже, что составители калькулятора ещё не ощутили в полной мере современных экономических реалий… А программисты EXANTE – уже ощутили и предусмотрели в терминале возможность отрицательных процентных ставок. Как бы то ни было, мы убедились, что ошибка в процентной ставке может сильно исказить результаты вычислений.

Последний «монстрик» на пути к вычислению волатильности и греков – это текущая цена базового актива. В некоторых случаях в ней нет сомнения. Например, значения S&P 500 известны однозначно. Но с ценами на нефть это уже не так. Когда мы слышим в СМИ о ценах на нефть, то речь идёт не о спотах, а о фьючерсах. Цена нефти «здесь и сейчас» – сомнительная и эфемерная величина, ведь на практике почти никто не может поставить бочки сегодня. Хуже того. В некоторых случаях неизвестна даже рыночная цена фьючерса. На рынке порой есть опцион на некоторый актив, а фьючерса на него с таким же временем погашения – нет.

Создатели разных программ так или иначе крутятся, стараясь избавиться от перечисленных «монстров» и «монстриков». Но результаты, как мы видели выше, получаются разными. На наш взгляд, особенно изящный и внутренне когерентный подход используют математики и программисты компании EXANTE, о чём стоит поговорить подробнее.

4. Радикально рыночный подход EXANTE: «everything is implied!»

Как мы уже сказали, отказ от вычисления исторической волатильности в пользу волатильности подразумеваемой – известный и распространённый метод. Но можно сделать шаг дальше и использовать аналогичный подход при вычислении не только волатильности, но и других величин. Именно такой подход и был выбран разработчиками из EXANTE.

Математики из EXANTE на основе альтернативной формулировки модели БШ разработали изящную и почти «телепатическую» методику, которая позволяет «извлекать из трейдерских умов» все проблемные данные. Все эти данные вычисляются как «подразумеваемые»: implied forward price, implied volatility, implied risk-free rate и т. д. А в качестве входных используются лишь текущие рыночные данные, которые достоверно известны: цены колл- и пут- опционов, их страйки и времена погашения. Как результат, вычисленные греки максимально «рыночны» в сравнении с другими методиками вычисления, где используются готовые (и сомнительные) данные о дивидендах и прочем.

Чем удобна альтернативная формулировка БШ? Во-первых, ей удаётся корректно обойтись без учёта дивидендов (даже если реально они платятся). Во-вторых, в неё не входит текущая цена базового актива, а входит лишь цена форварда (которая обычно совпадает со фьючерсной). И лишь процентная ставка входит в чистом виде. Сотрудники EXANTE разработали методы, как можно вычислить всё это из рыночных данных, не используя ни государственных сайтов, ни финансовых порталов типа Bloomberg. Есть только рынок, прямо сейчас. И есть методы, как из текущей рыночной информации узнать подразумеваемую процентную ставку и подразумеваемую форвардную цену (если реальных форвардных и фьючерсных контрактов на актив нет) – и на этой основе уже вычислять подразумеваемую волатильность и греки.

У людей, разбирающихся в научной методологии, может возникнуть два возражения, которые стоит обсудить.

- Во-первых, непонятно, как может алгоритм вычислять множество неизвестных данных на основе малого числа входных. Например, в упомянутом калькуляторе БШ есть шесть величин, из которых одну неизвестную можно вычислить по пяти известным. Но если нам неизвестна не только волатильность, но и, скажем, процентная ставка, то мы ничего не вычислим.

- Во-вторых, если мы постулируем, что цена опциона «справедлива» (равна теоретической), и на основе этого вычисляем не только волатильность, но и всё остальное, то не совсем понятно, какую пользу имеют такие данные. Во-первых, мы теряем возможность оценить, на сколько рыночная цена отличается от теоретической. Во-вторых, мы теряем возможность использования греков для оценки вероятности выгодного погашения опциона. Ведь если цена опциона равна теоретической, то, по определению, все опционы одинаково выгодны. А точнее, имеют нулевую выгоду. Более того, как видно из скриншота выше, трейдеры по-разному оценивают волатильность одного и того же актива. Любители больших страйков считают, что его цена будет колебаться слабее, чем любители малых страйков. То есть подразумеваемый подход даже для волатильности выглядит шатким. А если мы стараемся вообще всё вычислять как подразумеваемое, то не уподобляемся ли мы Мюнгхаузену, который вытаскивает себя за волосы?

Оба вопроса серьёзны, и от них нельзя просто отмахнуться.

Более прост первый вопрос. Возражение было бы верно, если бы речь шла об одном опционе с конкретным страйком и временем погашения. Тогда у нас было бы в распоряжении лишь четыре величины (цена колл, цена пут, страйк и время погашения), из которых невозможно вычислить волатильность и греки. Но мы анализируем не один, а множество опционов, и это принципиальный момент.

В нашем распоряжении не четыре величины, а огромный массив входных данных. Это цены всех опционов на заданный актив – с разными страйками и временами погашения. Всё это – рыночная информация. А неизвестных величин не так уж много: процентная ставка лишь одна, цена актива лишь одна, и т. д. Правильно учесть рыночные данные – задача непростая. Но с формальной математической точки зрения, данных достаточно. Число неизвестных величин радикально меньше, чем число известных.

Второй вопрос указывает на реально важную ловушку, которую не понимают новички, пытающиеся разобраться с моделью БШ (включая автора этого текста некоторое время назад). От модели БШ не стоит ожидать прогностических чудес. Если современная цена опциона справедлива, то далёкие прогнозы, действительно, становятся абсурдными. И коллективный интеллект трейдеров, действительно, весьма несовершенен, на что указывает разброс их оценок волатильности. Когда мы извлекаем из рынка подразумеваемые величины, мы не получаем не только реальной статистики будущих событий, но даже сколь-либо интеллектуального прогноза на этот счёт. Мы получаем лишь данные о мнениях трейдеров. Не знаниях, а мнениях.

Но рыночные действия трейдеров основываются именно на мнениях, и потому эти мнения для нас важны!

Греки, вычисленные на основе подразумеваемых величин – это тоже данные о настроениях трейдеров. Порой иррациональных, порой просто глупых – но реальных настроениях. И значит, из них можно извлечь пользу.

- Неправильный подход состоит в том, чтобы сначала вычислять греки через подразумеваемые величины – а затем из них вычислять вероятности, что опционы будут исполнены в деньгах.

- Правильный поход состоит в том, чтобы сначала вычислять греки через подразумеваемые величины – а затем предсказывать, как трейдеры будут реагировать на изменения рыночной конъюнктуры.

- Например, если использовать Дельту из терминала EXANTE для вычисления вероятности исполнения опциона в деньгах, то мы, скорее всего, получим большую ошибку.

- Но если использовать Дельту по прямому назначению – оценивать, как изменится цена опциона при изменении цены базового актива – то это куда более корректно.

При подразумеваемом подходе мы всегда задаём трейдеру некоторый вопрос. И он на него отвечает. Но полезность этого ответа зависит от того, какой именно вопрос мы задали.

- Например, трейдеру можно задать вопрос: «как вы думаете, исполнится ли этот опцион в деньгах?» И он ответит, но сам он ситуацией не владеет. Его прогноз – это просто прогноз.

- Но ему можно задать и другой вопрос: «по какой цене вы продадите мне опцион, если базовый актив подорожает на $10?» И он тоже ответит, но на этот раз ситуацией он владеет! Это уже не прогноз, а план, который он постарается выполнить, так как считает выгодным для себя.

Именно под второй подход EXANTE оптимизирует свои вычисления. Не предлагает прогнозы в чистом виде, а анализирует трейдерскую психологию наиболее непротиворечивым образом. И получает величины, которые точнее всего отражают намерения трейдеров выставить ту или иную цену в зависимости от конъюнктуры рынка.

Дмитрий Новиков15 августа 2016, 15:33Можно поподробнее как вы дисконт фактор считаете?0

Дмитрий Новиков15 августа 2016, 15:33Можно поподробнее как вы дисконт фактор считаете?0