Дивиденды 2016. Глаза разбегаются

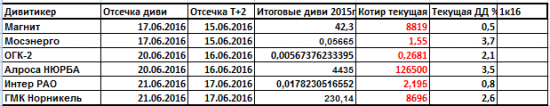

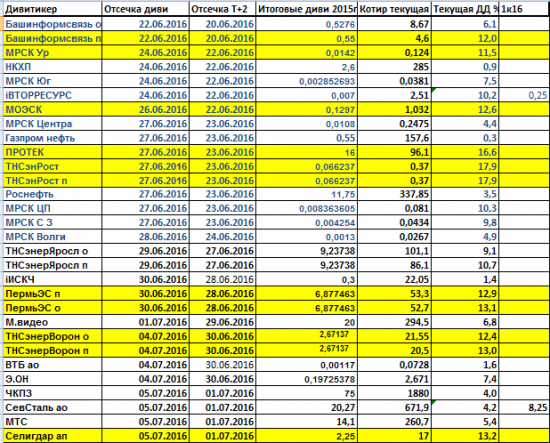

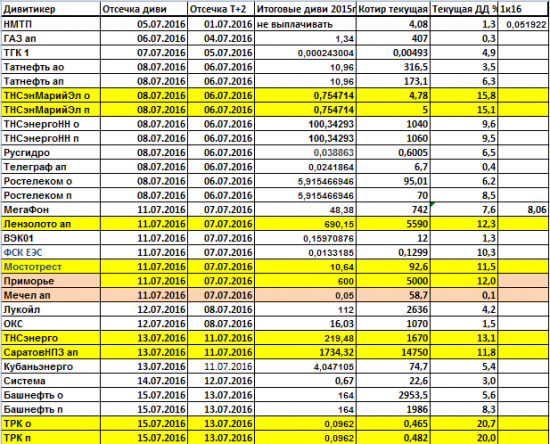

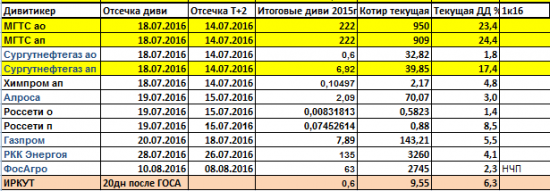

В этом дивидендном сезоне сложилась уникальная ситуация:

у 6 дивитикеров ДД составляет более 16%; кроме того, у 19 дивитикеров ДД составляет более 11%

Просто глаза разбегаются.

В табличках эти повышенные див доходности выделены желтым цветом. Бежевым цветом выделены эмитенты, размер дивидендов которых СД обьявили на прошедшей неделе.

Первой будет идти табличка дивидендных отсечек в режиме Т+2 на следующую неделю, а потом все остальные отсечки, которые я видела

" />

" />

Ситуация с датой отсечки ИРКУТ несколько неопределённая.

Цитирую решение СД ИРКУТ

2. Выплатить дивиденды по обыкновенным акциям Общества за 2015 год:

— размер дивидендов по акциям Общества за 2015 год – 0,60 рубля на одну обыкновенную именную акцию Общества;

— форма выплаты дивидендов – денежные средства в рублях Российской Федерации;

— дата, на которую определяются лица, имеющие право на получение дивидендов: 20-й день после даты принятия годовым общим собранием акционеров решения о выплате дивидендов;

ГОСА ИРКУТ проводится 27.06.2016. 20 дней после ГОСА это 17 июля, воскресенье. Я не поставила в таблицу дату отсечки. Проставлю тогда, когда увижу четко решение ГОСА по этому вопросу.

На прошедших ГОСА были приняты решения о НЕ ВЫПЛАТЕ дивидендов, если они были рекомендованы советом директоров у двух эмитентов.

Акционеры ДЗРД отказались от выплат дивидендов по префам. Это происходит уже пятый год подряд. СД рекомендует дивиденды, а ГОСА их не утверждает.

Акционеры Иркутскэнерго на ГОСА отказались от выплат дивидендов.

Думаю, что это связано с тем, что Интер РАО продаёт свою долю в размере 40% дочерней структуре основного мажоритария Иркутскэнерго, и теперь основному мажоритарию нет смысла расходовать деньги на дивиденды. Ситуация в Иркутскэнерго подтверждает работоспособность одного из раздела моего классификатора, когда два или более владельца договариваются чистую прибыль, образовавшуюся в процессе деятельности компании выводят дивидендами.

В Иркутскэнерго появилась вероятность делистинга.

В этот же раздел попадает ещё Пермьэнергосбыт и ВХЗ. Там тоже по два крупных владельца пакетов. Я внимательно слежу за составом акционеров в этих дивитикерах: если вдруг один из владельцев продаст другому свою долю в одной из этих компаний, я немедленно продам свой пакет.

Аналогичная ситуация складывается в Славнефти и её ДЗО, которыми владеют Газпром нефть и Роснефть, два из которых торгуются на ММВБ: Славнефть-ЯНОС и Мегион

В сентябре 2015 года «Газпром нефть» и «Роснефть» поделили управление добывающими активами своего совместного предприятия — «Славнефть». Об этом в ходе пресс-конференции в Омске заявил глава «Газпром нефти» Александр Дюков.

«Мы поделили управление в добычных активах совместного предприятия. «Газпром нефти» остался «Мегионнефтегаз», а «Роснефти» отошло Куюмбинское месторождение.», — сказал он.

Дюков отметил, что кадровые изменения в «Славнефти» связаны с изменением подходов к управлению. «Хотя к бывшему руководству нет претензий», — подчеркнул он и добавил, что «на Ярославском заводе управление будет осуществляться через совет директоров, а текущая работа — это процессинг».

На советах директоров Мегиона и Славнефть-ЯНОС НЕ были приняты решения по дивидендам за 2015 год. Этот вопрос был отложен.

Наблюдаю за ситуацией, жду, какое же решение примут два этих собственника по дивидендам.

Особенно интересно это решение в свете того, что многие мажоритарии приняли решения о более высоких, чем в прошлом году, дивидендах в своих ДЗО.

Удачной вам дивидендной охоты!

Лариса, есть ли у вас мнение по дивам СурПр в следующем году?