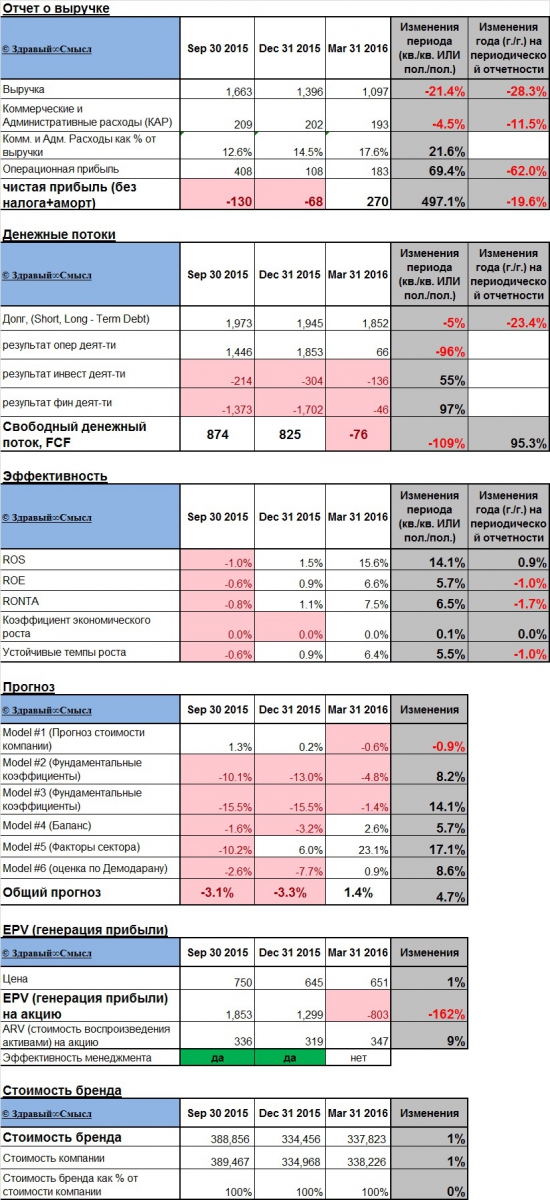

Текущее состояние CHMF (Северсталь)

ДИВИДЕНДЫ — На текущих уровнях = 7,13 % (годовых)

Новая дивидендная политика Северстали (с июля 2014 года) предполагает выплату квартальных дивидендов в размере не менее 50% чистой прибыли, рассчитанной в соответствии с МСФО при условии, что коэффициент чистый долг/EBITDA ниже значения 1.0x. В случае, если коэффициент чистый долг/EBITDA превысит указанное значение, то компания будет выплачивать в качестве дивидендов 25% от чистой прибыли. Отметим, что Северсталь выплачивает дивиденды даже в убыточные кварталы — в среднем от 1.5-2.5 руб. на акцию

ЭФФЕКТИВНОСТЬ — положительная

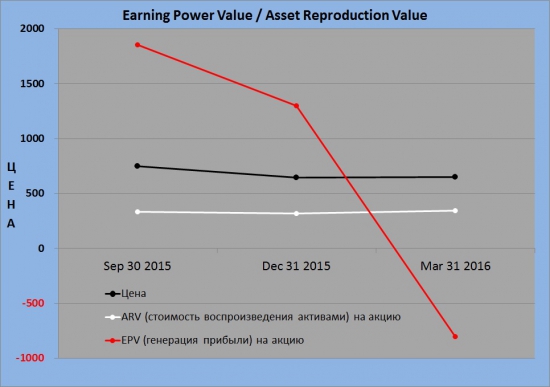

EPV (генерация прибыли)

EPV сезонное падение

ARV средний рост

СТОИМОСТЬ БРЕНДА — нейтрально

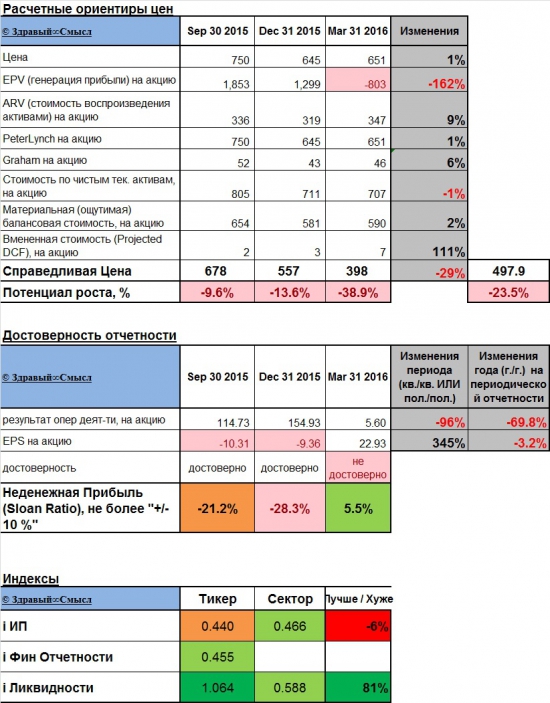

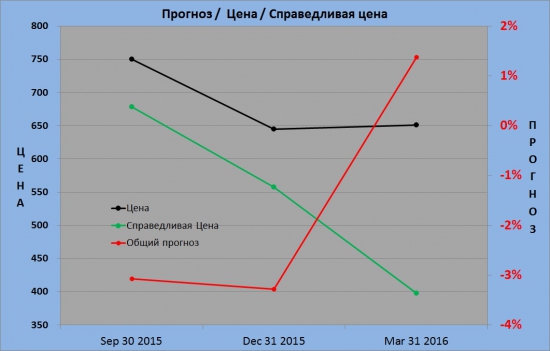

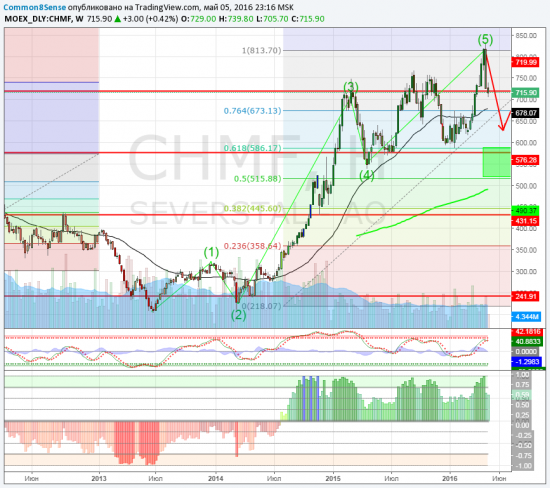

ПОТЕНЦИАЛ РОСТА котировок — средневзвешанное значение = 500 руб.

По фин. моделям = падение до 500

По графику = падение с целями 586 — 515 (по уровням фибо).

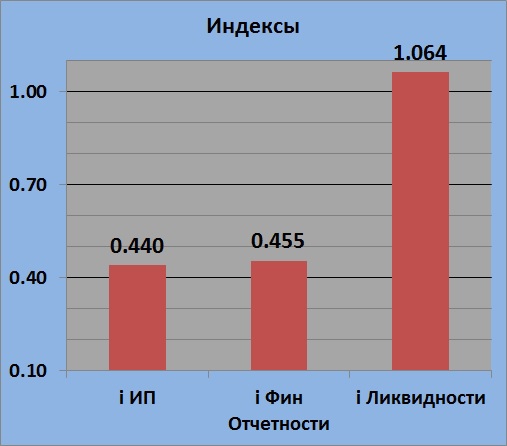

ИНДЕКСЫ – хуже рынка

СРАВНЕНИЕ С СЕКТОРОМ (фунд. коэффициенты)— по основным — хуже сектора

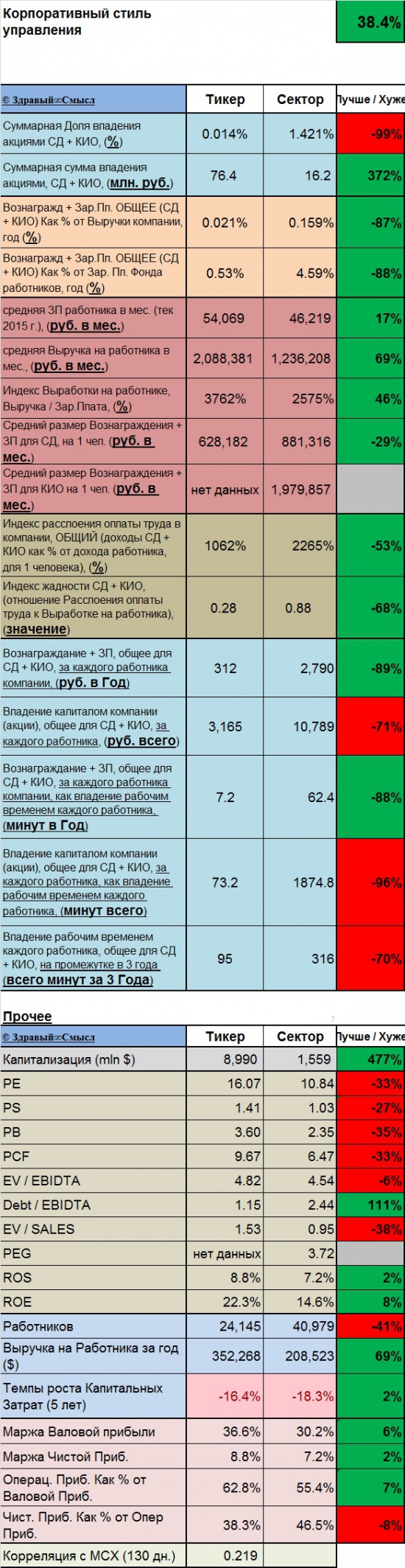

КОРПОРАТИВНОЕ УПРАВЛЕНИЕ (справочно) — лучше среднего по сектору (+ 38,4%)

(валюта баланса — млн. $$)

Данные без накопления, относятся только к периоду оценки.

Представляю Вашему вниманию сводные показатели финансовой отчетности компании «Северсталь», которая отчиталась за 1-й квартал 2016 года. Данные представлены в таком формате, чтобы максимально сфокусировать внимание на основных изменениях состояния компании. Данные за последние три периода отчетности соответствуют дате выхода финансовой отчетности.Текущая цена отличается от цены в анализе.

Параметры из блока ПРОГНОЗ оценивают изменения состояния компании в определенном разрезе анализа (дисконтированные ден. потоки, общее изменение показателей компании).

Параметры из блока EPV (генерация прибыли) дают оценку стоимости цены акции в сравнении с внутренней стоимостью цены акции ARV (стоимость воспроизведения активами). Если EPV > ARV, менеджеры компании действуют эффективно, создавая дополнительную внутреннюю стоимость компании. Также цена акции стремится к ARV.

Формула расчета EPV: http://provalue.club/wiki/epv-earnings-power-value-sila-generirovaniya-pribyli.html

Формула расчета ARV: http://provalue.club/wiki/arv-asset-reproduction-value-stoimost-vosproizvedeniya-aktivov.html

Блок СТОИМОСТЬ БРЕНДА оценивает стоимость компании, и стоимость бренда компании.

Блок РАСЧЕТНЫЕ ОРИЕНТИРЫ ЦЕНЫ оценивает стоимость акции несколькими моделями.

Справедливая цена — взвешанное значение всех моделей (веса у моделей разные).

Блок ДОСТОВЕРНОСТЬ ОТЧЕТНОСТИ проверяет адекватность представленной отчетности на простом примере: EPS на акцию не может быть более, чем Результат Опер. Деят-ти на акцию. Если соотношение не соблюдается — появляются вопросы по адекватности данных.

Также оценивается Неденежная Прибыль, кот. должна находится в рамках "± 10 %".

Блок ИНДЕКСЫ оценивает основные фундаментальные индексы:

Параметр i ИП (инвест привлекательность) оценивает основные фундаментальные коэффициенты компании с применением нечетких множеств (pe, ps, pb, roe, debt и прочее). Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ФИН ОТЧЕТНОСТИ оценивает ключевые параметры финансовой отчетности компании с применением нечетких множеств.Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Показатель от 0,45 можно рассценивать как сигнал к отслеживанию тикера.

Параметр i ЛИКВИДНОСТИ оценивает ликвидность актива. Учитывает объемы сделок, волатильность актива, частично капитализацию компании (показатель возможно спорный, но позволяет примерно оценить актив).Показатель менее 0,3 говорит о наличии интереса со стороны долгосрочных инвесторов (якорные инвесторы). Показатель от 0,3 до 0,5 говорит о наличии интереса со стороны среднесрочных инвесторов. Показатель от 0,5 до 0,7 говорит о наличии интереса со стороны краткосрочных инвесторов / позиционных спекулянтов. Показатель более 0,7 говорит о наличии интереса со стороны основной массы спекулянтов. Параметр вида 0…1 (иногда более 1)

Добавлен блок КОРПОРАТИВНОЕ УПРАВЛЕНИЕ для доп. оценки менеджмента компании.

Данный блок экспериментальный, носит скорее справочную информацию. Данные брались из ежеквартальной отчетности по РСБУ.

Сводный показатель «Корпоративного управления» — процент от среднего значения данных сравнения по Сектору. В формате — лучше / хуже (на сколько процентов).

Блок ПРОЧЕЕ отражает справочную информацию. Также сравниваются коэффициенты тикера со взвешанными по капитализации коэффициентами сектора. Параметр «Лучше / Хуже» отражает справочную информацию!!! сравнения с сектором.

Недельный график

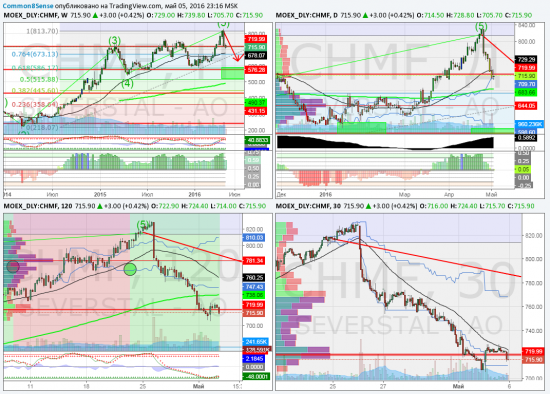

График: Недельный / Дневной / 2 часа / 30 минут

по ТА вставлю свои 5 копеек :)

в целом да, сейчас цена в коридоре 500-800, но пятиволновка на недельном является частью глобальной волны 3,

есть вероятность продолжения роста до 930, от уровня 660-680.

имхо