10 апреля 2016, 22:32

Фантастическая четвёрка. Обзор на предстоящую неделю от 10.04.2016

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол ФРС отразил многообразие мнений, которое обычно означает сохранение политики без изменений в ближайшее время:

— Большинство членов ФРС сочли целесообразным оставить ставки без изменений;

— Однако несколько членов ФРС хотели повысить ставку на 0,25%;

— Но только Джордж голосовала за повышение ставки;

— Относительно будущих темпов повышения ставки ряд членов ФРС считают, что влияние факторов, сдерживающих рост экономики США, быстро не закончится;

— Некоторые члены ФРС не считают необходимым повышение ставки на заседании ФРС 27 апреля, т.к. это подаст неверный сигнал рынкам о срочности в повышении ставок;

— Однако некоторые другие члены ФРС отметили, что повышение ставки на апрельском заседании может быть уместно при росте экономики, инфляции и рынка труда в соответствии с прогнозами.

Подсчет голосов членов ФРС специфический, но, исходя из разъяснений ранее, логично предположить, что скорее 2 члена голосовали за повышение ставки, но только Джордж выразила особое мнение.

Т.е., невзирая на раскол мнений внутри ФРС, часть ястребов готова уступить большинству членов ФРС и подождать с повышением ставки.

Очевидно, что и на заседании в апреле повышения ставки не будет, т.к. голубиный настрой среди членов ФРС преобладает.

Ключевой линией в протоколе ФРС является обсуждение влияния глобальных рисков на перспективы роста экономики и инфляции в США.

Именно глобальные риски стали причиной снижения экономических прогнозов членов ФРС и, как следствие, пересмотра на понижение точечных прогнозов по повышению ставки.

После падения финансовых рынков в начале года члены ФРС стали больше задумываться о действиях, которые ФРС может предпринять в случае разворота экономики США вниз:

Многие члены ФРС считают, что глобальная финансовая и экономическая ситуация всё ещё создает значительные риски для перспектив роста экономики США.

При необходимости дополнительных стимулов возможности ФРС будут ограничены и, поэтому, стоит проявить осторожность в вопросе нормализации ставок.

Позиция членов ФРС понятна.

Если финансовые рынки продолжат падать после очередного повышения ставки, то ФРС придется не только снижать ставки, но и возможно запускать QE-4 для стабилизации ситуации.

Более логично выждать с повышением ставок, в этом случае ФРС рискует продолжить надувать пузыри, но они и так раздуты до немыслимых пределов, вряд ли от паузы в повышении ставок ситуация кардинально изменится.

В конечном итоге, ФРС уже может записать в достижение однократное повышение ставки, не стоит испытывать рынки на прочность.

На встрече бывших глав ФРС риторика Йеллен была более ястребиной.

Она заявила, что есть признаки роста инфляции и нет признаков финансовой нестабильности, в остальном Йеллен опять начала балансировать между позитивными и негативными факторами.

Бернанке заявил, что видит два основных риска для перспектив роста экономики США: глобальную слабость мирового роста экономики и низкую производительность труда.

Гринспен согласился, что если не будет достигнут рост производительности труда – экономика США не сможет достичь успеха в росте.

Член ФРС Эванс на уходящей неделе заявил, что ФРС будет учитывать политические риски в Европе при принятии решений.

Но если экономические данные США продолжат рост в соответствии с прогнозами – ФРС может повысить ставку на заседании 15 июня, невзирая на референдум Британии 23 июня.

Дадли в пятничном выступлении признал риски в отношении инфляции и призвал к осторожности в повышении ставок из-за ограниченной способности ФРС в добавлении стимулов при необходимости.

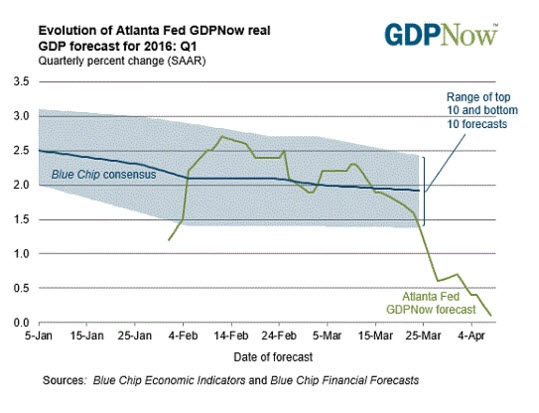

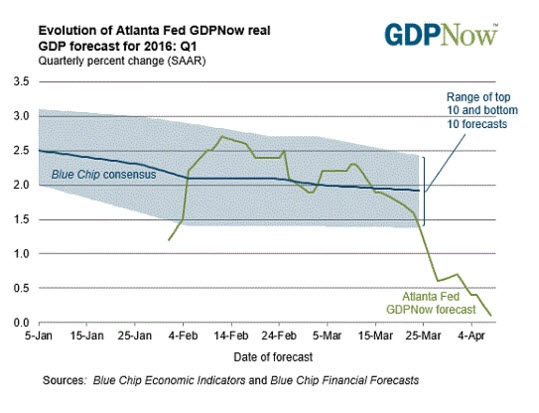

ФРБ Атланты после публикации пятничных данных по оптовым запасам в США снизило прогноз по росту ВВП США в 1 квартале до +0,1% по сравнению с +0,4% ранее:

Очевидно, что при таком росте ВВП в 1 квартале повышение ставки ФРС маловероятно в первой половине 2016 года, хотя в ближайшие две недели выйдут данные, в результате которых возможен пересчет прогноза по ВВП США вверх.

Вывод по протоколу ФРС:

Повышение ставки ФРС на заседании 27 апреля крайне маловероятно.

Также сомнительно повышение ставки на заседании ФРС 15 июня из-за рисков по референдуму Британии.

Для повышения ставки ФРС на июньском заседании необходим рост нефти выше 50 долларов за баррель с однозначностью относительно исхода референдума в Британии.

На предстоящей неделе:

1. Экономические данные

Основными данными США на предстоящей неделе станут розничные продажи в среду и инфляция потребительских цен в четверг, при выходе этих данных лучше прогноза следует ожидать разворот на рост доллара (падение евродоллара).

Согласно косвенным данным общий рост розничных продаж ожидается слабым, поэтому внимание инвесторов будет сосредоточено на базовых розничных продажах без учета авто и контрольной группе товаров ФРС, которые имеют шанс выйти лучше прогноза.

Члены ФРС не уверены в устойчивости роста инфляции с начала года, ссылаясь на возможное влияние сезонных факторов, если мартовская инфляция подтвердит рост — риторика членов ФРС станет более ястребиной.

По Еврозоне следует отследить финальное чтение инфляции за март: во вторник публикация инфляции Германии, в четверг стран Еврозоны.

Публикация данных по инфляции Британии ожидается во вторник.

Одним из главных факторов движения рынков на предстоящей неделе станут данные Китая.

В понедельник ожидается публикация инфляции Китая, в среду баланс внешней торговли с объемами экспорта и импорта, в пятницу промышленное производство и ВВП в 1 квартале.

По данным с начала года ясно, что экономический рост в 1 квартале был слабым, хотя правительство Китая видит признаки улучшения.

ВВП Китая ожидается на уровне 6,7%, выход ниже этой отметки может быть негативно воспринят фондовыми рынками.

— США:

Вторник: индекс цен экспорта-импорта, баланс бюджета;

Среда: розничные продажи, инфляция цен производителей, товарные запасы, Бежевая книга ФРС;

Четверг: инфляция потребительских цен, изменение недельной зарплаты, недельные заявки по безработице;

Пятница: промышленное производство, Мичиган, ТИКСы.

— Еврозона:

Вторник: окончательная инфляция Германии в марте;

Четверг: финальное чтение мартовской инфляции стран Еврозоны.

2. Выступления членов ЦБ

В понедельник ФРС проведет встречу, на которой будет обсуждаться дисконтная ставка региональных ФРБ.

В крайний раз такое заседание было проведено 21 ноября 2015 года, после которого на декабрьском заседании ФРС была повышена ставка.

При любом исходе заседания ранее 27 апреля ставка повышена не будет, а с учетом текущей ситуации с прогнозом ВВП США в 1 квартале близко к нулю готовиться к повышению ставки алогично, но рынки могут быть волатильны вечером понедельника.

Выступления членов ФРС будут интересны после публикации данных среды-четверга, т.е. после получения новых данных о динамике экономики и инфляции в США, на данном этапе позиция членов ФРС понятна.

ЕЦБ пытается влиять на рынки утверждением, что боеприпасы есть при необходимости, но протокол ЕЦБ на уходящей неделе доказывает обратное.

С четверга для ЕЦБ начнется «время тишины» перед заседанием 21 апреля.

----------------

По ТА…

На дейли евродоллара канал, от верха которого или с текущих уровней необходим коррект минимум к красной поддержке, максимум к низу канала:

Возможен разворот вниз на коррект евродоллара после формирования клина:

Или с околотекущих уровней в рамках вариации на тему алмаза:

----------------

Рубль

На предстоящей неделе рынок нефти будет жить ожиданием встречи 17 апреля в Дохе.

В пятницу состоялась предварительная встреча Эквадора, Колумбии и Венесуэлы в Кито, что говорит в пользу отсутствия очередного переноса заседания ОПЕК с производителями нефти вне ОПЕК.

Наиболее логичен рост цен на нефть накануне встречи в Дохе, хотя согласие на замораживание добычи нефти Саудовской Аравии остается под вопросом, а без её согласия встреча теряет всякий смысл.

В пятницу Новак заявил, что наиболее вероятным является замораживание добычи нефти на январских уровнях, хотя могут обсуждаться иные варианты.

На уходящей неделе стало известно о посещении нефтегазового форума в Москве 19-21 апреля генсеком ОПЕК Аль-Бадри, министрами нефти Саудовской Аравии и Венесуэлы.

Не совсем понятны встречи сразу после подписания соглашения в Дохе, логично было бы совместить оба мероприятия, т.к. иначе возникают сомнения в подписании соглашения 17 апреля и продлении переговоров 19-21 апреля.

Данные уходящей недели по запасам нефти показали сокращение, отчет Baker Hughes подтверждает правильность тактика ОПЕК.

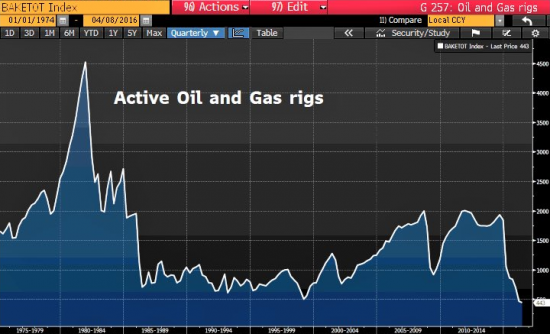

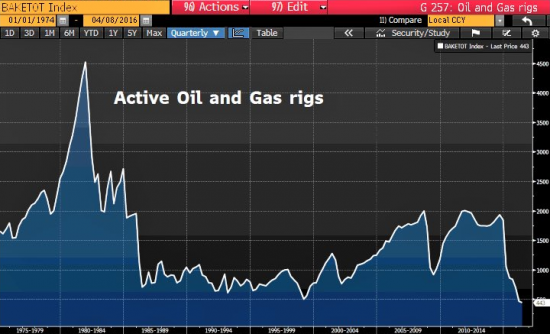

Общее количество буровых вышек упало до 443 против 450 ранее, количество нефтяных вышек снизилось до 354 против 362 ранее.

С конца 2014 года количество буровых вышек упало почти на 1500:

Безусловно, данный фактор говорит в пользу нахождения баланса между спросом и предложением на рынке нефти, т.е. подтверждает, что цены на нефть уже оформили дно.

Хотя ОПЕК нельзя допускать в текущей ситуации роста цен на нефть выше 60 долларов за баррель, т.к. это может привести к масштабной расконсервации вышек сланцевой нефти.

Рост цен на нефть Брент перед встречей в Дохе может достигнуть 45-47 долларов за баррель, при этом долларрубль может протестировать поддержку на викли:

В преддверии рассмотрения апелляции по делу ЮКОСа 20 апреля в Гааге логичен разворот долларрубля вверх, также, исходя из позиции Ирана, рост цен на нефть не будет продолжительным даже при условии подписания соглашения о заморозке добычи нефти в Дохе.

----------------

Выводы:

Данные США, публикуемые на предстоящей неделе, дадут понимание о росте инфляции и внутреннем потреблении.

Для очередного повышения ставки ФРС необходима уверенность в устойчивости роста инфляции, а рост потребительской активности убедит членов ФРС в способности экономики США выдержать ещё одно повышение ставки даже при сохранении слабости в мировой экономике.

Выход данных США выше прогноза приведет к перебалансировке портфелей инвесторов и росту доллара (падению евродоллара).

На предстоящей неделе инвесторы получат данные о росте экономики Китая в 1 квартале, которые могут выйти ниже прогнозов, что приведет к падению мировых фондовых рынков.

При выходе данных Китая ниже прогноза решающим фактором для финансовых рынков станет динамика юаня, если Китай не станет девальвировать юань и предпримет усилия по стабилизации ситуации через поддержание фондового рынка или/и через снижение ставок: паника на рынках закончится быстро.

Встреча стран ОПЕК с производителями нефти вне ОПЕК важна для будущего монетарных политик ФРС и ЕЦБ.

Устойчивый рост цен на нефть приведет к повышению ставки ФРС и отсутствию дополнительных стимулов ЕЦБ.

Предстоящая неделя будет крайней перед заседанием ЕЦБ 21 апреля, в преддверии которого может начаться сдутие пузыря на долговом рынке Еврозоны, что может привести к росту евродоллара.

Поэтому коррект евродоллара вниз логичен на предстоящей неделе.

Минимальной целью корректа евродоллара вниз является начало 1.12й фигуры, максимальным при сильных данных США и прогнозных или выше прогноза данных Китая: низ канала на дейли евродоллара.

Коррект евродоллара вниз может начаться либо с текущих уровней, либо после небольшого перехая 1,1453.

----------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1444.

Перед важными данными возможна установка стопа бу на шорты или доливка шорта выше.

До корректа евродоллара как минимум в диапазон 1,121Х-3Х: позиции на продажу евродоллара.

На уходящей неделе:

Протокол ФРС

Протокол ФРС отразил многообразие мнений, которое обычно означает сохранение политики без изменений в ближайшее время:

— Большинство членов ФРС сочли целесообразным оставить ставки без изменений;

— Однако несколько членов ФРС хотели повысить ставку на 0,25%;

— Но только Джордж голосовала за повышение ставки;

— Относительно будущих темпов повышения ставки ряд членов ФРС считают, что влияние факторов, сдерживающих рост экономики США, быстро не закончится;

— Некоторые члены ФРС не считают необходимым повышение ставки на заседании ФРС 27 апреля, т.к. это подаст неверный сигнал рынкам о срочности в повышении ставок;

— Однако некоторые другие члены ФРС отметили, что повышение ставки на апрельском заседании может быть уместно при росте экономики, инфляции и рынка труда в соответствии с прогнозами.

Подсчет голосов членов ФРС специфический, но, исходя из разъяснений ранее, логично предположить, что скорее 2 члена голосовали за повышение ставки, но только Джордж выразила особое мнение.

Т.е., невзирая на раскол мнений внутри ФРС, часть ястребов готова уступить большинству членов ФРС и подождать с повышением ставки.

Очевидно, что и на заседании в апреле повышения ставки не будет, т.к. голубиный настрой среди членов ФРС преобладает.

Ключевой линией в протоколе ФРС является обсуждение влияния глобальных рисков на перспективы роста экономики и инфляции в США.

Именно глобальные риски стали причиной снижения экономических прогнозов членов ФРС и, как следствие, пересмотра на понижение точечных прогнозов по повышению ставки.

После падения финансовых рынков в начале года члены ФРС стали больше задумываться о действиях, которые ФРС может предпринять в случае разворота экономики США вниз:

«Many participants expressed a view that the global economic and financial situation still posed appreciable downside risks to the domestic economic outlook.

Some noted that recent financial market turbulence provided an important reminder that the ability of central banks to offset the effects of adverse economic shocks might be limited, particularly by the low level of policy interest rates in most advanced economies.In contrast, a few noted that the actions taken by several foreign central banks in recent weeks to increase monetary accommodation likely had helped mitigate downside risks to the global outlook.

Nonetheless, many participants indicated that the heightened global risks and the asymmetric ability of monetary policy to respond to them warranted caution in making adjustments to the stance of US monetary policy».

Многие члены ФРС считают, что глобальная финансовая и экономическая ситуация всё ещё создает значительные риски для перспектив роста экономики США.

При необходимости дополнительных стимулов возможности ФРС будут ограничены и, поэтому, стоит проявить осторожность в вопросе нормализации ставок.

Позиция членов ФРС понятна.

Если финансовые рынки продолжат падать после очередного повышения ставки, то ФРС придется не только снижать ставки, но и возможно запускать QE-4 для стабилизации ситуации.

Более логично выждать с повышением ставок, в этом случае ФРС рискует продолжить надувать пузыри, но они и так раздуты до немыслимых пределов, вряд ли от паузы в повышении ставок ситуация кардинально изменится.

В конечном итоге, ФРС уже может записать в достижение однократное повышение ставки, не стоит испытывать рынки на прочность.

На встрече бывших глав ФРС риторика Йеллен была более ястребиной.

Она заявила, что есть признаки роста инфляции и нет признаков финансовой нестабильности, в остальном Йеллен опять начала балансировать между позитивными и негативными факторами.

Бернанке заявил, что видит два основных риска для перспектив роста экономики США: глобальную слабость мирового роста экономики и низкую производительность труда.

Гринспен согласился, что если не будет достигнут рост производительности труда – экономика США не сможет достичь успеха в росте.

Член ФРС Эванс на уходящей неделе заявил, что ФРС будет учитывать политические риски в Европе при принятии решений.

Но если экономические данные США продолжат рост в соответствии с прогнозами – ФРС может повысить ставку на заседании 15 июня, невзирая на референдум Британии 23 июня.

Дадли в пятничном выступлении признал риски в отношении инфляции и призвал к осторожности в повышении ставок из-за ограниченной способности ФРС в добавлении стимулов при необходимости.

ФРБ Атланты после публикации пятничных данных по оптовым запасам в США снизило прогноз по росту ВВП США в 1 квартале до +0,1% по сравнению с +0,4% ранее:

Очевидно, что при таком росте ВВП в 1 квартале повышение ставки ФРС маловероятно в первой половине 2016 года, хотя в ближайшие две недели выйдут данные, в результате которых возможен пересчет прогноза по ВВП США вверх.

Вывод по протоколу ФРС:

Повышение ставки ФРС на заседании 27 апреля крайне маловероятно.

Также сомнительно повышение ставки на заседании ФРС 15 июня из-за рисков по референдуму Британии.

Для повышения ставки ФРС на июньском заседании необходим рост нефти выше 50 долларов за баррель с однозначностью относительно исхода референдума в Британии.

На предстоящей неделе:

1. Экономические данные

Основными данными США на предстоящей неделе станут розничные продажи в среду и инфляция потребительских цен в четверг, при выходе этих данных лучше прогноза следует ожидать разворот на рост доллара (падение евродоллара).

Согласно косвенным данным общий рост розничных продаж ожидается слабым, поэтому внимание инвесторов будет сосредоточено на базовых розничных продажах без учета авто и контрольной группе товаров ФРС, которые имеют шанс выйти лучше прогноза.

Члены ФРС не уверены в устойчивости роста инфляции с начала года, ссылаясь на возможное влияние сезонных факторов, если мартовская инфляция подтвердит рост — риторика членов ФРС станет более ястребиной.

По Еврозоне следует отследить финальное чтение инфляции за март: во вторник публикация инфляции Германии, в четверг стран Еврозоны.

Публикация данных по инфляции Британии ожидается во вторник.

Одним из главных факторов движения рынков на предстоящей неделе станут данные Китая.

В понедельник ожидается публикация инфляции Китая, в среду баланс внешней торговли с объемами экспорта и импорта, в пятницу промышленное производство и ВВП в 1 квартале.

По данным с начала года ясно, что экономический рост в 1 квартале был слабым, хотя правительство Китая видит признаки улучшения.

ВВП Китая ожидается на уровне 6,7%, выход ниже этой отметки может быть негативно воспринят фондовыми рынками.

— США:

Вторник: индекс цен экспорта-импорта, баланс бюджета;

Среда: розничные продажи, инфляция цен производителей, товарные запасы, Бежевая книга ФРС;

Четверг: инфляция потребительских цен, изменение недельной зарплаты, недельные заявки по безработице;

Пятница: промышленное производство, Мичиган, ТИКСы.

— Еврозона:

Вторник: окончательная инфляция Германии в марте;

Четверг: финальное чтение мартовской инфляции стран Еврозоны.

2. Выступления членов ЦБ

В понедельник ФРС проведет встречу, на которой будет обсуждаться дисконтная ставка региональных ФРБ.

В крайний раз такое заседание было проведено 21 ноября 2015 года, после которого на декабрьском заседании ФРС была повышена ставка.

При любом исходе заседания ранее 27 апреля ставка повышена не будет, а с учетом текущей ситуации с прогнозом ВВП США в 1 квартале близко к нулю готовиться к повышению ставки алогично, но рынки могут быть волатильны вечером понедельника.

Выступления членов ФРС будут интересны после публикации данных среды-четверга, т.е. после получения новых данных о динамике экономики и инфляции в США, на данном этапе позиция членов ФРС понятна.

ЕЦБ пытается влиять на рынки утверждением, что боеприпасы есть при необходимости, но протокол ЕЦБ на уходящей неделе доказывает обратное.

С четверга для ЕЦБ начнется «время тишины» перед заседанием 21 апреля.

----------------

По ТА…

На дейли евродоллара канал, от верха которого или с текущих уровней необходим коррект минимум к красной поддержке, максимум к низу канала:

Возможен разворот вниз на коррект евродоллара после формирования клина:

Или с околотекущих уровней в рамках вариации на тему алмаза:

----------------

Рубль

На предстоящей неделе рынок нефти будет жить ожиданием встречи 17 апреля в Дохе.

В пятницу состоялась предварительная встреча Эквадора, Колумбии и Венесуэлы в Кито, что говорит в пользу отсутствия очередного переноса заседания ОПЕК с производителями нефти вне ОПЕК.

Наиболее логичен рост цен на нефть накануне встречи в Дохе, хотя согласие на замораживание добычи нефти Саудовской Аравии остается под вопросом, а без её согласия встреча теряет всякий смысл.

В пятницу Новак заявил, что наиболее вероятным является замораживание добычи нефти на январских уровнях, хотя могут обсуждаться иные варианты.

На уходящей неделе стало известно о посещении нефтегазового форума в Москве 19-21 апреля генсеком ОПЕК Аль-Бадри, министрами нефти Саудовской Аравии и Венесуэлы.

Не совсем понятны встречи сразу после подписания соглашения в Дохе, логично было бы совместить оба мероприятия, т.к. иначе возникают сомнения в подписании соглашения 17 апреля и продлении переговоров 19-21 апреля.

Данные уходящей недели по запасам нефти показали сокращение, отчет Baker Hughes подтверждает правильность тактика ОПЕК.

Общее количество буровых вышек упало до 443 против 450 ранее, количество нефтяных вышек снизилось до 354 против 362 ранее.

С конца 2014 года количество буровых вышек упало почти на 1500:

Безусловно, данный фактор говорит в пользу нахождения баланса между спросом и предложением на рынке нефти, т.е. подтверждает, что цены на нефть уже оформили дно.

Хотя ОПЕК нельзя допускать в текущей ситуации роста цен на нефть выше 60 долларов за баррель, т.к. это может привести к масштабной расконсервации вышек сланцевой нефти.

Рост цен на нефть Брент перед встречей в Дохе может достигнуть 45-47 долларов за баррель, при этом долларрубль может протестировать поддержку на викли:

В преддверии рассмотрения апелляции по делу ЮКОСа 20 апреля в Гааге логичен разворот долларрубля вверх, также, исходя из позиции Ирана, рост цен на нефть не будет продолжительным даже при условии подписания соглашения о заморозке добычи нефти в Дохе.

----------------

Выводы:

Данные США, публикуемые на предстоящей неделе, дадут понимание о росте инфляции и внутреннем потреблении.

Для очередного повышения ставки ФРС необходима уверенность в устойчивости роста инфляции, а рост потребительской активности убедит членов ФРС в способности экономики США выдержать ещё одно повышение ставки даже при сохранении слабости в мировой экономике.

Выход данных США выше прогноза приведет к перебалансировке портфелей инвесторов и росту доллара (падению евродоллара).

На предстоящей неделе инвесторы получат данные о росте экономики Китая в 1 квартале, которые могут выйти ниже прогнозов, что приведет к падению мировых фондовых рынков.

При выходе данных Китая ниже прогноза решающим фактором для финансовых рынков станет динамика юаня, если Китай не станет девальвировать юань и предпримет усилия по стабилизации ситуации через поддержание фондового рынка или/и через снижение ставок: паника на рынках закончится быстро.

Встреча стран ОПЕК с производителями нефти вне ОПЕК важна для будущего монетарных политик ФРС и ЕЦБ.

Устойчивый рост цен на нефть приведет к повышению ставки ФРС и отсутствию дополнительных стимулов ЕЦБ.

Предстоящая неделя будет крайней перед заседанием ЕЦБ 21 апреля, в преддверии которого может начаться сдутие пузыря на долговом рынке Еврозоны, что может привести к росту евродоллара.

Поэтому коррект евродоллара вниз логичен на предстоящей неделе.

Минимальной целью корректа евродоллара вниз является начало 1.12й фигуры, максимальным при сильных данных США и прогнозных или выше прогноза данных Китая: низ канала на дейли евродоллара.

Коррект евродоллара вниз может начаться либо с текущих уровней, либо после небольшого перехая 1,1453.

----------------

Моя тактика:

На выходные ушла в шортах евродоллара от 1,1444.

Перед важными данными возможна установка стопа бу на шорты или доливка шорта выше.

До корректа евродоллара как минимум в диапазон 1,121Х-3Х: позиции на продажу евродоллара.

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный психологический плацдарм на 1.19. Предварительные...

13.02.2026

Мой Рюкзак #63: ВТБ - дальше без меня, меняем на более крепкий банк, дивидендные отсечки близко

Февраль продолжает радовать стоимостных инвесторов, все по стратегии, которую описывал в конце прошлого года

Прошлый пост тут — smart-lab.ru/mobile/topic/1260904/

Было 25,9 млн...

13.02.2026

📅 Как ведёт себя рынок в зимние месяцы

Декабрь, январь и февраль на российском фондовом рынке традиционно демонстрируют яркую сезонность.

🔹 Декабрь

Один из лучших месяцев для российского рынка. Из 23 последних лет, в...

13.02.2026

Аренадата чудом выполнила гайденс. Сравнение с сектором по мультипликаторам. Прогноз результатов и дивидендов за 2025 год.

Вчера Аренадата опубликовала пресс-релиз . За 2 дня после выхода новостей акции росли максимально до +28%.

Фокус пресс-релиза не на результате, а на том, что компания выполнила гайденс. Сам...

12.02.2026

Всё рассказала, всё расписала.

Спасиб!