Брокер не дал продать опцион ссылаясь на запрет на совершение маржинальных сделок...

Имеется портфель с открытыми длинными позициями по Si 3.16

Текущая рыночная цена фьючерса 77000

Появились подозрения в возможной кореркции, и я решил зафиксировать возможную прибыль на уровне 80000 ( благо до экспирации осталось 2 недели) путём продажи call 80000 по цене чуть выше 500р.

Моя логика такова… если цена пойдет ввысь — то я заработаю то что и хотел 3000 с контракта + премию за опционы, аесли цена не пйодет вверх, то потеряю чуть меньше чем мог бы потерять.

Но в терминале пришло сообщение от брокера на запрет на открытие коротких позиций.

В дальнейшей переписке дали ссылку на регламент

В соответствии с Регламентом брокер имеет право запретить новую маржинальную сделку в любой момент и без объяснения причин. Это связано с текущими рисками.

Регламент. Пункт 20.10. Подтверждение Банком допустимого уровня риска для Клиента не означает принятия Банком обязательства принять и исполнять любое поручение, создающее Непокрытую позицию. Банк вправе отказаться от исполнения такого поручения Клиента, либо исполнить такое поручение частично, без объяснения причин.

Регламент. Пункт 20.21. При отсутствии Непокрытых позиций в портфелях Клиента, Банк вправе в любое время без согласования с Клиентом отказать ему в отнесении к любой из категорий по уровню допустимого риска и прекратить прием поручений на сделки (операции), создающие Непокрытые позиции. В этом случае Клиент вправе подавать поручения только на сделки (операции), предусматривающие предварительное резервирование полного объема денежных средств, ценных бумаг и иных финансовых инструментов, необходимых для урегулирования сделки в порядке, определенном в разделе «урегулирование сделок» настоящего Регламента.

С чем я категорически не согласен.

Моя позиция такова

Говорить об создании Непокрытых позиций — нельзя ибо по портфелю наоборот образуется общая позиция проданный покрытыйколл опцион. В портфеле будет и базовый актив и колл опцион на него. С точки зрения риск-менеджмента позиция фьюч+проданный колл менее рискованна чем просто купленный фьюч ( риск меньше как-раз на размер премии, без учета конечно взрыва валатильности, но даже он не сможет превысить риск голого фьюча).

Дальнейшая переписка привела к тому что стал делаться упор на запрет на совершение маржинальных сделок со стороны брокера а данная заявка приводит к открытию маржинальной позиции.

С чем я тоже не согласен.

В соответствии с расчетами биржи ГО задействованной при покупке фьючерса выше чем ГО задействованное при покупке фьючерса и продаже колл опциона… Разница чуть меньше чем размер премии за опцион Но все-равно никакого дополнительного ГО при продаже не требуется, а наоборот оно высвобождается ибо уменьшается риск по портфелю.

Так вот вопрос — кто что думает по такой позиции, может у кого есть достойная аргументация

1. является ли продажа покрытых опционов маржинальной сделкой относительно купленного базового актива

2. открываются ли в данном случае непокрытые позиции по портфелю

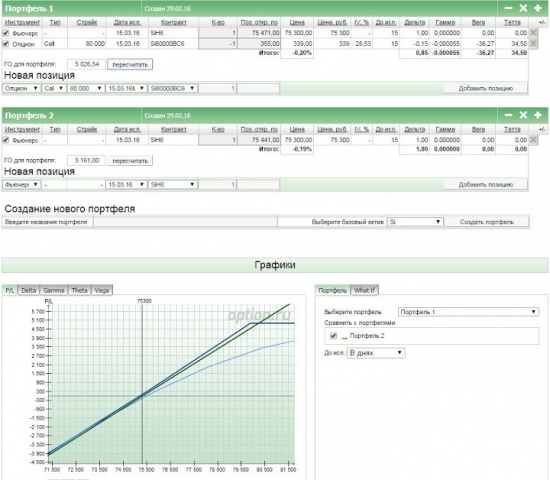

На рисунке четко видно что теоретический убыток от голого фьючерса выше, а задействованное ГО больше

Как вы думаете правдана чьей стороне

Прошло почти два года, а вы только что об этом узнали?

Брокер странный, кмк. Повышенное ГО на опционы поставил бы и не тратил бы мегабайты на переписку. Голо суй своим рублем. Полно брокеров дают торговать опционами, если убедятся, что клиент адек ватный.