08 января 2016, 00:54

Мой инвестиционный портфель #7 Остальные параметры портфеля, хотелки и цели

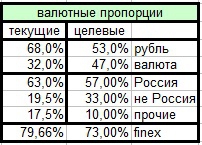

Для лучшего понимания своего портфеля я свел все инструменты в понятную и удобную табличку

Глядя эту на табличку я лучше понимаю, как реагирует мой портфель на курс доллара и фондовые рынки России и других стран, включенных в портфель. И насколько велика моя зависимость от finex.

Сходу видно несформированные до конца валютные позиции — жду укрепления рубля, накапливая кеш

В моем портфеле не хватает следующих классов активов, которые бы я хотел добавить в будущем(все они присутствуют только на зарубежных рынках на данный момент):

Интересное наблюдение: в результате осознания принципов составления своего портфеля, жадность(желание заработать) приводит не к увеличению, а к снижению риска!

1. увеличил долю облигаций, чтобы было на что покупать упавшие акции

2. увеличил долю золота на счете с той же целью

3. увеличивается доля кеша на счете, потому что не хочу покупать валютные активы по такому высокому курсу

Вывод: правильная ТС должна сама ограничивать риски

Цели по портфелю на 2016 год

1 шаг, например, при падении акций на 10% выгоднее иметь пропорции 50/50(допустим), а при падении акций на 30% выгоднее иметь пропорции 60/40(тоже от балды). То есть нужно узнать наиболее выгодное соотношение между активами при определенном уровне падения одного из них

2 шаг, вычислить вероятность и количество обвалов в зависимости от глубины падения

например чаще всего случаются обвалы на 7-11% — значит портфель лучше составлять по такой-то пропорции из 1 шага

3 шаг — берем наиболее вероятные размеры падения, частоту этих подений и пропорции из 1 шага и правим свой портфель и учитываем эти данные в условиях для проведения ребалансировки

Наверняка идея не нова и вряд ли даст прирост в доходности, но уж больно заманчиво

Создал себе цель по портфелю, буду вести её в портфеле в профиле. Она у меня выражена в процентах, поэтому я пока не знаю что из этого получится. Хочется видеть динамику. Цель долгосрочная.

Надеюсь, что ничего не забыл. Теперь впереди только книги и размышления

Глядя эту на табличку я лучше понимаю, как реагирует мой портфель на курс доллара и фондовые рынки России и других стран, включенных в портфель. И насколько велика моя зависимость от finex.

Сходу видно несформированные до конца валютные позиции — жду укрепления рубля, накапливая кеш

В моем портфеле не хватает следующих классов активов, которые бы я хотел добавить в будущем(все они присутствуют только на зарубежных рынках на данный момент):

- REIT — фонды недвижимости, имеют достаточно высокую див. доходность в валюте, так как обязаны не менее 90% прибыли выплачивать в качестве дивидендов. Эти фонды очень пригодятся в облигационной части портфеля в будущем, когда я захочу использовать дивиденды на текущее потребление

- Фонды акций всего мира — в них меня привлекает низкая волатильность и участие в прибыли огромного количества компаний большинства стран.

- Дивидендные аристократы. Аналогично фондам REIT — дают приличную доходность и разместятся в дивидендной части моего портфеля тогда, когда мне захочется увеличить дивидендный поток

- Индексный фонд акции золотодобывающих компаний(glod miners index) заместит часть золота в портфеле для увеличения отдачи от этой части портфеля

Интересное наблюдение: в результате осознания принципов составления своего портфеля, жадность(желание заработать) приводит не к увеличению, а к снижению риска!

1. увеличил долю облигаций, чтобы было на что покупать упавшие акции

2. увеличил долю золота на счете с той же целью

3. увеличивается доля кеша на счете, потому что не хочу покупать валютные активы по такому высокому курсу

Вывод: правильная ТС должна сама ограничивать риски

Цели по портфелю на 2016 год

- снизить отклонения инструментов в портфеле от намеченного до 20%. На данный момент максимальное отклонение 63,5%

- найти инструмент для индекса ммвб и сформировать эту часть портфеля пока индекс ММВБ не улетел в космос(ETF, ПИФ или фьючерсы, опционы — посчитать что лучше)

- проштудировать как минимум 2 книги из 4 запланированных и внести изменения в портфель, если сочту их важными и полезными

- снизить брокерские комиссии минимум в 2 раза по сравнению с 2015 годом

- сформулировать для себя принципы проведения ребалансировки портфеля, чтобы в будущем не заниматься отсебятиной и спекуляциями(желание поймать дно или хай)

- проверить идею описанную ниже

1 шаг, например, при падении акций на 10% выгоднее иметь пропорции 50/50(допустим), а при падении акций на 30% выгоднее иметь пропорции 60/40(тоже от балды). То есть нужно узнать наиболее выгодное соотношение между активами при определенном уровне падения одного из них

2 шаг, вычислить вероятность и количество обвалов в зависимости от глубины падения

например чаще всего случаются обвалы на 7-11% — значит портфель лучше составлять по такой-то пропорции из 1 шага

3 шаг — берем наиболее вероятные размеры падения, частоту этих подений и пропорции из 1 шага и правим свой портфель и учитываем эти данные в условиях для проведения ребалансировки

Наверняка идея не нова и вряд ли даст прирост в доходности, но уж больно заманчиво

Создал себе цель по портфелю, буду вести её в портфеле в профиле. Она у меня выражена в процентах, поэтому я пока не знаю что из этого получится. Хочется видеть динамику. Цель долгосрочная.

Надеюсь, что ничего не забыл. Теперь впереди только книги и размышления

Читайте на SMART-LAB:

⚙️ Лензолото: закат "пустышки"

Акции Лензолота резко упали. Что происходит — рассказывают аналитики Market Power Лензолото (LNZL) ➡️ Инфо и показатели Возможно, многие забыли, но еще в августе прошлого года...

18:55

Делаем роботов для торговли фьючерсами на акции Мосбиржи

😎 Делаем роботов для торговли фьючерсами на акции Мосбиржи

Запускаем новый марафон: всю неделю будем учиться делать собственных роботов для торговли фьючерсами на акции. Вы научитесь:...

13:28

📃 Участвуйте в размещении облигаций «СИБУР»

СИБУР — одна из наиболее динамично развивающихся компаний в глобальной нефтехимии, российский лидер по производству полимеров и каучуков. Кредитные рейтинги компании — AАA(RU) по версии АКРА и...

18:05

Интер РАО. Неужели дивиденды будут минимальными за 3 года? Обзор производственных результатов и отчета РСБУ за Q4 2025г.

Вышел отчет по РСБУ за Q4 2025г. от компании Интер РАО: 👉Выручка — 15,49 млрд руб.(-14,0% г/г)

👉Себестоимость — 12,79 млрд руб.(-10,8% г/г)

👉Валовая прибыль — 2,70 млрд руб.(-26,7% г/г)...

15.02.2026

В качестве альтернативы REIT — фондов недвижимости предлагаю рассмотреть ПИФ УРАЛСИБ Глобал Реал Эстейт http://www.uralsib-am.ru/funds/gre/

Инвестиционная цель: участие в росте глобального рынка недвижимости. Умеренно-низкий потенциал роста и уровень риска, сравнимый с долговыми инструментами

Инвестиционная стратегия: активы фонда инвестируются в акции фондов REIT, инвестирующих в строительство и эксплуатацию недвижимости в разных странах мира

Минимальная сумма инвестирования:через Управляющую компанию и Агентов фонда: 100 рублей.