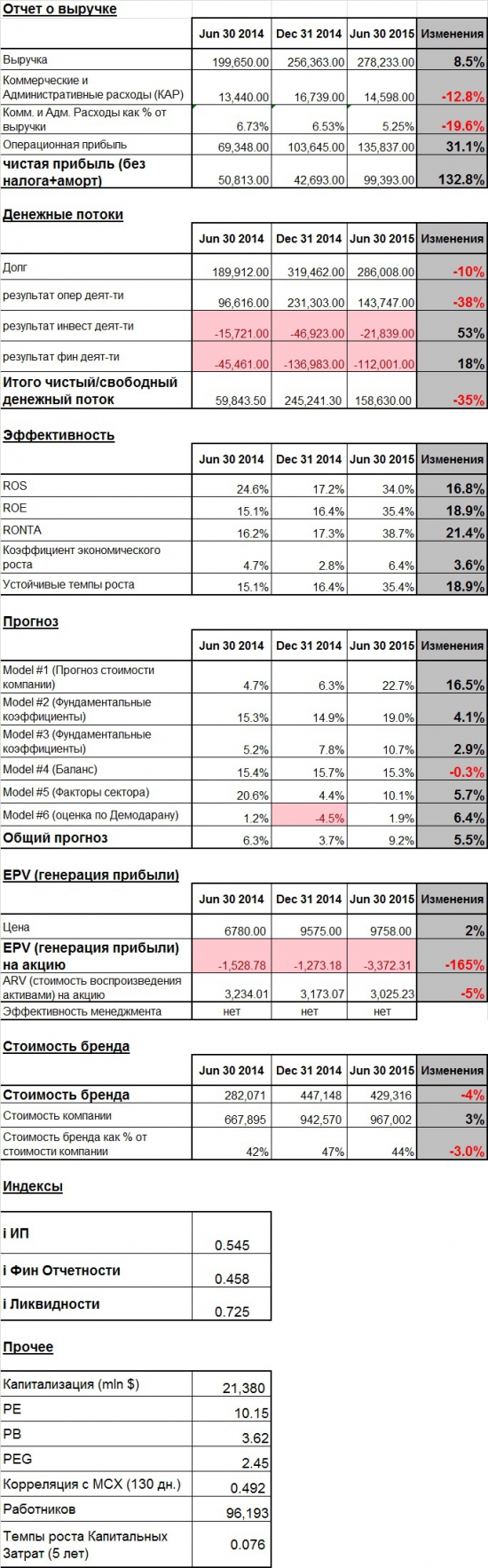

Текущее состояние GMKN (ГМК НорНикель)

Ошибся с данными — изначально загрузил не те, сейчас все исправил. Спасибо за внимательность!!

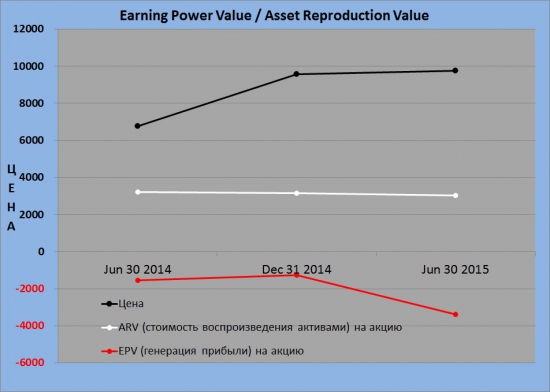

РЕЗЮМЕ: Интересный тикер, я брал под дивиденды. Однако ARV (примерный ориентир справедливой цены) в районе 3 025 руб. за акцию.

ЭФФЕКТИВНОСТЬ — сверх положительно

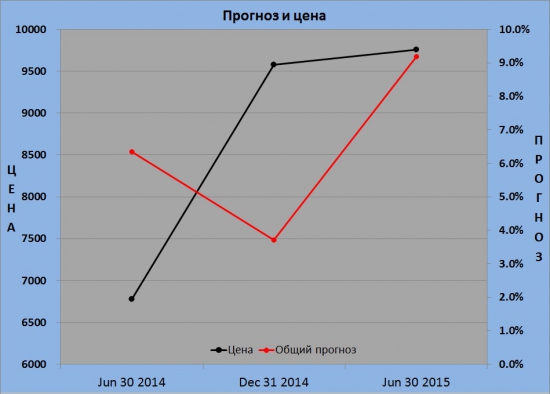

ПРОГНОЗ — сверх положительно

EPV (генерация прибыли) – отрицательно

СТОИМОСТЬ БРЕНДА — умеренно отрицательно

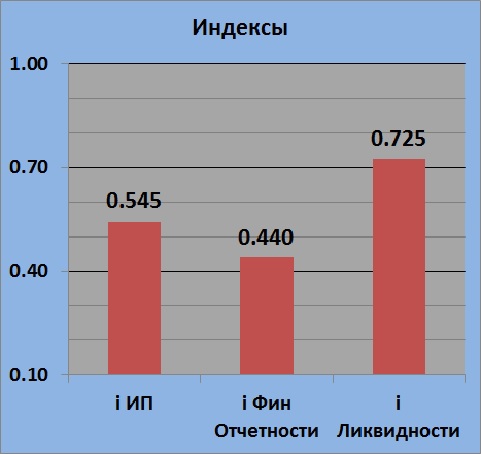

ИНДЕКСЫ – чуть лучше рынка

(валюта баланса — млн. руб.)

Данные без накопления, относятся только к периоду оценки.

Представляю Вашему вниманию сводные показатели финансовой отчетности компании ГМК НорНикель, которая отчиталась за 1-ое полугодие 2015 года. Данные представлены в таком формате, чтобы максимально сфокусировать внимание на основных изменениях состояния компании. Данные за последние три периода отчетности соответствуют дате выхода финансовой отчетности.Текущая цена отличается от цены в анализе.

Параметры из блока ПРОГНОЗ оценивают изменения состояния компании в определенном разрезе анализа (дисконтированные ден. потоки, общее изменение показателей компании).

Параметры из блока EPV (генерация прибыли) дают оценку стоимости цены акции в сравнении с внутренней стоимостью цены акции ARV (стоимость воспроизведения активами). Если EPV > ARV, менеджеры компании действуют эффективно, создавая дополнительную внутреннюю стоимость компании. Также цена акции стремится к ARV.

Блок СТОИМОСТЬ БРЕНДА оценивает стоимость компании, и стоимость бренда компании.

Параметр ИНДЕКС ИП (инвестиционная привлекательность) оценивает основные фундаментальные коэффициенты компании с применением нечетких множеств (pe, ps, pb, roe, debt и прочее). Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Параметр ИНДЕКС ФИН ОТЧЕТНОСТИ оценивает ключевые параметры финансовой отчетности компании с применением нечетких множеств.Показатель более 0,5 говорит о состоянии компании лучше рынка. Параметр вида 0…1

Параметр ИНДЕКС ЛИКВИДНОСТИ оценивает ликвидность актива. Учитывает объемы сделок, волатильность актива, частично капитализацию компании (показатель возможно спорный, но позволяет примерно оценить актив).Показатель менее 0,3 говорит о наличии интереса со стороны долгосрочных инвесторов (якорные инвесторы). Показатель от 0,3 до 0,5 говорит о наличии интереса со стороны среднесрочных инвесторов. Показатель от 0,5 до 0,7 говорит о наличии интереса со стороны краткосрочных инвесторов / позиционных спекулянтов. Показатель более 0,7 говорит о наличии интереса со стороны основной массы спекулянтов. Параметр вида 0…1

Блок ПРОЧЕЕ отражает справочную информацию.

www.vesti.ru/videos/show/vid/666764/