Модель Гордона.

В продолжении Дивидендных чемпионов я решил еще раз рассмотреть оценку акции со стороны выплаты дивидендов. В классическом курсе фундаментального анализа (что преподается во всех вузах мира) существует метод оценки акций с равномерно возрастающим дивидендом, который называется моделью Гордона.

Именно «Дивиденды» можно считать тем самым «купоном» акции, и в России кстати, скептиками фундаментального анализа дивидендам придается большее внимание в расчетах, чем собственному капиталу и чистой прибыли, которая остается в компании.

Дивиденды — это реальный поток наличности акционеру, и если Вы собираетесь держать акцию вечно (как Баффетт), то это будет скорее вложение «как бы в облигацию», а не в акцию, но только на порядок интересней, так как «размер купона будет постоянно расти.

Модель Гордона.

Если начальная величина дивиденда равна D, при этом ежегодно увеличивается с темпом прироста g, то формула текущей стоимости сводится к сумме членов бесконечно убывающей геометрической прогрессии:

PV = D*(1+g)/(1+r) + D*(1+g)^2/(1+r)^2 + D*(1+g)^2/(1+r)^2… = D*(1+g)/(r-g)

где PV — текущая стоимость

r — ставка доходности, используемая для дисконтирования будущих поступлений

Попробую проанализировать применение формулы Гордона (для инвестиций именно Баффетта она очень хорошо применима — он владеет акциями вечно) по списку акций из Дивидендных чемпионов, которые есть на Санкт-Петербургской бирже.

Интересен вопрос, как можно покупать даже «дорогие» компании. Вопрос в качестве бизнеса, бренде, «рве безопасности» — об этом можно много почитать у Баффетта, но как можно всё это перевести в объективные числовые значения?

Во-первых, чтобы компанию вообще можно было посчитать по данной формуле — она должна стабильно выплачивать дивиденды, и они должны расти (соответственно и чистая прибыль, иначе рост дивидендов упрется в показатель чистой прибыли, тут важен уровень EPS% Payout, долги и байбеки компании).

И во-вторых, нужно иметь большую уверенность в продолжение данной ситуации.

Скорее всего это будут компании из потребительского сектора (ввиду большей прогнозируемости фин. результата и темпов роста бизнеса), чем из сырьевого (и других циклических отраслей), где такой стабильности труднее достичь.

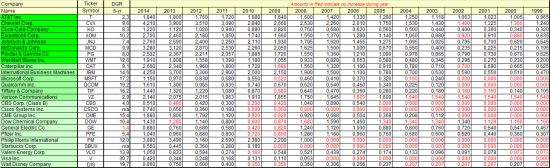

Для расчета целевой цены PV использовал значения g – темп прироста дивиденда за последние 5 лет (DGR 5-yr), благо на http://dripinvesting.org/Tools/Tools.htm есть все данные.

А вот с r - ставка доходности, используемая для дисконтирования будущих поступлений, есть проблема. Если отталкиваться от доходности 10Т – около 2,5%, то даже с поправочным коэффициентом х2 – 5% очень мало, и при расчете целевой цены по модели Гордона получаются отрицательные значения. Поставил для расчета условные r=15%.

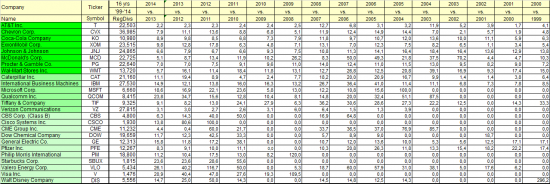

Кроме этого на ресурсе http://dripinvesting.org/Tools/Tools.htm есть прогноз дивидендов, я использовал для расчета Целевой цены 2. По средней арифметической двух целевых цен составил рейтинг. Где первая цена была n/a использовал только вторую цену.

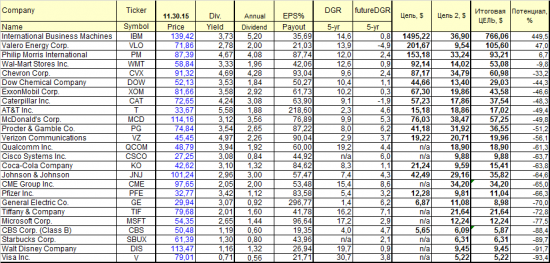

Хит-парад акций по модели Гордона

Даже с r=15% получились странные значения. Плюс среднее между прошлым ростом дивидендов и прогнозными значениями внесли еще большую сумятицу.

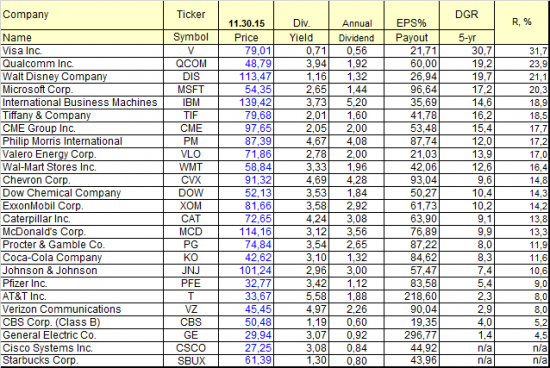

Чтобы упростить ситуацию, можно пойти с обратной стороны — найти ставку доходности, которую используется для дисконтирования будущих поступлений.

r = (D*(1+g)/PV + g )*100

Я не сильно приветствую оценку компаний на основе методов DCF, ввиду огромной сложности оценки будущих доходов (изменение одного параметра может привести к огромным переменам в оценке), но в данном случае меня заинтересовало, то что можно получить из данной формулы (Гордона) — зная текущую стоимость акции, последний дивиденд за 12 месяцев и темп увеличения дивиденда (взял за последние 5 лет) — можно найти ставку r.

Получился вот такой список

Конечно, прошлый рост дивидендов – это история, но как информация к сведению — это полезно. Все акции имеют требуемую доходность r значительно выше доходности 10Т (2,4%), это очень хорошо.

Как я писал ранее, присматриваюсь к Verizon, Chevron, ExxonMobil, Wal-MartStores, Caterpillar, опять же AT&T, и еще интересные идеи в Gilead Sciences, Inc., Exelon Corporation и Dow Chemical Company.

Справочно по теме поста.

АКЦИИ-ОБЛИГАЦИИ С ПОСТОЯННО РАСТУЩИМИ ПРОЦЕНТАМИ ОБЛИГАЦИОННЫХ КУПОНОВ

Уоррен умеет рассматривать инвестиции с разных позиций. Одна из них — это подход к акции как к облигации с постоянно растущим купоном. Давайте исследуем этот вопрос на примере ≪Coca-Cola≫. (Быть может, вы удивляетесь, почему вообще разговор зашел о купонах?

В прежние времена облигации выпускались с десятками отрезных купонов. Владелец облигации отрезал купон и высылал его в компанию, выпустившую эту облигацию, получая в ответ проценты, набежавшие за определенный срок. Таким образом, компании не нужно было вести учет всех владельцев облигаций. В наше время облигации регистрируются в компании, выпустившей их, и их держатели получают проценты по почте, ничего для этого не делая. С точки зрения Уоррена, акции-облигации некоторых компаний имеют купоны, выплаты по которым постепенно увеличиваются. Каждый год вы получаете с этой акции-облигации несколько больше. Вот это и есть акция-облигация с нарастающим купоном.)

Теперь вспомните, о чем мы уже говорили: цена, которую вы платите за акции, предопределяет рентабельность ваших инвестиций. Когда в 1988 г. Уоррен первый раз купил акции ≪Coca-Cola≫, балансовая стоимость одной акции компании равнялась 1,07 доллара, а прибыль на одну акцию составляла 0,36 доллара. Это означает, что рентабельность собственного капитала ≪Coca-Cola≫ в 1988 г. равнялась 33,6%. Если бы вы купили акции ≪Coca-Cola≫ по их балансовой стоимости, т. е. по 1,07 доллара за акцию, первоначальная рентабельность ваших инвестиций составила бы 33,6% (0,36 дол.: 1,07 дол.= 33,6%). Однако Уоррен купил акции не по 1,07 доллара, а по 5,22 доллара, так что первоначальная рентабельность его вложений составила лишь 6,89% (0,36 дол.: 5,22 дол. = 6,89%), т. е. гораздо меньше 33,6%.

Что ж, рентабельность инвестиций в размере 6,89% нельзя назвать большой. Но Уоррен рассчитывал, что прибыли ≪Coca-Cola≫ в расчете на одну акцию будут продолжать расти, что приведет к постепенному повышению среднегодовой рентабельности вложенных им денег. Звучит заманчиво? Давайте изучим этот вопрос подробнее.

Экономическое положение компании ≪Coca-Cola≫ многогранно, но главными показателями являются рентабельность собственного капитала и величина нераспределенной прибыли. В 1988 г. Уоррене каждых 5,22 доллара, вложенных в компанию, заработал 0,36 доллара.

Если ≪Coca-Cola≫ удерживает из этой суммы прибыли примерно 58%, т.е. 0,21 доллара (0,36 дол. х 0,58 = 0,21 дол.), это означает, что она фактически реинвестирует принадлежащие Уоррену 0,21 доллара обратно в компанию. (Отмечу, что оставшиеся 42%, или 0,15 доллара, выплачиваются в виде дивидендов.)

Таким образом, на начало 1989 г. общие вложения Уоррена в компанию ≪Coca-Cola≫ в расчете на одну акцию равняются первоначальным 5,22 доллара плюс нераспределенная прибыль в размере 0,21 доллара, что в сумме дает 5,43 доллара на акцию.

Первоначально вложенный капитал 5,22 дол.

Нераспределенная прибыль за 1988 г. + 0.21 дол.

Суммарный капитал на 1989 г. 5,43 дол.

Мы можем предположить, что в 1989 г. первоначально вложенная часть суммарного капитала — те самые 5,22 доллара— снова принесет прибыль в размере 0,36 доллара, т. е. снова увеличится на 6,89%. С другой стороны, если ≪Coca-Cola≫ сохранит прежние темпы роста собственного капитала на уровне 33,6%, то оставшаяся после 1988 г. нераспределенная прибыль в размере 0,21 доллара вырастет на 33,6%, т. е. принесет прибыль в размере 0,07 доллара (0,21 дол. х 0,336 — 0,07 дол.).

И значит, общая прибыль на акцию в 1989 г. уже составит 0,43 доллара (0,36 дол. + 0,07 дол. = 0,43 дол.). Итак, Уоррен заработает 0,36 доллара со своего первоначального вложения в размере 5,22 доллара — рентабельность 6,89%, и 0,07 доллара с оставшейся в компании части прибыли в размере 0,21 доллара — рентабельность 33,6%. В сумме это принесет ему 0,43 доллара прибыли на акцию, что соответствует рентабельности суммарного капитала (5,43 дол.) на уровне 7,9% (0,43 дол.: 5,43 дол. = 7,9%).

Прогнозируемая прибыль от инвестированного и реинвестированного капитала и рентабельность инвестиций на 1989 г.

Первоначально вложенный капитал 5,22 дол. х 6,89% = 0,36 дол.

Нераспределенная прибыль за 1988 г. +0.21 дол. х 33,6% = 0,07 дол.

Суммарный капитал на 1989 г. 5,43 дол. 0,43 дол.

Рентабельность инвестиций на 1989 г.:

0,43 дол. (прибыль): 5,43 дол. (капитал) = 7,9%

Такие же расчеты можно провести и на 1990 г. Компания ≪Coca-Cola≫ удержит 58% от полученной в 1989 г. прибыли в размере 0,43 доллара, что составляет примерно 0,25 доллара. Эти 0,25 доллара будут добавлены к тем 5,43 доллара, которые Уоррен уже вложил в компанию. Таким образом, его суммарный капитал, вложенный в компанию ≪Coca-Cola≫ (в расчете на одну акцию), составит 5,68 доллара (5,22 дол. + 0,21 дол. + 0,25 дол. = 5,68 дол.).

Суммарные инвестиции в ≪Coca-Cola≫ на начало 1990 г. в расчете на одну акцию:

Первоначально сложенный капитал 5,22 дол.

Нераспределенная прибыль за 1988 и 1989 гг. +0,46 дол.

Суммарный капитал на 1990 г. 5,63 дол.

Можно предположить, что в 1990 г. первоначально вложенные Уорреном 5,22 доллара снова принесут прибыль в размере 0,36 доллара, т. е. будут иметь все ту же отдачу на уровне 6,89%. Но зато прибыль, удержанная компанией и добавленная к первоначальному капиталу (0,21 доллара в 1988 г. и 0,25 доллара в 1990 г.), будет нарастать со скоростью, равной текущему уровню рентабельности собственного капитала компании, т. е. 33,6%. Это означает, что нераспределенная в 1988 и 1989 гг. прибыль на акцию в размере 0,46 доллара в 1990 г. принесет прибыль, равную 0,15 доллара (0,46 дол. х 0,336= 0,15 дол.).

Таким образом, общая прибыль на 1990 г. прогнозируется на уровне 0,51 доллара на акцию (0,36 дол. +0,15 дол. = 0,51 дол.). Это соответствует 8,9% общей рентабельности инвестированного и реинвестированного за два года капитала (0,51 дол.:5,68 дол. = 8,9%).

Прогнозируемая прибыль от инвестированного к реинвестированного капитала и рентабельность инвестиций на 1990 г.

Первоначально вложенный капитал 5,22 дол. х 6,89% = 0,36 дол.

Нераспределенная прибыль за 1988 и 1989 гг. +0.46 дол, х 33.6% = 0.15 дол.

Суммарный капитал на 1990 г. 5,68 дол. 0,51 дол.

Рентабельность инвестиций на 1990 г. 0,51 дол. (прибыль): 5,68 дол. (капитал) = 8,9%

Уверен, вы заметили поступательный рост нормы доходности, но хочу, чтобы вы обратили внимание на то, что первоначальный капитал Уоррена имеет фиксированную ставку роста 6,89%, зато нераспределенная прибыль, прибавляемая к первоначальному капиталу, растет уже со скоростью 33,6%. На это можно взглянуть и под таким углом: предположим, вы купили акции-облигации ≪Coca-Cola≫ с фиксированной доходностью 6,89%. И каждый раз, получая по почте чек с начисленными процентами, вы покупаете на эти деньги новые акции-облигации ≪Coca-Cola≫, имеющие доходность уже не 6,89, а 33,6%. Вот только чтобы иметь возможность приобретать эти высокодоходные бумаги, сначала вы должны купить акции-облигации с доходностью 6,89%.

Вы платите высокую цену за входной билет, чтобы только переступить порог. Но когда вы уже оказались внутри, на вас проливается золотой дождь. И чем дольше вы остаетесь там, тем обильнее будет этот дождь.

Вот почему Баффетт готов покупать даже «дорогие» компании в «Грехемском» понимании. Я в своих расчетах пытаюсь объединить Грехема и Баффетта (даже несмотря на то, что Баффетт был его учеником, но позже он довольно сильно пересмотрел свою стратегию).

Хорошо бы покупать дешево высокорентабельный бизнес, но с какого-то времени таких компаний не стало (по крайней мере в развитых странах). Я пришел к выводу, что «стратегия Грехема» с запасом прочности лучше работает на развивающих рынках (Россия, Польша, Пакистан и др.), а «стратегия Баффетта» — покупка «потребительской монополии» за разумную цену на развитых рынках (США, Германия).

Успешных инвестиций!

на всякий случай — прогрессия будет убывающая, только если r>g.

такое в моделях по рос рынку не часто увидишь)