В порядке открытого эксперимента (фаза 1/1)

Список получился такой:

акции российских эмитентов

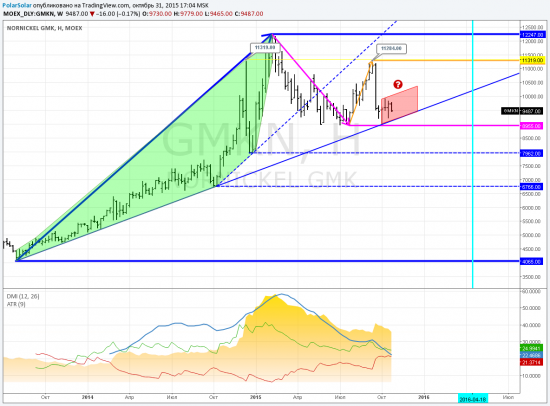

- ГМК НН

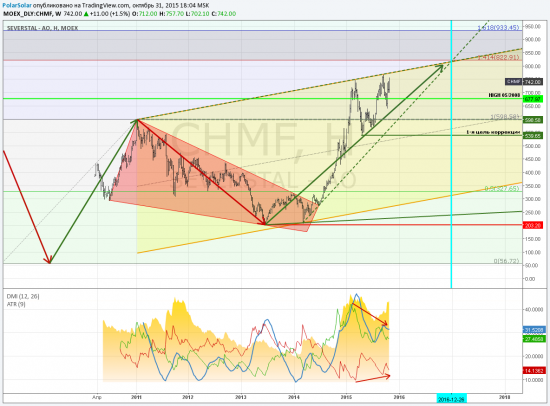

- Северсталь

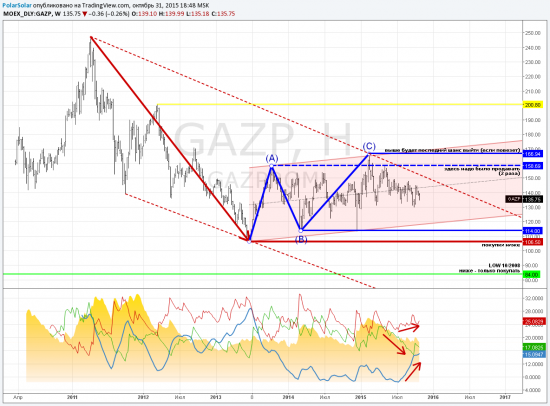

- Газпром

- Новатэк

- Сургутнефтегаз а.п.

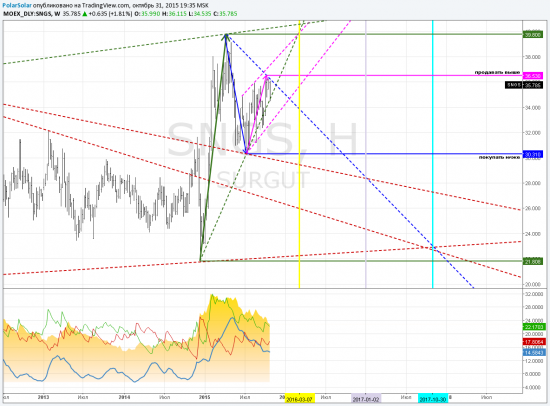

- Сургутнефтегаз а.о.

- Лукойл

- NIKKEI

Оригинал: ru.tradingview.com/chart/GMKN/Yygrx8qh/

Вкратце — началась большая коррекция. В коррекциях работать только в контртренд. Затянуться это все может на довольно длительный срок, как минимум до весны 2016 если не позже, до осени. Пока нет достаточного количества опорных точек чтобы более конкретно говорить о сроках.

Спекулянтам — на недельках определять границы, работать внутри недели по дневке от верхних границ строго в шорт. Даже если вход неудачный и поторопились — вынесет, главное с риском не переборщить.

Инвесторам — выход по верхней границе и покупки на уровнях 8 000 x 1, 6 000 x 2, 4 000 x 4

Без продажи акций случае удержания:

а) продажа ближних опционов CALL 12 000 страйк в течение всего времени коррекции по объему акций (покрытая позиция). Далее страйк определять по верхней границе после ухода ниже 9 000.

б) при наличии контанго — шорт самого дальнего фьючерса по верхней границе коррекции (синтетическая облигация).

Северсталь

Оригинал: ru.tradingview.com/chart/CHMF/l2WfOL7O/

Перспективная бумага, в краткосрок и долгосрок. А вот в среднесрок может быть коррекция если судить по ослаблению положительной динамики.

Инвесторам: удерживать до ближайшего уровня не ниже 800р. там или продавать или хэджировать при сигналах на разворот, шортом дальнего фьючерса и покупать на прибьль с хэджа не выше первой цели коррекции 540р.

Спекулянтам: трендовые методы от сигнальной линии сторого в лонг (ошиблись — вывезет) до тех пор пока не будет явного указания на смену тренда уходом в диапазон на падающей динамике.

От себя лично добавлю, что это одна из немногих бумаг которые преодолелели докризисный хай 2008 года, что само по себе уже является достаточно сильным сигналом. В долгосрочных консервативных портфелях на 10-15 лет за ней должен быть явный приоритет. Сам дождусь когда отрисует первую импульсную структуру (она достаточно крупная) с последующей коррекцией (тоже немаленькая) и открою лонг. Общее состояние рынка увы вносит свои коррективы в движения даже сильных бумаг. Однако даже если случится какая то продолжительная коррекция дивиденты это не отменяет ;) Ожидание оплачивается.

Газпром

Оригинал ru.tradingview.com/chart/GAZP/ZBMY0FTz/

Уже давно все понятно в принципе, бычки помогают рисовать медведям флаг (белый хе-хе). Ну могут дать еще один шанс значительно позже — выскочить по верхней границе канала или повыше, но дороже 200 это вряд ли. Однако динамика пока в пользу такого варианта не говорит.

Если вы инвестор и еще что-то там делаете — спросите себя зачем? Особенно если фьюч не вшортили дальний (желательно наличие контанго).

Спекулянтам повеселее — стандартно в коррекции контртрендовые методы по более мелким структурам, основное направление в шорт.

В долгосрок интересен не выше 105. Ниже лоя 2008 года (84р.) — только покупки!

Новатэк

Оригинал: ru.tradingview.com/chart/NVTK/Glj0M6IR/

Тут даже смотреть нечего. Даже не знал что так бывает, тем не менее… Гэпы перекрываются ;) Всегда. Кто не в курсе, начинается гэп со 117100р

Структура настолько крупная что даже месячные свечки не в силах отразить весь потенциал. Только трендовые методы и только в лонг! Спекулянтам работать по конвертам (envelopes) и другим типам каналов. Инвесторам на консолидациях добирать в контртренд к коррекции.

Покупать без плеча в движении, на консолидациях плечо увеличивать, на выходе — до максимального. Часть позиции можно переставлять по каналу для реинвестирования.

Сургутнефтегаз а.о./а.п.

«обычка»

Оригинал: ru.tradingview.com/chart/SNGS/ia614eyv/

Интерес если и есть, то только среднесрочный т.к. в настоящий момент еще продолжается отрисовка старшей коррекции в диапазоне максимумов 2006 года. Тем кто расчитывает на долгосрочные перспективы — следует ждать. Рано или поздно ниже минимумов 2008 года или как минимум в диапазоне текущей структуры (предположительно ABC)

Краткосрочно — коррекция с падением динамики. Все стандартно — контртренд. Внутри недели по недельным целям предпочтительнее.

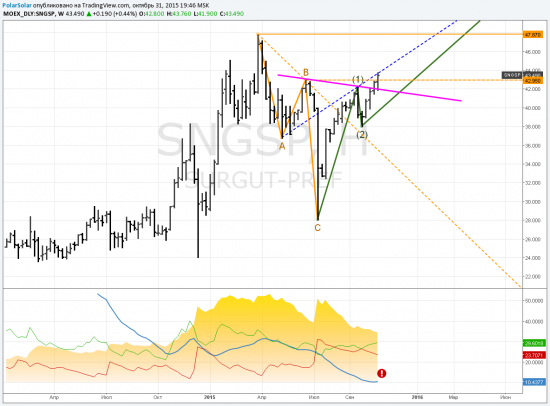

«префы»

Оригинал: ru.tradingview.com/chart/SNGSP/VgaDqLnT/

пгИп — знакомые все лица… Однако следует быть аккуратнее с размером риска. Не смотря на то, что бумага сама по себе достаточно сильная и лично я шортить бы её не стал, как и продавать если бы была, присутствует риск ухода в консолидацию. Если же динамика будет расти, тогда есть очень неплохой шанс, что предыдущий максимум на 47.87 будет преодолен и более крупное движение продолжится.

Инвесторам — лонги держать, шортить нельзя, пойдет в консолидацию — смотреть цель и покупать. Спекулянтам внутри недели трендовые методы только в лонг (смотреть за перехаем!).

Лукойл

Оригинал: ru.tradingview.com/chart/LKOH/BVcIwgf5/

Лукойл тоже преодолел докризисный максимум, однако пошел в коррекцию. сейчас рисует 0-A вниз, после чего будет A-B вверх (после пробоя красного пунтирного сигнала) — где самым, кгхм.., упертым инвесторам дадут шанс выйти. После чего будет B-C куда нибудь в район 1250-1750р. и все это будет очень, очень долго.

Выходить из лонгов на A-B, шортить на пробой новой сигнальной линии с «B» до основания «А» как минимум. Потому что «С» будет ниже «А» (которую еще не нарисовали)

Отбой с уходом на A-B наиболее вероятен от поддержки на уровне 2000 или около того.

Спекулянтом стандартно в коррекции с учетом размера структуры — лучше работайте по крупной, недельной. Внутри недельной — как по тренду.

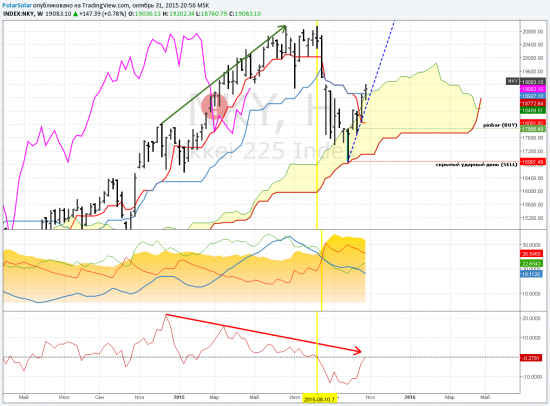

NIKKEI 225

Это чудовище пришлось смотреть на месячном тайме. Все предельно просто. Паттерны типа «внешний день» редко когда не отрабатывают как разворотные, тем более на крупных таймах. Но проблема в другом разворот сильного тренда всегда происходит в диапазоне, поэтому влезать туда можно только от его границ и только по направлению коррекции что чревато при отсутствии должного контроля за рисками.

Внутри месяца ситуция еще сложнее т.к. после пробоя начался откат в виде внутренней коррекции. Как ни встань — получишь лося. По откату тем более вставать нельзя.

Выход — ждем когда откат выдохнется на мелком тайме и шортим.

Вот детализированная картинка с Ишимоку классической размерности с недельного тайма...

Оригинал: ru.tradingview.com/chart/NKY/ApIDV4GJ/

1. Чиноку: пробой тренда — только шорт.

2. ROC: дивергенция и переход через ноль.

3. ADX/DMI: падение динамики с кроссом в шорт.

4. ATR: растет в то время как цена начала двигаться против предыдущего направления.

Немного терпения + контртрендовые методы.

Откат стартовал с момента отрисовки скрытого ударного дня в шорт, перед долгосрочной линией, он же пинбар по price action в другую сторону.

Синяя сигнальная линия первого порядка вдоль 0-A — её пробъет единожды (A-B), с последующим перехаем той точки откуда началось движение на пробой (A). После будет перехай этой точки (A) и только тогда можно шортить. А в данный момент, что в лонги, что шорты одинаковое попадалово. Правда шорт имеет стратегическое преимущество т.к. вывезет в любом случае (если коля не вынесет раньше =).

Итоги

Победители в номинациях:

долгосрочное стратегическое инвестирование: Новатэк

шорт пятилетки: Nikkei 225

безысходность: Газпром

быстрые деньги: Северсталь

потенциальная перспектива: Лукойл

Остальные достаточно невнятные и большинство в коррекциях, а в коррекции влезать не следует, против них надо спекулировать или сидеть ровно.

P.S.

Надеюсь, на концептуальные вопросы, те кому было интересно, получили ответы. Если у кого то они остались — задавайте в комментариях.

Где нибудь в январе, когда все будут еще спать и бухать на курортах, мы вернемся к этому обзорчику и посмотрим какие из инструментов и что успели сделать из запланированного и на какой стадии находятся.Следует предупредить, жаждущих быстрого заработка, кому этот обзор показался разочаровывающим, что система оценки перспектив той или ной бумаги, основана на волновых структурах (в крайне упрощенном виде), и изучение инструмента всегда начинается с самой старшей или как минимум с недельного тайма. Как бы вы не пытались работать против той структуры которая является доминирующей она отработает в любом случае. Вопрос лишь в том, насколько своевременными будут ваши действия как спекулянта или инвестора. Торговать просто — достаточно соглашаться с рынком в нужный момент и держать риски под контролем. Только так на дистанции вы увидите стабильный положительный результат.

Можно продолжить подобную практику — назовите свой тикер в комментариях в течение недели, кроме тех которые уже были рассмотрены, (правила см. здесь) и в конце следующей недели будет точно такой же обзор.

Всем профитов!

UPD

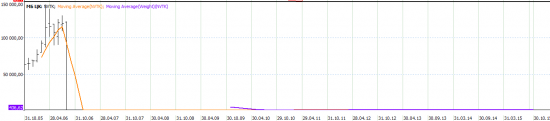

1. По поводу Новатэка могу ошибаться, данные в разных источниках разнятся, на сайте ММВБ в т.ч. но в «директе» (вот за что ценю альфу так это за полную историю котировок) картинка на месячном графике такая:

Без комментариев...

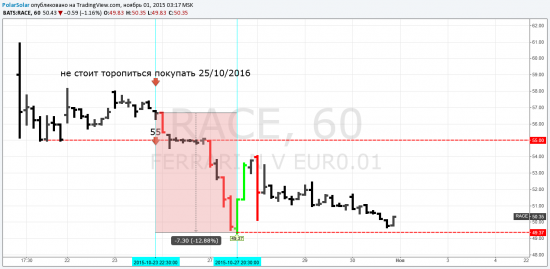

2. Про IPO Ferrari (RACE:NYSE) тоже был вопрос (первая вертикаль), и ответ (вторая вертикаль)… Справедливости ради продолжим отслеживать.

Пока все понятно.

AnarchYst8431 октября 2015, 21:35Спасибо.0

AnarchYst8431 октября 2015, 21:35Спасибо.0 Pavel Belov31 октября 2015, 21:37а уровни можешь подсказать на каких в Лонг войти в Новатэк?:) Сейчас в нем идет коррекция, как я понял… Вот где начинать подбирать?:)0

Pavel Belov31 октября 2015, 21:37а уровни можешь подсказать на каких в Лонг войти в Новатэк?:) Сейчас в нем идет коррекция, как я понял… Вот где начинать подбирать?:)0 заявка на уборку31 октября 2015, 22:45Спасибо за вью0

заявка на уборку31 октября 2015, 22:45Спасибо за вью0 Василий Силкин31 октября 2015, 22:50apple, лучше даже недельки, цель 186 в перспективе двух лет реальна?+1

Василий Силкин31 октября 2015, 22:50apple, лучше даже недельки, цель 186 в перспективе двух лет реальна?+1