28 октября 2015, 23:15

Дорогая Кока-Кола и Баффетт (2 часть)

Начало — 1 часть

Coca-Сola.

Это наверное, классический пример, Coca-Сola - пример успешной инвестиции в «дорогую компанию». Я приведу данные на 2013 год, сейчас мне нужно будет обновить все свои прежние расчеты по компаниям, включая и Coca-Cola.

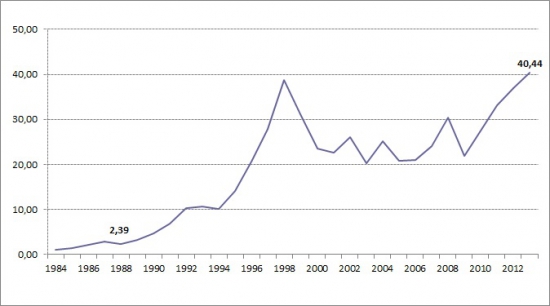

В июне 1988 г. курс акций компании Coca-Cola был равен приблизительно 2,5 долл. за акцию (с учетом сплит акций за все 25 лет). На протяжении следующих десяти месяцев Баффетт купил 373 600 тыс. акций в среднем по цене 2,74 долл. за акцию, что было в пятнадцать раз больше прибыли и в двенадцать раз больше денежных поступлений в расчете на акцию и в пять раз больше балансовой стоимости акций. То есть утверждать, что Баффетт купил акции дешево не приходится. Он купил дорого.

Что же сделал Уоррен Баффетт? За 1988 и 1989 гг. компания Berkshire Hathaway купила акций Coca-Cola на сумму более 1 млрд долл., что составило 35 % от всех обыкновенных акций, которыми на тот момент владела компания Berkshire. Это был смелый шаг. В этом случае Баффетт поступил в соответствии с одним из своих основных принципов инвестиционной деятельности: когда вероятность успеха очень высока – не бойтесь делать большие ставки. Позже были еще куплены акции по более дорогой цене — кол-во доведено до 400 000 тыс. штук (в текущих акциях) за 1 299 млн. долл. (3,25 долл. за акцию). К 2013 году этот портфель оценивается в 16 600 млн. долл. (41,5 долл. за акцию). Плюс еще дивиденды 4 336 млн. долл. (10,84 долл. на акцию за 25 лет)!!! Сейчас к этим цифрам можно добавить сумму около 1 млрд. долл. дивидендов...

Уоррен Баффет был готов пойти на это из-за его уверенности в том, что действительная стоимость компании намного выше. И оказался прав!

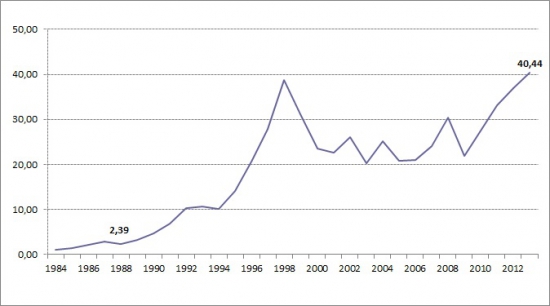

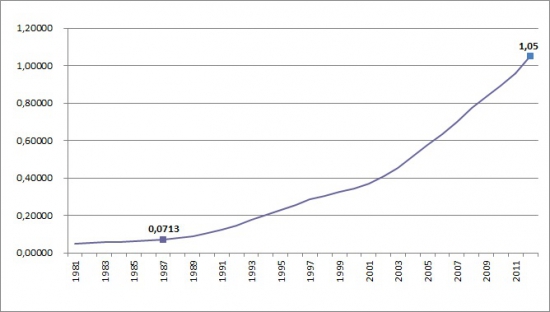

Цена акции, долл.

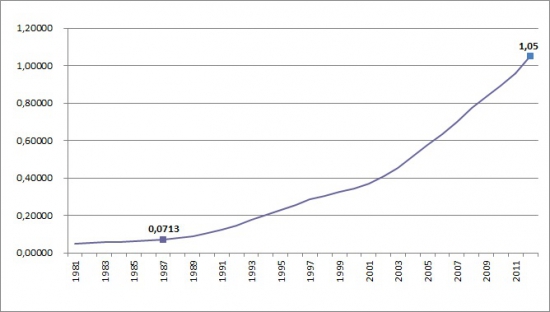

Дивиденды, долл.

Сейчас годовой дивиденд $1,32

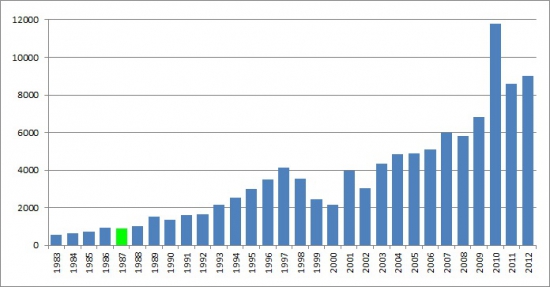

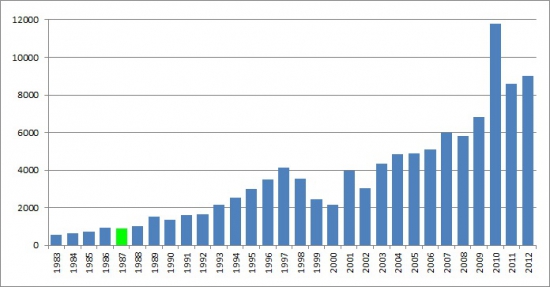

Размер чистой прибыли, млн. долл.

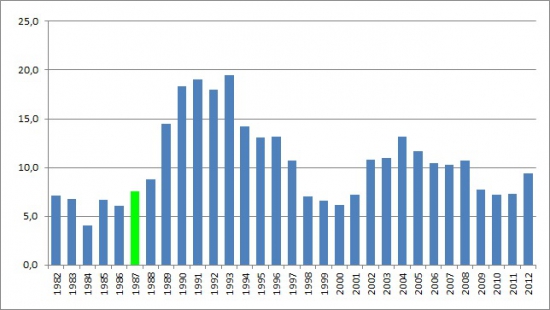

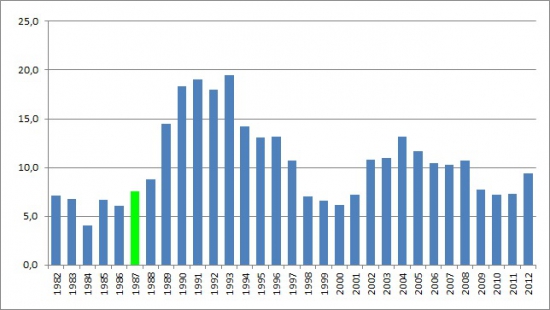

Рост дивидендов, %

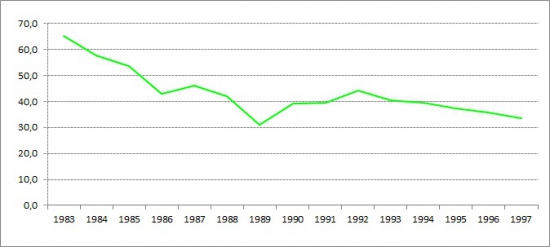

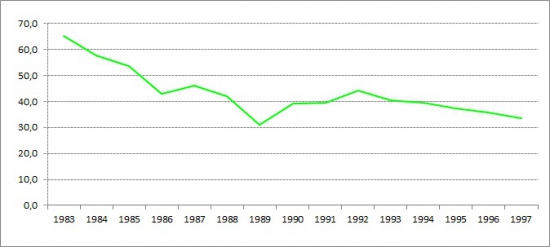

Dividend payout ratio, %

Компания Coca-Cola — компания, которая стабильно платит и увеличивает размер дивидендов, при уменьшении доли выплат на дивиденды (!), производит регулярно разумные бай-беки, оптимально работает с плечом, поддерживает на высоком уровне ROE (около +30-35%), — в общем не компания, а идеал!!! А идеал дешево стоить не может, в 2013 P/E=19, P/BV=5,5 (в 1987 году — 15 и 5, сейчас 27 и 7). Получается, если «дорогая» компания хорошо работает увеличивая размер чистой прибыли и дивидендов год от года, она так и останется «дорогой» (и даже еще дороже станет), и покупать такие компании более безопаснее, чем очень «дешевые», но с туманными перспективами.

Подход к акции, как к облигации с постоянно растущим купоном.

Если посмотреть на акции Кока-Кола, как на «облигацию» у которой еще растет доходность по купону, то за последние 25 лет получилась супер «облигация».

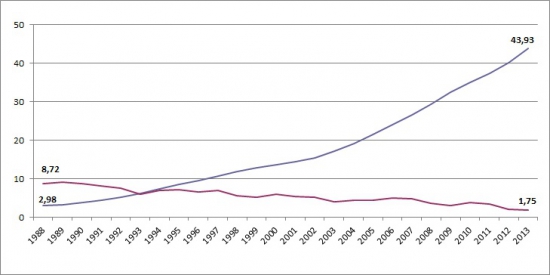

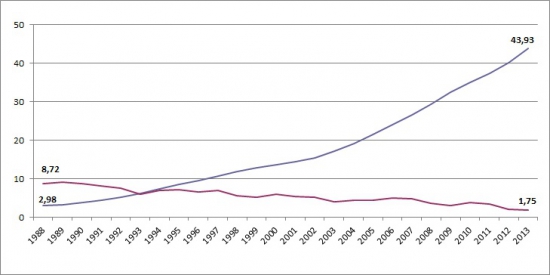

С одной стороны если оценивать в 1988 году див. доходность по дивидендам за 1987 год (0,0713) и цену на конец марта 1988 года (2,39), то див. доходность в 2,98% при доходности 10Т на тот момент 8,72% как-то не впечатляла, но это только на первый взгляд.

Рост «купона», %. Сравните купить «акцию-облигацию» или облигацию 10Т?!

Тренд снижения доходности долгового рынка и наоборот предполагаемый рост дивидендных выплат разумно говорили за то, что акция более перспективная инвестиция — ведь при росте доходности по «купонам», растет и сам номинал «облигации» в разы на длительном отрезке, так как зачастую текущая див. доходность имеет почти постоянное значение, но при росте дивидендов будет расти и стоимость самой акции (хорошая «облигация» — доходность по купону растет и растет «номинал облигации»!!!).

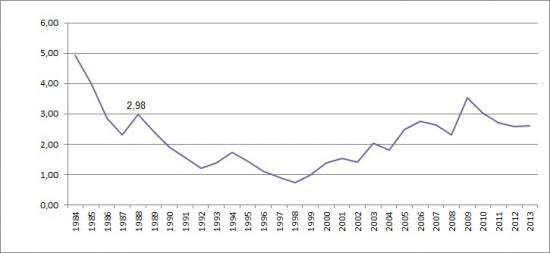

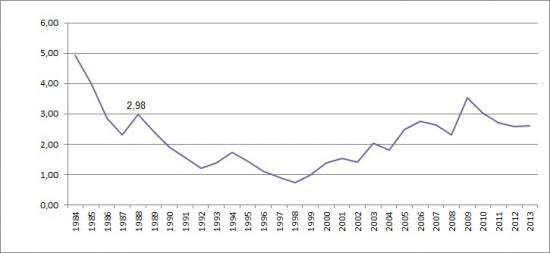

Текущая див. доходность акций Кока-Кола за последние 30 лет, %.

Она и в 2015 году равна 3%, что выше доходности 10Т.

P.S. В целом такая идея — покупать дорогие компании, но там, где интересы акционеров стоят на первом месте.

Успешных инвестиций!

Coca-Сola.

Это наверное, классический пример, Coca-Сola - пример успешной инвестиции в «дорогую компанию». Я приведу данные на 2013 год, сейчас мне нужно будет обновить все свои прежние расчеты по компаниям, включая и Coca-Cola.

В июне 1988 г. курс акций компании Coca-Cola был равен приблизительно 2,5 долл. за акцию (с учетом сплит акций за все 25 лет). На протяжении следующих десяти месяцев Баффетт купил 373 600 тыс. акций в среднем по цене 2,74 долл. за акцию, что было в пятнадцать раз больше прибыли и в двенадцать раз больше денежных поступлений в расчете на акцию и в пять раз больше балансовой стоимости акций. То есть утверждать, что Баффетт купил акции дешево не приходится. Он купил дорого.

Что же сделал Уоррен Баффетт? За 1988 и 1989 гг. компания Berkshire Hathaway купила акций Coca-Cola на сумму более 1 млрд долл., что составило 35 % от всех обыкновенных акций, которыми на тот момент владела компания Berkshire. Это был смелый шаг. В этом случае Баффетт поступил в соответствии с одним из своих основных принципов инвестиционной деятельности: когда вероятность успеха очень высока – не бойтесь делать большие ставки. Позже были еще куплены акции по более дорогой цене — кол-во доведено до 400 000 тыс. штук (в текущих акциях) за 1 299 млн. долл. (3,25 долл. за акцию). К 2013 году этот портфель оценивается в 16 600 млн. долл. (41,5 долл. за акцию). Плюс еще дивиденды 4 336 млн. долл. (10,84 долл. на акцию за 25 лет)!!! Сейчас к этим цифрам можно добавить сумму около 1 млрд. долл. дивидендов...

Уоррен Баффет был готов пойти на это из-за его уверенности в том, что действительная стоимость компании намного выше. И оказался прав!

Цена акции, долл.

Дивиденды, долл.

Сейчас годовой дивиденд $1,32

Размер чистой прибыли, млн. долл.

Рост дивидендов, %

Dividend payout ratio, %

Компания Coca-Cola — компания, которая стабильно платит и увеличивает размер дивидендов, при уменьшении доли выплат на дивиденды (!), производит регулярно разумные бай-беки, оптимально работает с плечом, поддерживает на высоком уровне ROE (около +30-35%), — в общем не компания, а идеал!!! А идеал дешево стоить не может, в 2013 P/E=19, P/BV=5,5 (в 1987 году — 15 и 5, сейчас 27 и 7). Получается, если «дорогая» компания хорошо работает увеличивая размер чистой прибыли и дивидендов год от года, она так и останется «дорогой» (и даже еще дороже станет), и покупать такие компании более безопаснее, чем очень «дешевые», но с туманными перспективами.

Подход к акции, как к облигации с постоянно растущим купоном.

Если посмотреть на акции Кока-Кола, как на «облигацию» у которой еще растет доходность по купону, то за последние 25 лет получилась супер «облигация».

С одной стороны если оценивать в 1988 году див. доходность по дивидендам за 1987 год (0,0713) и цену на конец марта 1988 года (2,39), то див. доходность в 2,98% при доходности 10Т на тот момент 8,72% как-то не впечатляла, но это только на первый взгляд.

Рост «купона», %. Сравните купить «акцию-облигацию» или облигацию 10Т?!

Тренд снижения доходности долгового рынка и наоборот предполагаемый рост дивидендных выплат разумно говорили за то, что акция более перспективная инвестиция — ведь при росте доходности по «купонам», растет и сам номинал «облигации» в разы на длительном отрезке, так как зачастую текущая див. доходность имеет почти постоянное значение, но при росте дивидендов будет расти и стоимость самой акции (хорошая «облигация» — доходность по купону растет и растет «номинал облигации»!!!).

Текущая див. доходность акций Кока-Кола за последние 30 лет, %.

Она и в 2015 году равна 3%, что выше доходности 10Т.

P.S. В целом такая идея — покупать дорогие компании, но там, где интересы акционеров стоят на первом месте.

Успешных инвестиций!

Читайте на SMART-LAB:

USD/CHF: медведи приготовились к следующему заходу?

Швейцарский франк подходит к области сопротивления, сформированной между уровнями 0,7830 и 0,7880. Эта зона является нижней границей пробитого ранее многомесячного торгового диапазона. Стоит...

02.02.2026

Астра: цены растут, объемы — нет

Разработчик ПО отчитался по отгрузкам за прошлый год. Астра (ASTR)

В 2025 году компания отгрузила продуктов на ₽21,8 млрд (+9%). Как отмечается в релизе, Астра связывает рост с...

02.02.2026

Вот тут полный список en.wikipedia.org/wiki/List_of_assets_owned_by_Berkshire_Hathaway

раздел Minority holdings, много чего у его фонда накуплено )

Уверен, что акции всего ширпотреба и говноеды взлетели в разы в 89 года.