22 октября 2015, 19:46

История дефолтов на российском рынке облигаций

История дефолтов на российском долговом рынке помогает составить верное представление о сопровождающих инвестора рисках инвестирования в инструменты фиксированной доходности.

Диаграмма динамики дефолтов на российском долговом рынке.

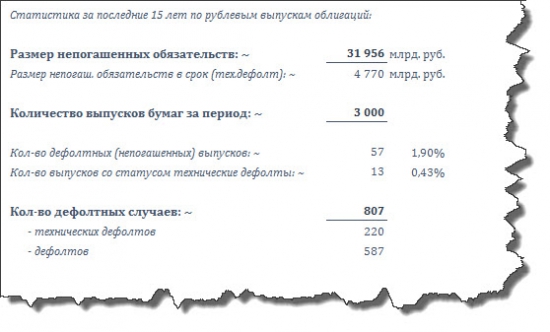

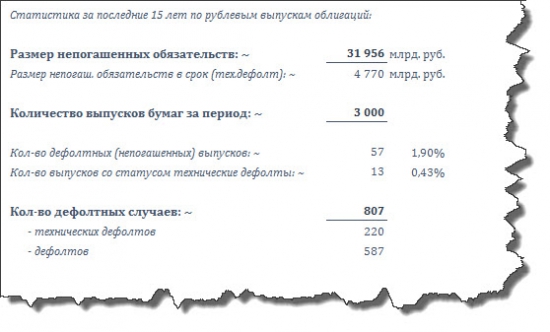

За последние 15 лет количество имевших место быть событий неисполнения эмитентом своих обязательств превысило в общей сложности более 807 случаев, из которых 587 (73%) это реальные дефолты и 220 (27%) — неисполненные обязательства в срок, которые официально носят названия технических дефолтов.

Общий размер неисполненных обязательств составил более 327 млрд. рублей. Из них размер реальных дефолтов — 259 млрд. рублей или 80%. Остальные 68 млрд. рублей (20%) — это технические дефолты.

Из общего количество реальных дефолтов лишь около 41% (242) имело последующую реструктуризацию долга (которая впрочем также не всегда заканчивалась полным погашением эмитентами своих обязательств).

Для всех кому интересно подготовил диаграмму событий и таблицу выборки дефолтов на российском рынке рублевых облигаций за тот или иной период (см. ниже).

"Дефолты на российском рынке облигаций"

Информация о дефолтах на российском долговом рынке*.

*Примечание:

Заполнению подлежат только выделенные ячейки синего цвета.

Дополнение:

Диаграмма динамики дефолтов на российском долговом рынке.

За последние 15 лет количество имевших место быть событий неисполнения эмитентом своих обязательств превысило в общей сложности более 807 случаев, из которых 587 (73%) это реальные дефолты и 220 (27%) — неисполненные обязательства в срок, которые официально носят названия технических дефолтов.

Общий размер неисполненных обязательств составил более 327 млрд. рублей. Из них размер реальных дефолтов — 259 млрд. рублей или 80%. Остальные 68 млрд. рублей (20%) — это технические дефолты.

Из общего количество реальных дефолтов лишь около 41% (242) имело последующую реструктуризацию долга (которая впрочем также не всегда заканчивалась полным погашением эмитентами своих обязательств).

Для всех кому интересно подготовил диаграмму событий и таблицу выборки дефолтов на российском рынке рублевых облигаций за тот или иной период (см. ниже).

"Дефолты на российском рынке облигаций"

Информация о дефолтах на российском долговом рынке*.

*Примечание:

Заполнению подлежат только выделенные ячейки синего цвета.

Дополнение:

Читайте на SMART-LAB:

🎁 Какие сектора на российском рынке показывают максимальную эффективность

Разобраться в этом вопросе поможет показатель рентабельности. Рентабельность отвечает на главный вопрос инвестора: насколько эффективно компания превращает выручку в прибыль. А ещё с её...

05.03.2026

Кредитная сегрегация 2026: почему банки теперь смотрят не на ваш доход, а на ваши привычки

Эпоха «заливания проблем деньгами» официально завершена. Если 2024 и 2025 гг. мы провели в ожидании снижения ставок, то в 2026-м пришло осознание: дело не только в процентах. Дело в доступе к...

10:52

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live и Лайв ТРЕЙДЕР ТВ/Live ТРЕЙДЕР ТВ. Сегодня...

05.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

А Аптеки 36.6 бо 2?