28 июля 2015, 10:29

Как открыть стрэддл на отчет FB

Открыть стрэддл очень просто. Нужно купить опционы пут и колл одного страйка с одним сроком жизни. Например, Buy FB Aug 2015 Call 94 + Buy FB Aug 2015 Put 94. Вот и все, стрэддл готов к употреблению.

Открывшему такую опционную позицию не важно, вырастет акция FB или упадет на отчете. Важно, чтобы это снижение цены и ее рост были существенными.

Вот в этом основное главное условие прибыли, которую можно получить от владения «длинным»стрэддлом. Это главное, но не единственное условие. Другим условием является умение управлять стрэддлом после выхода отчета. Опционные позиции имеют динамический смысл. А все расчеты будущих позиций проводятся статически, поэтому носят модельний и чисто теоретический характер. Задача опционного трейдера рассмотреть за теорией и статикой дыхание динамики живого рынка.

Беда в том, что подавляющее большинство опционных трейдеров, и всех трейдеров вообще, боится рынка, принимая его стихийные движения за врага трейдера. Они боятся риска и боятся опасности. Мне не ясно, зачем тогда они приходят на рынок?)

Стремление снизить риск и приводит трейдеров к открытию стрэддлов, мол, «я стою в две стороны: вверх и вниз, и мне не страшно». Это самообман и заклинания бесов. Поэтому, как только трейдеры оказываются в состоянии убытков на такой, казалось бы, безопасной позиции, они теряют веру. А верить в опционы не нужно. Их нужно уметь использовать. При этом, непременным и обязательным условием знания является знание факта, что абсолютно все самые рассчитанные и сложные дельта-гамма-вега-тета-ро-нейтральные опционные стратегии носят условный характер и начинаются с условного слова «если». Почему? Да потому что тот риск, который приносит прибыль, всегда присутствует в позиции, просто для него остается узкая полоска, но если ее нет, то нет и прибыли.

Обычно теоретические скептики пишут, что при создании «длинного» стрэддла покупается «математическое ожидание» и прибыли не будет. Может быть, они и правда покупают математическое ожидание, а я обычно покупаю опционы, поэтому заумь про «математическое ожидание» обычно считаю меткой, показывающей, что человек опционов не знает совсем. Так, наслушался вебинаров и начитался книжонок про трейдинг или еще хуже, учил их в Финансовой Академии, — диванный опционщик.

Другие скептики, те, кто уже покупал стрэддлы и получили на таких покупках убытки, пишут, что на отчете волатильность упадет и будут убытки. Разумеется, имплицитная волатильность обрушится, особенно, если она сильно росла к отчету. Покупать стрэддлы с низкой IV тем более нет смысла, потому что цены на стрэддлы упадут на отчете и при низкой волатильности, что принесет потери покупателю стрэддла.

Скептицизм состоит в книжных утверждениях типа «рынок уже заложил возможные изменения цены в премии опционов, в том числе в стрэддлы, поэтому нет смысла покупать стрэддлы, которые уже содержат в цене будущее изменение цены акции».

В теории вообще ничего делать не нужно, потому что все уже учтено. "… а древо жизни вечно зеленеет" ©

Другие умники, считающие, что если покупатели стрэддлов несут потери от их удешевления после выхода отчета по причине падения имплицитной волатильности, то значит стрэддлы нужно продавать, в массе несут убытки по причине сильно движения цены акции. При этом такая продажа потребует больших денег. Для сравнения: покупка августовского стрэддла на страйке 94 требует сейчас $1023.0, а продажа такого стрэддла потребует $9923.0. Разумеется, продажа может иметь большой смысл, если...

Всегда существует это «если». А мы не знаем будущего. Поэтому наши действия должны сводиться к тому, что делать, если «если» будет не то, которое дает прибыль.

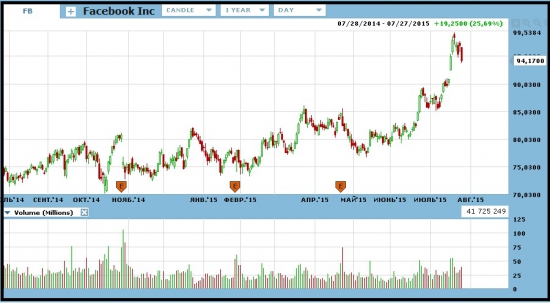

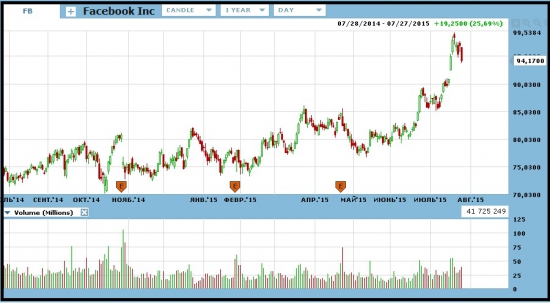

Разумеется, создание стрэддла начинается с изучения графика акции, в данном случае графика FB на предмет того, как цена акции вообще реагирует на отчеты и реагирует ли вообще.

Вот график с отметками отчетности за год. Реагирует цена акции на отчетах, но скорее слабо, чем сильно. Если исходить из правила брать сильно реагируеющие акции, то стрэддл на акции FB для отчета можно назвать стрэддлом с высоким риском: вероятность, что цена не предпримет сильного движения на отчете, если судить по графику, весьма велика.

А если судить по последним новостям, по оценкам аналитиков и движению цены к историческому максимуму в последние дни и откату вниз, то хорошее изменение цены на отчете представляется уже куда как более вероятным.

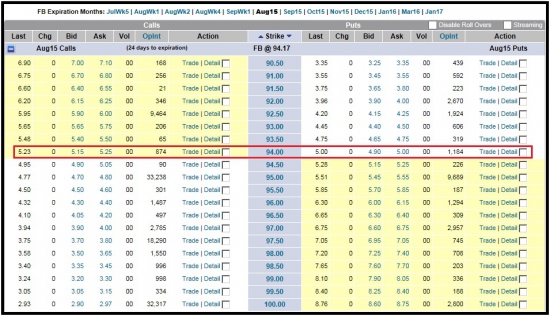

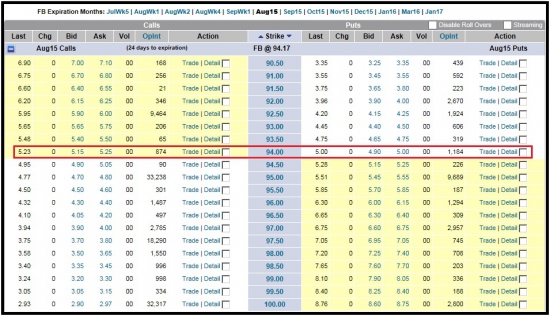

Дальше, следует оценить стоимость стрэддла и ценовые спрэды. Для этого нужно посмотреть таблицу котировок на опционы.

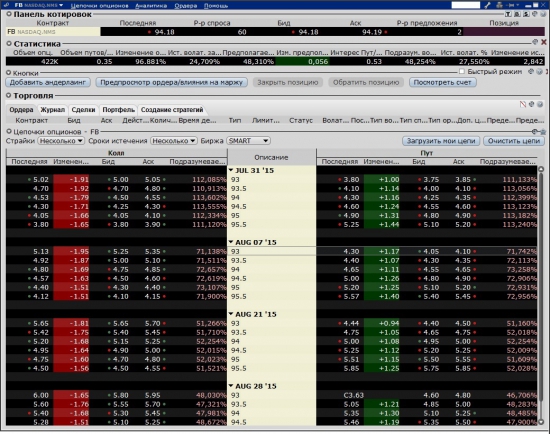

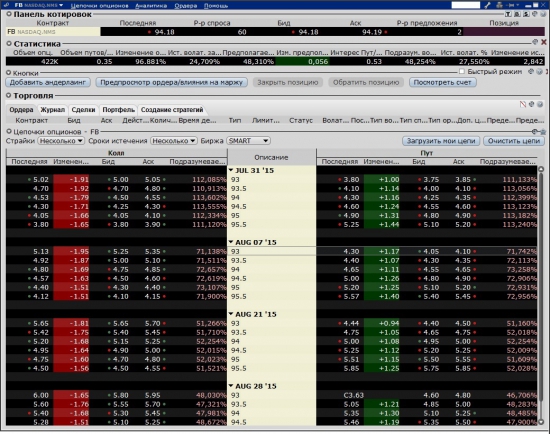

Альтернативно есть смысл рассмотреть опционы недельные. Я сразу отбросила недельные по своим совокупным соображениям. Но основное соображение хорошо отображается на терминале TWS.

Это соображение — высокая волатильность ближних недельных опционов, которая делает, на мой взгляд, бессмысленной покупку стрэддла на этих сроках.

Итак, все «если» рассмотрены.

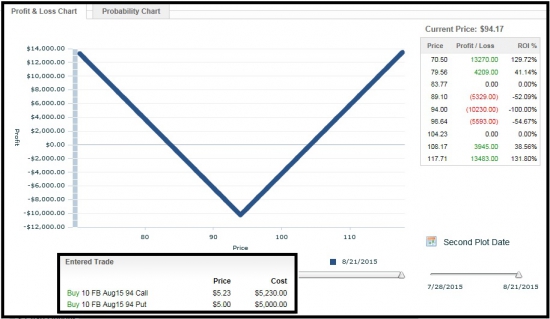

Дальше, нужно определить размер позиции и капитал, который потребуется на создание стрэддла. Я рассчитываю все на один контракт. Соответственно, 10 контрактов потребуют в 10 раз больше, 20 контрактов в 20 раз...

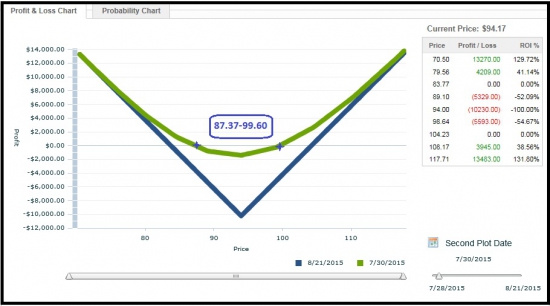

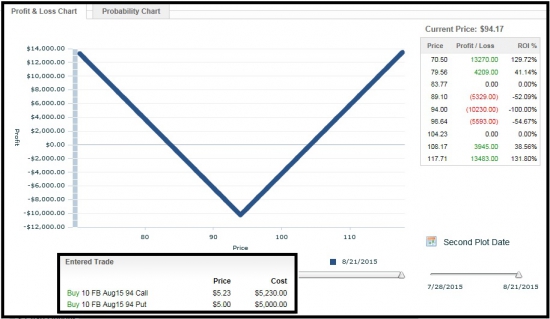

Вот график теоретической доходности в расчете на 10 контрактов.

Это статическое изображение графика позиции в зависимости от цены на момент экспирации опционов в августе, в третью пятницу 21 августа. На графике видны зоны доходов и зоны убытков: если (!) цена будет выше 104.23 и ниже 83.77 21 августа, то стрэддл принесет прибыль, а если цена будет в диапазоне между этими ценами 83.77 — 104.23, то стрэддл будет убыточным. До этого времени изменение цены акции в совокупности с уменьшением временной стоимости, заложенной в премиях опционов, буду определять цены на эти опционы.

Судить о доходах/убытках после отчета в предстоящий четверг по этому графику нельзя.

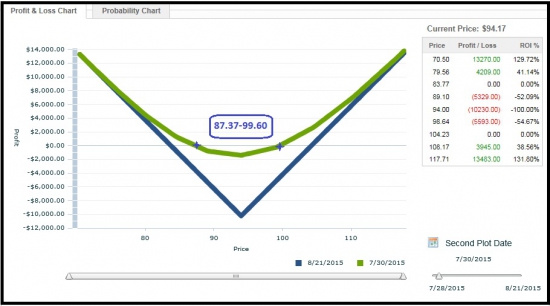

Программа позволяет прикинуть, что будет с ценой стрэддла на 30 июля. Вот что:

Диапазон цены для взятия прибыли расширился за счет сокращения диапазона убытков и теперь прибыль по стрэддлу возможна при ценах $87.37 и ниже и $99.60 и выше. Это существенно улучшает шансы покупателя стрэддла взять прибыль на отчете. Улучшает, но не гарантирует. Потому что из всех важных «если» на рынке всегда существует еще одно, главное, - это действия тредера в условиях рынка. Когда действовать и когда бездействовать тоже нужно знать. И нет никого, кто бы знал это лучше трейдера.

Много раз приходится наблюдать, как закрывается позиция с высоким потенциалом, только потому что трейдер одержим манией резать убытки, превращая не реализованный минус на счете в реальную потерю денег, просто так, потому что их так учили.

Открывшему такую опционную позицию не важно, вырастет акция FB или упадет на отчете. Важно, чтобы это снижение цены и ее рост были существенными.

Вот в этом основное главное условие прибыли, которую можно получить от владения «длинным»стрэддлом. Это главное, но не единственное условие. Другим условием является умение управлять стрэддлом после выхода отчета. Опционные позиции имеют динамический смысл. А все расчеты будущих позиций проводятся статически, поэтому носят модельний и чисто теоретический характер. Задача опционного трейдера рассмотреть за теорией и статикой дыхание динамики живого рынка.

Беда в том, что подавляющее большинство опционных трейдеров, и всех трейдеров вообще, боится рынка, принимая его стихийные движения за врага трейдера. Они боятся риска и боятся опасности. Мне не ясно, зачем тогда они приходят на рынок?)

Стремление снизить риск и приводит трейдеров к открытию стрэддлов, мол, «я стою в две стороны: вверх и вниз, и мне не страшно». Это самообман и заклинания бесов. Поэтому, как только трейдеры оказываются в состоянии убытков на такой, казалось бы, безопасной позиции, они теряют веру. А верить в опционы не нужно. Их нужно уметь использовать. При этом, непременным и обязательным условием знания является знание факта, что абсолютно все самые рассчитанные и сложные дельта-гамма-вега-тета-ро-нейтральные опционные стратегии носят условный характер и начинаются с условного слова «если». Почему? Да потому что тот риск, который приносит прибыль, всегда присутствует в позиции, просто для него остается узкая полоска, но если ее нет, то нет и прибыли.

Обычно теоретические скептики пишут, что при создании «длинного» стрэддла покупается «математическое ожидание» и прибыли не будет. Может быть, они и правда покупают математическое ожидание, а я обычно покупаю опционы, поэтому заумь про «математическое ожидание» обычно считаю меткой, показывающей, что человек опционов не знает совсем. Так, наслушался вебинаров и начитался книжонок про трейдинг или еще хуже, учил их в Финансовой Академии, — диванный опционщик.

Другие скептики, те, кто уже покупал стрэддлы и получили на таких покупках убытки, пишут, что на отчете волатильность упадет и будут убытки. Разумеется, имплицитная волатильность обрушится, особенно, если она сильно росла к отчету. Покупать стрэддлы с низкой IV тем более нет смысла, потому что цены на стрэддлы упадут на отчете и при низкой волатильности, что принесет потери покупателю стрэддла.

Скептицизм состоит в книжных утверждениях типа «рынок уже заложил возможные изменения цены в премии опционов, в том числе в стрэддлы, поэтому нет смысла покупать стрэддлы, которые уже содержат в цене будущее изменение цены акции».

В теории вообще ничего делать не нужно, потому что все уже учтено. "… а древо жизни вечно зеленеет" ©

Другие умники, считающие, что если покупатели стрэддлов несут потери от их удешевления после выхода отчета по причине падения имплицитной волатильности, то значит стрэддлы нужно продавать, в массе несут убытки по причине сильно движения цены акции. При этом такая продажа потребует больших денег. Для сравнения: покупка августовского стрэддла на страйке 94 требует сейчас $1023.0, а продажа такого стрэддла потребует $9923.0. Разумеется, продажа может иметь большой смысл, если...

Всегда существует это «если». А мы не знаем будущего. Поэтому наши действия должны сводиться к тому, что делать, если «если» будет не то, которое дает прибыль.

Разумеется, создание стрэддла начинается с изучения графика акции, в данном случае графика FB на предмет того, как цена акции вообще реагирует на отчеты и реагирует ли вообще.

Вот график с отметками отчетности за год. Реагирует цена акции на отчетах, но скорее слабо, чем сильно. Если исходить из правила брать сильно реагируеющие акции, то стрэддл на акции FB для отчета можно назвать стрэддлом с высоким риском: вероятность, что цена не предпримет сильного движения на отчете, если судить по графику, весьма велика.

А если судить по последним новостям, по оценкам аналитиков и движению цены к историческому максимуму в последние дни и откату вниз, то хорошее изменение цены на отчете представляется уже куда как более вероятным.

Дальше, следует оценить стоимость стрэддла и ценовые спрэды. Для этого нужно посмотреть таблицу котировок на опционы.

Альтернативно есть смысл рассмотреть опционы недельные. Я сразу отбросила недельные по своим совокупным соображениям. Но основное соображение хорошо отображается на терминале TWS.

Это соображение — высокая волатильность ближних недельных опционов, которая делает, на мой взгляд, бессмысленной покупку стрэддла на этих сроках.

Итак, все «если» рассмотрены.

Дальше, нужно определить размер позиции и капитал, который потребуется на создание стрэддла. Я рассчитываю все на один контракт. Соответственно, 10 контрактов потребуют в 10 раз больше, 20 контрактов в 20 раз...

Вот график теоретической доходности в расчете на 10 контрактов.

Это статическое изображение графика позиции в зависимости от цены на момент экспирации опционов в августе, в третью пятницу 21 августа. На графике видны зоны доходов и зоны убытков: если (!) цена будет выше 104.23 и ниже 83.77 21 августа, то стрэддл принесет прибыль, а если цена будет в диапазоне между этими ценами 83.77 — 104.23, то стрэддл будет убыточным. До этого времени изменение цены акции в совокупности с уменьшением временной стоимости, заложенной в премиях опционов, буду определять цены на эти опционы.

Судить о доходах/убытках после отчета в предстоящий четверг по этому графику нельзя.

Программа позволяет прикинуть, что будет с ценой стрэддла на 30 июля. Вот что:

Диапазон цены для взятия прибыли расширился за счет сокращения диапазона убытков и теперь прибыль по стрэддлу возможна при ценах $87.37 и ниже и $99.60 и выше. Это существенно улучшает шансы покупателя стрэддла взять прибыль на отчете. Улучшает, но не гарантирует. Потому что из всех важных «если» на рынке всегда существует еще одно, главное, - это действия тредера в условиях рынка. Когда действовать и когда бездействовать тоже нужно знать. И нет никого, кто бы знал это лучше трейдера.

Много раз приходится наблюдать, как закрывается позиция с высоким потенциалом, только потому что трейдер одержим манией резать убытки, превращая не реализованный минус на счете в реальную потерю денег, просто так, потому что их так учили.

Читайте на SMART-LAB:

Нефть взлетела, но рубль не реагирует

Эскалация конфликта на Ближнем Востоке привела к росту нефтяных котировок на 8% после открытия торгов в понедельник. В лидеры Индекса МосБиржи вышли акции нефтяников, прибавившие более 4%. И...

18:21

Подводим итоги по вводу жилья с начала года

Друзья, мы продолжаем делиться результатами нашей работы и сегодня подводим итоги по вводу с начала года. 🔥 Поддерживаем высокий темп: за январь-февраль этого года мы передали клиентам 5 445...

14:41

А еще помните, что продавцами опционов являются крупные банки))).

Также помните, что опцион -это страховка, а как часто в жизни удается получать страховую премию?.

Опцион-это тот же базовый актив с гораздо бОльшим плечом и нереально высокой комиссией))).

На самом деле вся эта тема «безрисковости опционов» сводится к созданию синтетической облигации, но об этом Вы не прочтете ни в одной книжке)))