Стратегия с классификацией ордеров по времени жизни. Часть 2

В прошлой части нами было сделано наблюдение, что для присутствующих на рынке высокочастотных алгоритмов характерна высокая частота отмены биржевых ордеров. В данной статье мы уделим внимание еще одной особенности HFT роботов — малому объему ордеров, генерирумых подобными стратегиями.

Автоматические стратегии стараются отсылать биржевые приказы, которые содержат небольшие количества акций или лотов. Маркет мейкеры делают это для того, чтобы выборочно торговать с небольшими контрагентами, обходя сильные движения, вызываемые крупными покупками или продажами. Исполнительные алгоритмы отсылают небольшие ордера, чтобы скрыть свои намерения о реализации крупных объемов, избегая тем самым сильного воздействия на цену. Чтобы проверить, действительно ли существуют описанные тенденции на рынке, построим график движения цены, с точки зрения пассивной стороны трейда, после взятия всех ордеров на конкретном уровне для двух ситуаций — когда малые ордера принимают участие в данном трейде, и когда их нет. За малый объем ордера примем 2 целых лота и менее:

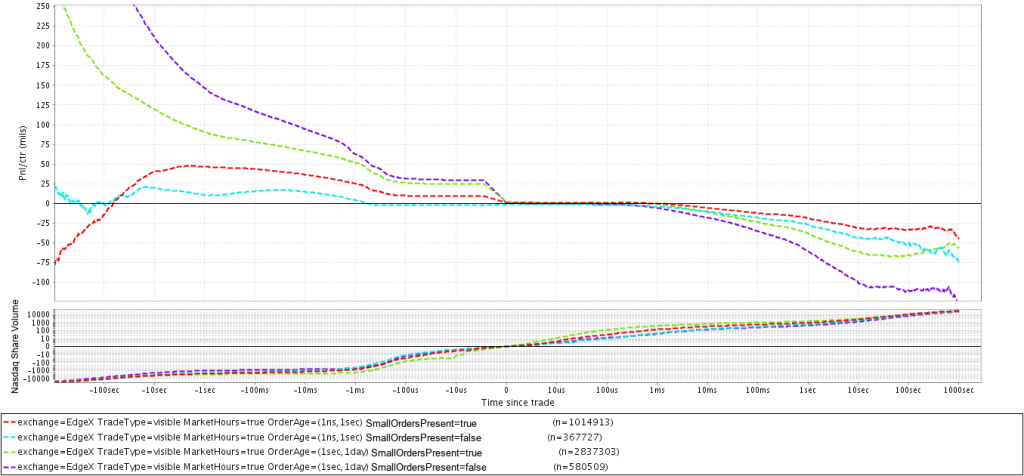

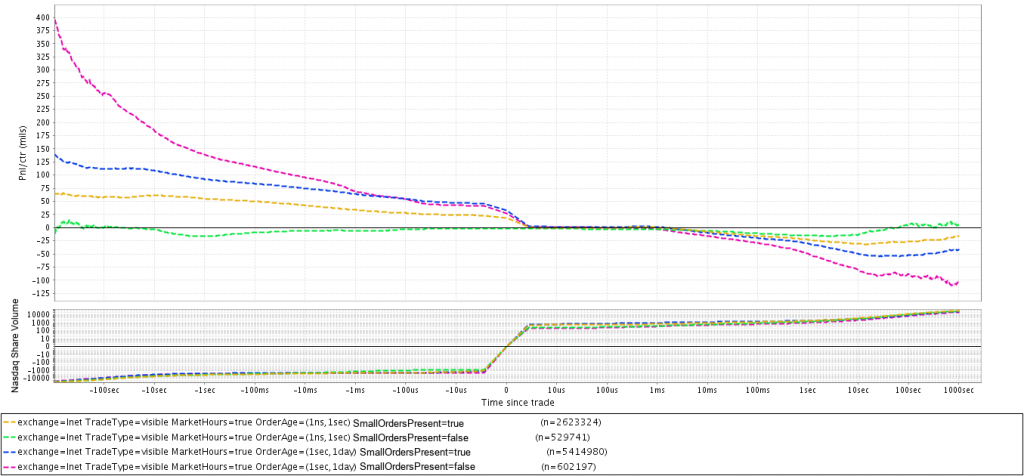

Приведен график для биржи Nasdaq. Желтая линия — ордера с временем жизни менее 1 сек при присутствии на рынке малых ордеров, зеленая линия — ордера с временем жизни менее 1 сек при отсутствии малых ордеров, синия линия — время жизни до 1 дня, присутствуют малые ордера, красная линия — время жизни до 1 дня, малые ордера отсутствуют. В заглавии поста приведен подобный график для биржи Direct Edge.

Как видно из графиков, для ордеров с времени жизни более 1 сек, при отсутствии малых ордеров, возникает ситуация низкой ликвидности, при которой, в случае биржи Nasdaq, исполненный лимитный ордер теряет около 1 цента в стоимости. То же самое происходит и на бирже Direct Edge, получается синергетический эффект при разделении ордеров по времени жизни и отсутствию малых ордеров на бирже. По утверждению автора, он наблюдал данный эффект на всех американских биржевых площадках, которые протестировал.

Если бы рынок был действительно эффективным, мы бы наблюдали гораздо меньший ценовой скачок такого типа. Автор также отмечает, что присутствие или отсутствие малых ордеров имеет несколько иную природу, чем эффект времени жизни ордера, потому что изменить объем гораздо легче для стратегии, чем менять длительность экспозиции ордера. Это приводит к малой кореллированости этих событий, что позволяет добавить еще одно измерение в наш алгоритм.

Сформулируем основные пункты нашей новой стратегии, которая должна серьезно улучшить производительность в сравнении с алгоритмом в прошлой части. Напомним, что ранее мы отсылали рыночный приказ, как только видели начало исполнения ордера с большим временем жизни. Шаги новой стратегии:

- Мониторим все биржевые лимитные ордера с лотами <=2 во время их постановки.

- Если ордер, имеющий время жизни более 5 сек, начал исполняться и при этом отсутствуют ордера с малыми объемами и временем жизни менее 100 мсек, то:

- Отправляем рыночный приказ против оставшейся ликвидности по той же цене. Отметим, что в этой стратегии, в отличие от прошлой, мы не ограничены только дорогими акциями. В оригинальной статье автор предлагает мониторить ситуацию на нескольких биржах, а приказ отправлять на одну из них. В случае российиского рынка надо проверять ситуацию, например, для FORTS и спота, или попробовать делать все на одной площадке.

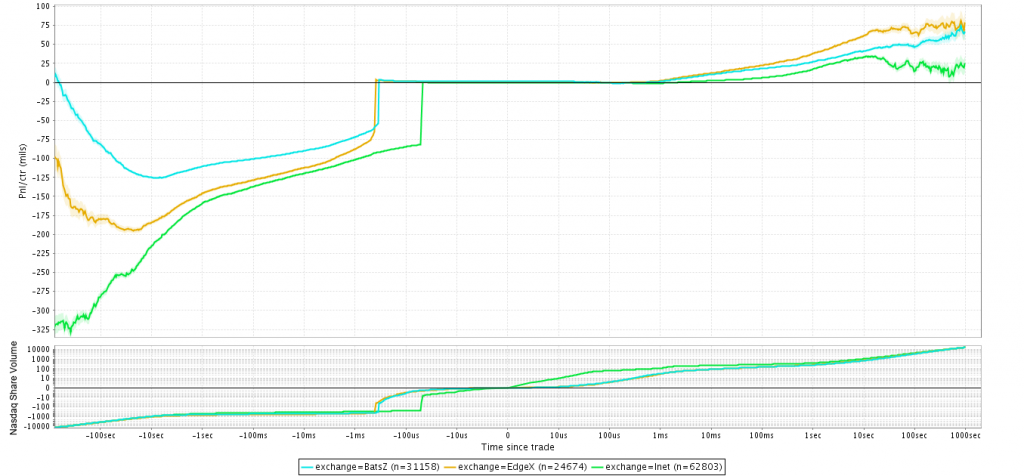

На графике ниже показан результат тестирования стратегии, когда в качестве сигнала использовалась биржа Nasdaq, а приказы отсылались на Bats:

Наблюдается низкий объем торгов при ситуации, когда приходит сигнал на выставление приказа, но все равно алгоритм показывает хорошую прибыль, особенно на бирже Direct Edge. У автора прибыль на этой бирже в результате бэктеста составляла около 5К долларов в день, при использовании рыночных ордеров по 1000 акций (10 лотов). Если применять стратегию только к дорогим акциям, результат может быть значительно выше.

В рассмотренной работе показано, что высокочастотная стратегия необязательно должна основываться на мощном математическом предсказательном аппарате. Однако если такие простые закономерности будут эксплуатироваться большим количеством HFT трейдеров, то со временем их прибыльность упадет или исчезнет совсем. Поэтому преимущество математических моделей в сложности их воплощения, которая ограничивает число применяющих их участников рынка.

Другие стратегии, применяемые в алгоритмической торговле и биржевых роботах смотрите в моем блоге и на сайте.

В избранное.