Современная экономическая реальность

Статья длинная и не каждый осилит)))

«Мы стали друзьями [с Николасом Рокфеллером], и он рассказывал мне о многом. <…> Я спросил: «А для чего вы это делаете? У вас итак все деньги на свете. У вас итак вся власть. Вы убиваете людей! <…> Конечная цель-то какая?» Он сказал: «Конечная цель – чтобы всем в мире был встроен чип радиочастотной идентификации, и все деньги будут привязаны к этому чипу. А кто будет протестовать и действовать нам наперекор – мы ему чип отключим».

(слова Аарона Руссо из д/ф «Дух времени»)

«В обществе, пассивно управляемом свободными рынками и свободными выборами, организованная жадность всегда победит неорганизованную демократию».

(«Великий американский пузыренадуватель», Rolling Stone)

«Величайший враг спрячется там, где вы меньше всего будете его искать».

(х/ф Гая Ричи «Револьвер»)

Введение

Несколько лет назад ученые из Швейцарии опубликовали статью, которая показала, что всего 737 ТНК контролируют 80% мирового капитала. Среди них есть ядро из 147 ТНК, которые управляют 40% всего мирового капитала. В этом списке доминирующее положение занимают американские и европейские банковские группы, такие как Barclays plc, UBS AG, JPMorgan Chase & Co, Merrill Lynch & Co, Bank of New York Mellon Corp., Goldman Sachs Group и др. Анализ был сделан на основании данных за 2007 год, ещё до наступления мирового финансового кризиса, который запустил печатный станок ФРС годом позже. Исторически банковская система в США и Европе контролировалась всего несколькими семействами, такими как Рокфеллеры и Ротшильды. Чтобы описать сущность этих людей, приведём в качестве примера наиболее известного их представителя.

Джон Рокфеллер родился 8 июля 1839 года, в штате Нью-Йорк, США. Первый «долларовый» миллиардер в истории человечества прославился как основатель могущественнейшей компании своего времени Standard Oil. «Нашему герою» принадлежат такие слова: «Мне не нужен думающий народ, мне нужен работающий народ». «У меня есть способы создания денег, о которых вы и не догадываетесь». «Монополисту легче поднять цены, чем увеличить продажи». «Способ делать деньги состоит в том, чтобы покупать, когда на улицах льется кровь».

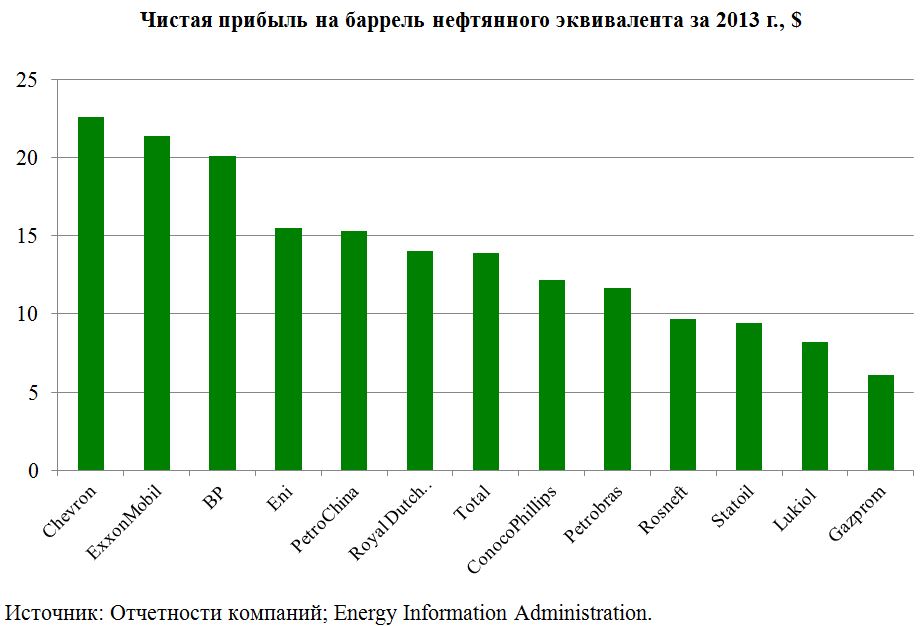

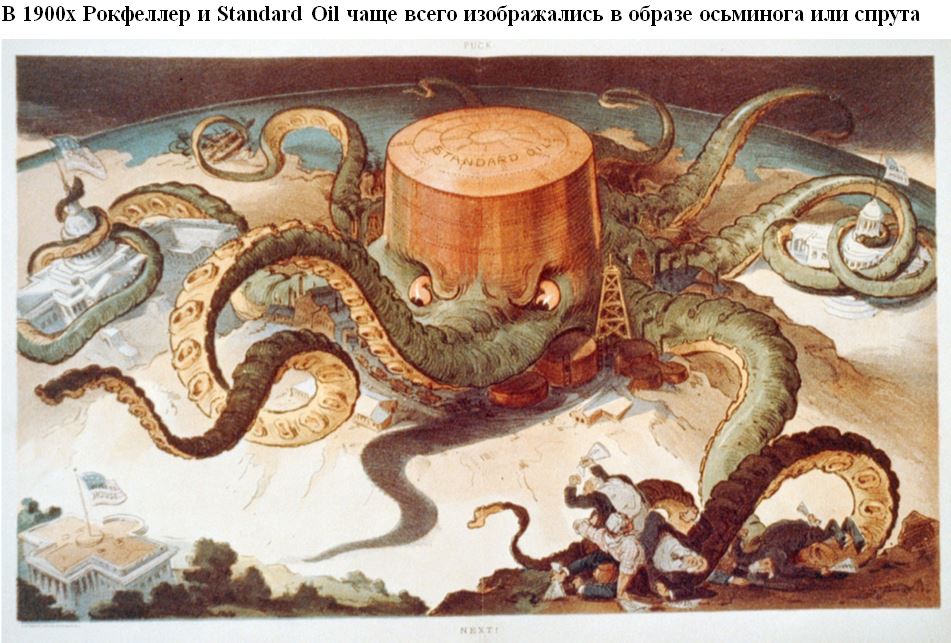

Джон Рокфеллер создавал своего нефтяного гиганта Standard Oil как монополию, методично поглощая всех своих конкурентов. Он считал монополию наиболее эффективной формой организации, потому что она исключает необходимость тратить время и силы на бесполезную конкуренцию и позволяет получать дополнительную выгоду от доминирования. И у этой стратегии, безусловно, есть эти преимущества. ExxonMobil и Chevron – преемники Standard Oil – до сих пор остаются самыми прибыльными и успешными нефтяными компаниями в мире с точки зрения выгоды для акционеров.

Своим хладнокровием Джон Рокфеллер вызвал гнев американского народа, который вынудил Конгресс и Правительство США принять меры. В 1911 году Standard Oil была разделена на 7 частей. Рокфеллер был унижен и повержен, но не сдался, а ушёл в тень. После этой истории он сделал всё, чтобы изменить свой имидж кровожадного капиталиста на имидж добродушного филантропа. Сегодня ни Ротшильды, ни Рокфеллеры никогда не попадают в списки 100 самых богатых или самых влиятельных людей мира. Большие деньги и власть любят тишину. Благодаря продуманной PR-кампании эти фамилии стали именами нарицательными, и люди со временем перестали проецировать свой гнев на них, потеряв своего реального врага из поля зрения. Людей, которые утверждают, что мировой капитал до сих пор остается в руках кучки людей, теперь принято снисходительно называть конспирологами, посмеиваясь.

В рамках этой статьи мы подразумеваем, что именно эти люди остаются за кулисами и продолжают контролировать крупнейшие и наиболее влиятельные организации в мире: ФРС, ЕЦБ, Barclays, JPMorgan Chase, Goldman Sachs, ExxonMobil, BP и др. Причем, власть этих людей над миром растёт и готова перейти на новый уровень в ближайшем будущем.

Великая рецессия и её последствия

Мировой финансовый кризис, который в ФРС принято называть Великой рецессией, достиг своего апогея в 2008 году с банкротством крупного американского инвестиционного банка Lehman Brothers, который за бесценок перешел под контроль банков Barclays и Nomura. Спусковым крючком для этого послужил ипотечный кризис в США. Об этих событиях много написано статей и снято документальных и художественных фильмов. Мы лишь сконцентрируем внимание на некоторых аспектах и последствиях, о которых сказано недостаточно.

Великая рецессия (банковский кризис), как ни парадоксально, стала главной причиной ещё большего усиления могущества банков. Банкротство Lehman Brothers позволило Генри Полсону [министр финансов США с 2006 по 2009 и исполнительный директор Goldman Sachs с 1998 по 2006] и Бену Бернанке [глава ФРС с 2006 по 2014] запугать конгрессменов США страшилками повторения Великой депрессии. В результате, во-первых, избранные банки с Wall Street получили на собственное спасение, в общей сложности, около триллиона долларов бюджетных средств. Это вызвало негодование общественности, которая не понимала, почему народ Америки должен расплачиваться за жадность банкиров. Во-вторых, ФРС получил практически неограниченные полномочия и запустил печатный станок на полную мощность.

Здесь необходимо остановиться подробнее на том, почему банкиры пугали американцев именно Великой депрессией. Великая депрессия была и остаётся кровоточащей раной в истории США. Она началась с обвала фондовых рынков в 1929 году (через 18 лет после разделения Standard Oil, и через 16 лет после создания ФРС) и продолжалась 10 лет. Из-за дефляции продовольствие уничтожалось, в то время как люди умирали от голода. Известна история, когда один фермер понял, что не получит выгоды от продажи своих овец. Чтобы не смотреть, как 3000 овец умирают от голода, он перерезал им глотки и скинул в каньон. От голода в то время умерло несколько миллионов американцев. По оценкам ученых, примерно 50% американских детей не получали достаточно еды, медицинской помощи или были лишены приюта. Согласно доминирующей теории именно нехватка денежной массы послужила главной причиной столь трагических последствий. Доллары были привязаны к золотому запасу, это ограничивало денежную массу. Коэффициент монетизации экономики (отношение денежной массы к ВВП) составлял 36-40%. В то же время производство росло, появились новые виды товаров: автомобили, самолёты, радио. Количество товаров увеличилось многократно. В результате ограниченности денежной массы и роста товарной массы возникла сильная дефляция. Именно это обстоятельство и убедило американских политиков оправдать запуск печатного станка ФРС в 2008 году, чтобы увеличить денежную массу (хотя роста товарной массы особо не наблюдается). К слову, Рокфеллер хорошо заработал на Великой депрессии, скупив даром ценные активы. «Способ делать деньги состоит в том, чтобы покупать, когда на улицах льется кровь».

Программа количественного смягчения ФРС (КС) – это программа по выкупу казначейских и корпоративных облигаций США у небольшого числа избранных банков. ФРС печатала деньги и на них покупала некачественные активы у небольшого числа приближенных банков, а именно, ипотечные ценные бумаги и казначейские облигации США. По сути, и то и другое – это активы, которые ничего не стоят, потому что ни США, ни должники по ипотеке физически не могут расплатиться по своим долгам. Хотя официальная версия звучит иначе: Казначейские облигации США – это самые надежные бумаги в мире. Первая программа (КС-1) началась в конце 2008 года, а последняя (всего их было три) закончилась в октябре 2014 года. В результате, на балансе ФРС скопилось 2,5 трлн. долл. казначейских облигаций США и 1,7 трлн. долл. ипотечных ценных бумаг (по данным ФРС на 12 марта 2015). Таким образом, ФРС обошел Китай и Японию вместе взятых в списке кредиторов правительства Америки. По состоянию на январь 2015 года на обе страны приходилось по 1,2 трлн. долл. долгов американского правительства.

Согласно общепринятой версии программы КС выполняли три главные функции: 1. Недопущение повторения Великой депрессии; 2. Стимулирование роста экономики США (и мира); 3. Недопущение разорения банков. Но из всех, пожалуй, только последняя соответствует действительности.

Для того чтобы обеспечить долгосрочный рост экономики, необходимо чтобы напечатанные деньги шли не на фондовые рынки, а на финансирование капитальных вложений в реальный сектор. Но всё произошло с точностью наоборот. Часть денег пошла на спекуляции на фондовом рынке США. Dow Jones вырос на 125% с 2009 по 2015. Многие экономисты утверждают, что на фондовом рынке США образовался пузырь, который может лопнуть уже в этом году.

Капитальные вложения в реальный сектор экономики – это главный фактор повышения производительности труда. Как гласит знаменитая фраза Пола Кругмана: «Продуктивность – это не всё, но в долгосрочной перспективе – это практически всё. Способность страны со временем улучшать свой уровень жизни практически полностью зависит от её способности увеличивать выпуск продукции на одного рабочего». Но в США наблюдается недостаток капитальных вложений. Причем, это подтвердил никто иной как патриарх мировой денежной системы, глава ФРС с 1987 по 2006 год Алан Гринспен. В интервью на CNBC в начале 2015 года он сказал, что экономика Америки очень слаба; платёжеспособный спрос чрезвычайно низок и находится на уровне последней стадии Великой депрессии; практически все проблемы в экономике США от недостатка долгосрочных капитальных вложений, т.к. никто не хочет вкладывать в повышение производительности, когда непонятно, что произойдёт; скорее всего, в 2015 году будет коррекция фондовых рынков, т.к. они оторваны от этой реальности. Таким образом, официальное объяснение КС на поверку оказывается несостоятельным.

Реальные же причины КС ФРС заключаются в следующем: 1. Временно обеспечить низкие процентные ставки по казначейским облигациям США; 2. Отложить повторение Великой депрессии на определенный срок до повышения ставки ФРС; 3. Минимизировать риски для приближенных банков от последствий банкротства Америки и её населения; 4. Раздать деньги приближенным банкам, чтобы с их помощью устроить глобальное перераспределение собственности и сконцентрировать ещё больше активов в руках «мировой закулисы».

При условии сохранения процентных ставок на нынешнем уровне расходы Казначейства США на обслуживание долга в 2015 году примерно составят 11% всех государственных расходов, что примерно равняется дефициту бюджета за тот же период. Другими словами, Америка целиком компенсирует расходы на обслуживание своего долга за счет нового долга. Причем, судя по словам Барака Обамы, США планирует продолжать это делать как минимум до 2025 года, т.к. до этого времени дефицит бюджета будет постепенно расти пропорционально долгу и достигнет $687 млрд. долл. через 10 лет. Когда-нибудь мир окончательно осознает, что такая стратегия не может считаться устойчивой, поэтому в перспективе доходность по облигациям неизбежно начнёт расти, и обслуживать долги станет ещё сложнее. Ведь проценты по казначейским облигациям США не фиксированы – они изменяются в обратной зависимости от спроса на них. Постоянный спрос на долговые бумаги со стороны ФРС на протяжении действия КС обеспечивал минимальные проценты по ним. Сегодня доходность 30-летних бондов составляет всего 2,5%(исторический минимум — 2,25%). До запуска КС в 2007 году эта доходность была в два раза больше, т.е. без КС расходы на обслуживание долга для Казначейства США легко могут составить 22% всех расходов бюджета уже в этом году. За счет скрытых манипуляций с деривативами и с участием других центральных банков и инвесторов этого пока не происходит. Таким образом, американское правительство находится в крайне шатком положении, которое очень быстро может обернуться для него банкротством. Никто не захочет больше давать США в долг, облигации обесценятся, и это может произойти уже в этом году. За американским правительством последует и американская экономика, и для США наступит вторая Великая депрессия. Именно КС ФРС откладывало наступление этих событий на определённый срок, чтобы у банкиров было время на проведение определенных действий, о которых будет сказано дальше.

КС решило также и другую проблему: выкупив казначейские облигации США у своих банков, ФРС застраховало их от негативных последствий подобного развития событий (банкротство США). ФРС выкупил все самые токсичные активы своих банков по рыночной (завышенной) цене, поэтому они не пострадают напрямую от обесценения казначейских облигаций США. Здесь стоит отметить, что исторически ФРС, как центральный банк, создавался, в том числе, для того, чтобы брать на себя риски банков.

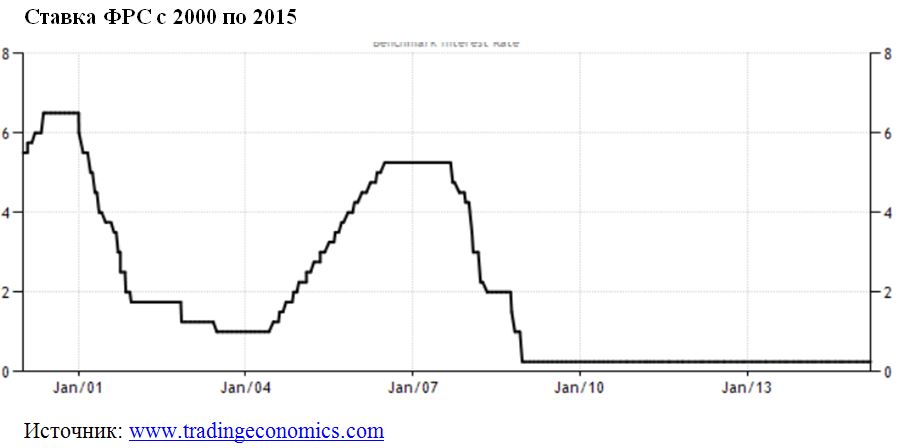

Алан Гринспен недвусмысленно намекнул в своём интервью о том, когда могут произойти подобные события. По его словам кризис может наступить с повышением ставки ФРС. Судя по заявлениям самого ФРС, это произойдет уже во второй половине 2015 года. Ставка ФРС – это процент, под который ФРС даёт деньги приближенным банкам, по сути, стоимость денег. Почти 6,5 лет с декабря 2008 года ставка ФРС находится на историческом минимуме — 0,25%. Таких дешёвых денег капиталистический мир ещё не видел никогда. В среднем с 1971 по 2014 ставка ФРС была 6,04%. Максимум за этот период был в марте 1980 года – 20%. Повышение ставки ФРС чревато негативными последствиями не только для Америки, но и для всего мира, включая Европу, Китай, Бразилию и Россию.

О негативных последствиях повышения ставки ФРС для Америки также предупредил один из наиболее влиятельных людей в мире, по мнению Time, основатель и управляющий хэдж-фонда Bridgewater Associates Рэй Далио. В обращении к своим клиентам 17 марта 2015 он заявил, что в настоящий момент избегает больших сделок на финансовых рынках, так как опасается, что изменение монетарной политики ФРС спровоцирует обвал фондового рынка, как в 1937 году. Вероятно, только повышения ставки будет недостаточно, чтобы обвалить американскую экономику. Но риски значительно возрастают, если к этому обстоятельству присоединится резкий спекулятивный рост цен на нефть, как в 2008 году. Пока что обрушение цены на нефть на 50% за полгода с середины 2014 не привело к значительному сокращению производства нефти. Несмотря на многочисленные заявления о том, что добыча нефти из сланцев в США или из нефтеносных песков в Канаде при нынешней цене является нерентабельной, добыча продолжается почти на том же уровне. Количество буровых вышек в Америке сокращается, большинство нефтедобывающих компаний в Канаде объявили о сокращениях тысяч людей, но уровень добычи остаётся пока на прежнем уровне.

В случае с сланцевой нефтью в Америке этому есть вполне конкретная причина. Сланцевая революция в США, бум которой пришелся на период дешевых денег ФРС, была профинансирована на заёмные деньги (мусорные облигации и высоко рисковые кредиты). К декабрю 2014 года на компании, занимающиеся добычей сланцевой нефти и газа в США, приходилось 15,7% всех мусорных долларовых облигаций (или ~200 млрд. долл.). Ситуация для этих компаний сложилась так, что они не могут прекратить добывать нефть, даже если им приходится делать это себе в убыток, так как необходимо обеспечивать хоть какой-то приток денежных средств для «обслуживания долга». Подобная ситуация, кстати, характерна не только для сланцевых компаний, но и для всей мировой экономики, например, для американского правительства, о чем было сказано ранее. Если сланцевая революция и прекратится, то произойдет это только в случае банкротства этих компаний, когда у них кончатся деньги на погашение процентов. Поэтому если это произойдет, то очень быстро, как лопается мыльный пузырь.

Крупные нефтяные гиганты, как ExxonMobil и BP, заявили о сокращении капитальных вложений в разработку новых месторождений. Это также не приведёт к моментальному сокращению добычи. Как и в случае с сланцевой нефтью влияние цены на нефть на предложение отложено во времени. Возникает риск, что рано или поздно, скорее всего в ближайшие два года, все эти обстоятельства наложатся одно на другое, и добыча нефти сократится быстро и существенно, что приведёт к резкому спекулятивному росту цен на нефть, как в 2008 году. В сочетании с повышенной ставкой ФРС, экономика Америки может не выдержать.

В тот же день 17 марта 2015 марта о другой опасности повышения ставки ФРС заявила глава МВФ Кристин Лагард. Она заявила, что ужесточение монетарной политики ФРС может привести к нестабильности в экономиках развивающихся стран. Дело в том, что долларовая задолженность реального сектора экономики за пределами США выросла после финансового кризиса на 50% до 9 трлн. долл. (согласно исследованию Банка международных расчетов). Повышение ставки ФРС означает, что вырастет процент по кредитам для компаний в Китае, Бразилии, России и др. странах, которые взяли в долг у американских банков. В сочетании с усиливающимся долларом этим компаниям будет гораздо сложнее обслуживать свои долги (а точнее, обслуживать банкиров). В феврале 2015 года на встрече G-20 Заместитель министра финансов Китая Чжу Гуанъяо заявил, что американский центральный банк должен учесть последствия ужесточения монетарной политики для мировой экономики. Китай неслучайно обеспокоен сложившейся ситуацией, ведь 1,1 из этих 9 трлн. долл. приходится на китайский реальный сектор. И это число не включает в себя теневой банковский сектор, получивший популярность в Поднебесной в последнее время.

Можно сделать вывод, что главное последствие Великой рецессии – это нарастание глобального долгового кризиса. За 6,5 лет самых дешёвых денег в истории долговая масса в долларах и евро как спрут охватила не только сами США и Европу, но и весь мир, проникнув в Китай, Бразилию, Россию и многие другие страны, где проценты по кредитам были выше (к слову, любой процент будет выше нуля). Причем, долги скрыто или явно (по большей части скрыто) проистекают от тех же банков из «списка 147». По словам Джейми Каруана, Главы Банка международных расчетов: «Когда отношение долга частного сектора к ВВП значительно превышает долгосрочный тренд, вероятно наступление банковских кризисов в течение трёх лет». Но зачем нужен кризис?

Мировой долговой кризис – концентрация собственности и власти

Согласно февральскому отчету McKinsey мировой долг (государственный, финансовый, корпоративный и домохозяйств вместе) увеличился на 57 трлн. долл. или 50% с 2007 по 2014 и достиг 199 трлн. долл.

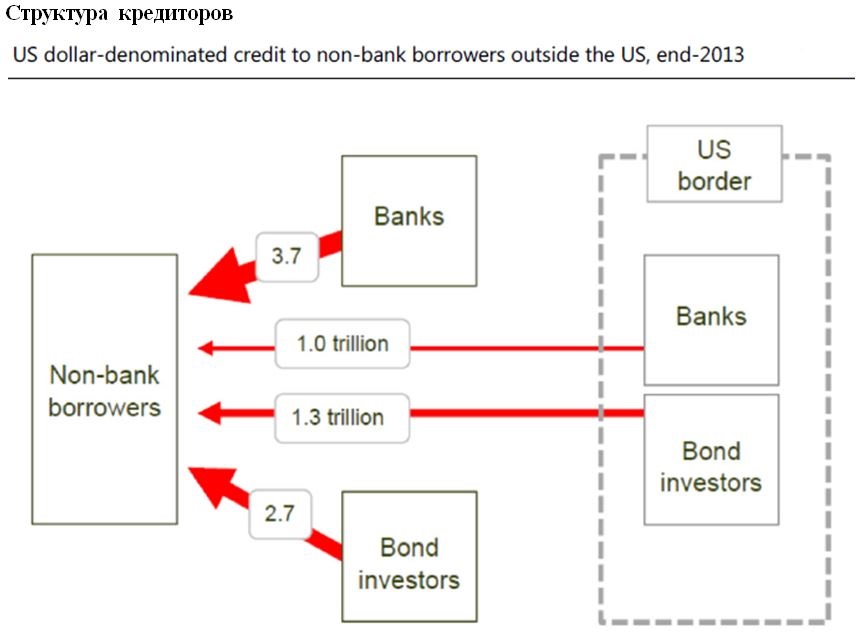

В январе 2015 года Банк международных расчетов опубликовал исследование долларовой задолженности реального сектора за пределами США, т.е. долг компаний нефинансового сектора из других стран, таких как Китай, Бразилия и Россия (всего 22 страны). Вот основные выводы:

- 1. Долларовый долг за пределами США вырос на 50% с 6 до 9 трлн. долл. за последние 7 лет.

- 2. Самые большие суммы этого долга приходятся на Китай (1,1 трлн. долл.), Бразилию (300 млрд. долл.) и Индию (125 млрд. долл.).

- 3. Долларовый долг за пределами США значительно превышает аналогичный показатель, номинированный в евро и йене (на 2,5 трлн. долл. и 0,6 трлн. долл. соответственно). Причем, евровая задолженность преимущественно сконцентрирована в странах соседних с ЕС.

- 4. Структура долларового долга тоже изменилась – увеличилась доля облигаций по сравнению с банковскими кредитами. 55% от 9 трлн. долл. – это облигации, 45% – банковские кредиты.

- 5. Долларовая задолженность за пределами США значительно обгоняла рост долга внутри страны, где объем долговой массы оставался преимущественно неизменным.

Произошедшие изменения объясняются двумя факторами. Спекулянты из США в поисках более высокой доходности стали уходить с американских рынков, где в связи с программой КС ФРС доходность по облигациям, в частности по казначейским облигациям США, стала минимальной за всю историю. Во-вторых, реальный сектор экономики в развивающихся странах, где проценты по кредитам и облигациям были сравнительно высокими (в Бразилии, Индии и Корее – ~10%), были сами заинтересованы в привлечение дешёвых денег из Америки и с радостью стали выпускать облигации и брать кредиты в долларах.

Изменилась не только структура долга (в сторону облигаций), но и география самих кредиторов. На 3/4 весь этот долг принадлежит банкам и инвесторам, зарегистрированным в офшорных зонах за пределами США (Каймановы острова и др.). Здесь авторы исследования делают поклон ФРС, говоря, что это свидетельствует о том, что не монетарная политика ФРС (программы КС и дешевые деньги) является главной причиной столь высоких темпов роста долговой массы за пределами США, т.к. на американские банки и инвесторов приходится «всего» 2,3 из 9 трлн. долл. (конец 2013 г.).

Но, во-первых, смотреть нужно не на весь долг, а только на его изменение с 2007 года. По данным самих же исследователей рост долга за этот период составил 3 трлн. долл, что вполне соответствует величине официальной «помощи» ФРС своим банкам. За этот период ФРС выкупила у своих банков только казначейских облигаций на 2,5 трлн. долл. (см. выше). Во-вторых, известно, что ФРС раздавал деньги также и неофициально. В 2011 году Блумберг опубликовал разоблачение о том, как ФРС выдал приближенным банкам 13 млрд. долл. секретных кредитов, утаив эту информацию даже от Конгресса США. Причем, общий объём «помощи», которую ФРС собирался предоставить (committed) равнялся 7,8 трлн. долл.

Получается, что ФРС выдал своим банкам 1/4 денег официально через программы КС, и 3/4 денег скрыто – через структуры, зарегистрированные в офшорах. И почти все деньги ушли не на инвестиции в американскую экономику, и даже не на фондовых рынок США, а преимущественно за пределы США – на кредитование компаний из Китая, Бразилии, Индии и др.

Становится очевидно, что ФРС – это организация, которая не поддаётся контролю со стороны государства Америки. Эта организация находится над государством. Конгресс США даже не может добиться проведения аудита деятельности этой организации на соответствие Конституции…

Причем, доллар сделал всё это ненавязчиво – никто не заставлял китайские компании так сильно закредитовываться – они сами сделали этот выбор и зацепили наживку. Глобализация, открытие рынков капитала, офшорный характер отношений и прочие «либеральные ценности» сделали так, что долларовая долговая масса проникла в экономики развитых стран как раскаленный нож сквозь сливочное масло.

Здесь нужно сделать важное уточнение о главной особенности такого рода задолженности – она напрямую связана с потоками мировой торговли. Долларовая денежная масса проникла в те страны, которые импортируют в Америку свои товары. Именно поэтому доля России в этом долге невелика, а 599 млрд. долл. внешней задолженности реального сектора российской экономики (ЦБ РФ на конец 2014 г), преимущественно, номинировано в евро. Это связано с простым фактом – чтобы гарантировать платежи по займам, компании-должники должны получать свою выручку в той валюте, к которой номинирован долг. Это же обстоятельство ставит обслуживание долга в зависимость от мировой торговли. Если мировая торговля нарушается, то компания-должник становится банкротом.

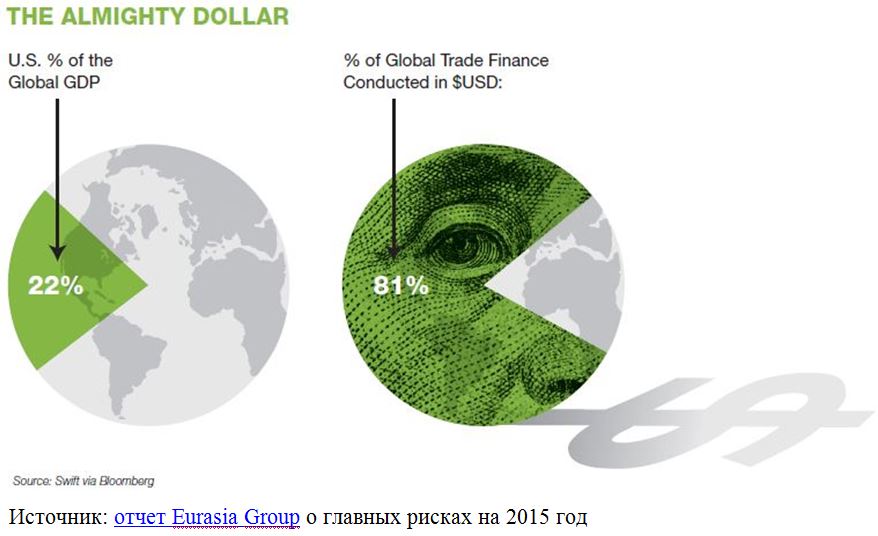

Совпадение или нет, но одновременно с отчётами McKinsey и Банка международных расчетов 4 марта 2015 года экономисты Федерального Резервного Банка (ФРБ) Нью-Йорка опубликовали исследование о влиянии торгового финансирования на мировую торговлю. Доля доллара в мировом торговом финансирования составляет 81%, это связано с тем, что большинство товаров (например, нефть) покупается и продается (номинировано) в долларах. По данным ФРБ Нью-Йорка мировая торговля упала на 20% по сравнению с мировым ВВП в 2008 и 2009 году, что в банке называют Великим торговым коллапсом. По мнению экономистов ФРБ Нью-Йорка существенную роль в этом «коллапсе» сыграли банки. Международная торговля более рискованная по сравнению с внутренней. Поэтому многие компании, занятые в международной торговле, полагаются на поддержку банков. Наиболее важными инструментом торгового финансирования являются аккредитивы. Если импортер не может получить аккредитив от банка, то торговля парализуется. Другими словами, мировая торговля была парализована, потому что банки перекрыли источники финансирования торговли.

Уже можно догадаться, зачем «мировым ростовщикам» нужен долговой кризис. Перекрыв источники денег, они спровоцируют волну банкротств компаний, задействованных в мировой (преимущественно международной) торговле. В этот момент вступает в силу любопытное правило, которое свойственно сегодня процессу банкротства во всем мире – первыми в очереди на активы обанкротившейся компании стоят не акционеры, а кредиторы… Именно так может начаться новый передел мировой собственности, что приведёт к ещё большей её концентрации в руках банкиров из «списка 147». Их конечная цель – это создание «глобальной монополии».

Причем, для грядущего кризиса характерны три интересные детали. Во-первых, мы не узнаем, в чьи руки конкретно перейдут активы в Китае, Бразилии, Индии и других развивающихся странах, потому что большая часть международных долгов принадлежит компаниям, зарегистрированным в офшорах. Во-вторых, в руках этих людей окажутся самые «лакомые» активы, наиболее конкурентоспособные компании, которые успешно задействованы в мировой торговле: экспортеры нефти и газа, высокотехнологичные компании, компании с наименьшими издержками и т.д. В-третьих, в силу того, что на 55% долларовый долг за пределами США состоит из облигаций, влияние повышения ставки ФРС на изменение стоимости займов для компаний будет молниеносным и необратимым.

Данный обзор различных исследований подводит к мысли о том, каким образом «мировые ростовщики» контролируют мир. Как истинные «хозяева денег» они делают это посредствам мировых валют (преимущественно, доллара). Сначала они заманивают дешевыми деньгами жертву в свою ловушку. Они обещают золотые горы и всегда предлагают самые дешевые деньги на данный момент. Жертва под действием соблазна заглатывает наживку, и начинает потреблять всё больше и больше денег. Так много, что уже не может отказаться. В этот момент наступает время захлопнуть ловушку, и «хозяева денег» увеличивают стоимость денег или совсем перекрывают доступ к ним. «А кто будет протестовать и действовать нам наперекор, мы ему чип отключим». Таким образом реализуется «власть денег». Если нужно установить контроль над государством и народом, они уменьшают денежную массу и устраивают Великую депрессию. Если нужно установить контроль над активами компаний, они перекрывают им источники финансирования. Если нужно установить контроль над миром, они устраивают мировой финансовый кризис. Мир заглотил наживку, и уже не имеет значения, как начнется кризис: с волнений на фондовых рынках США или на рынках в Китае – результат будет один и тот же – ещё большая концентрация власти и владения в руках «мировых ростовщиков».

Российские перспективы

Российские перспективы в сложившихся обстоятельствах выглядят не лучшим образом. «Либеральные ценности», такие как: глобализация, демократия, открытие рынков капитала, снятие заградительных субсидий, феминизация, культ потребления, культ денег и др. – полностью открыли российскую экономику для негативных последствий подобного развития событий. Но в отличие от остального мира, страны-экспортеры природных ресурсов уже почувствовали эти влияния посредствам падения мировых цен на нефть.

Если разобраться, то, по сути, политика ЦБ РФ, которая направлена в первую очередь на «таргетирование инфляции» приводит к тому, рубль становится привязанным к нефти. Совпадение или нет, но как и сто лет назад рубль оказывается привязан к золоту, только теперь к «черному золоту». И если раньше денежную массу ограничивало количество золота, то сегодня – стоимость на «черное золото». Причем, и в первом, и во втором случае эти факторы оказываются под контролем «мировых ростовщиков», но не России. Сто лет назад (как и сегодня) «мировым ростовщикам» принадлежало большая часть золота. В наше время им принадлежат спекулянты, которые регулируют цену на «черное золото». Способ и формы действия «мировой закулисы» меняются – суть остаётся прежней. Чтобы заманить «жертву» в ловушку, они предлагают много золота. А когда приходит время захлопнуть её – они сокращают предложение оного.

Никто не знает, как получилось так, что российская денежно-кредитная политика стала настолько зависима от решений «мировых ростовщиков». Возможно, существует скрытый сговор между основными странами-экспортерами нефти и «мировыми ростовщиками», который звучит примерно так: «Мы делаем из наших ЦБ «валютообменник ФРС», а вы обеспечиваете рост цен на нефть». Но это только досужие рассуждения, не имеющие никаких реальных доказательств. К тому же, похоже, что эта модель уже не работает и больше никогда не заработает, потому что при условии обрушения мировой экономики в ближайшие два года спрос и цена на нефть надолго останутся на дне.

Но политика ЦБ РФ привела к тому, что коэффициент монетизация российской экономики составляет 40%, как во время Великой депрессии. А долг российского корпоративного сектора на конец 2014 года по данным ЦБ РФ — $599 млрд. долл. «Индустриализация» или «импортозамещение» в таких условиях невозможно, в принципе, — в экономике банально нет денег для реализации подобной стратегии. В сложившихся денежно-кредитных реалиях российские компании были вынуждены искать деньги подешевле на стороне, и они их нашли в Европе. Причем, как и в случае с Китаем, и другими развивающимися странами-экспортерами, главным кредитором оказался главный торговый партнер всё по тем же причинам: чтобы обеспечить выплаты по кредитам в валюте, нужно чтобы выручка была в той же валюте. С укреплением курса доллара и евро относительно рубля в 2014 году обслуживание этих долгов стало в несколько раз дороже. Наиболее яркий пример – это Роснефть, которая привлекла деньги «мировых ростовщиков» на покупку ТНК-ВР.

ЦБ РФ уже не успевает исправить ситуацию. Мы не можем заместить внешние долги рефинансированием из ЦБ РФ, потому что 376 млрд. долл. (резервы ЦБ РФ) меньше 599 млрд. долл. (см. выше). У «мировых ростовщиков» всегда будет больше денег, потому что они их выпускают… Остается только спасать стратегически важные активы от поглощения «мировыми ростовщиками», такие как, Роснефть.

Многие российские экономисты предлагают, по сути, одни и те же пути решения проблемы. Например, «деофшоризации экономики», контроль трансграничных движений капиталов, рефинансирование со стороны ЦБ РФ капитальных проектов в реальном секторе по каналам банков развития (ВЭБ) и т.д. Мы не станем их все пересказывать в этой статье, потому что считаем, что эти пути не смогут решить главную проблему российской экономики – зависимость от «мировых ростовщиков». Но что же тогда делать?

Суть вещей

«Вот скажи мне, американец, в чём сила? Разве в деньгах? Вот и брат говорит, что в деньгах. У тебя много денег – и чего? Я вот думаю, что сила – в правде! У кого правда – тот и сильней».

(х/ф «Брат-2»)

«Хотите знать правду – вам ее никто не расскажет! Вам расскажут только свою версию. Если хотите знать правду, вам придется искать ее самостоятельно». (Джулиан Ассанж)

Продолжение тут- http://tower-libertas.ru/research/sovremennaya-ekonomicheskaya-realnost/

Николай Селянинович, Центр мир-системных исследований