13 июля 2014, 21:59

Как правильно рассчитать доходность?

«Сегодняшний инвестор не получает прибыль от вчерашнего роста»(Уоррен Эдвард Баффетт)

Сейчас я подвожу итоги первого года своего публичного проекта «Разумный инвестор». Скоро опубликую, особо не тороплюсь, так как до осени ничего не собираюсь предпринимать — ни покупать, ни продавать…

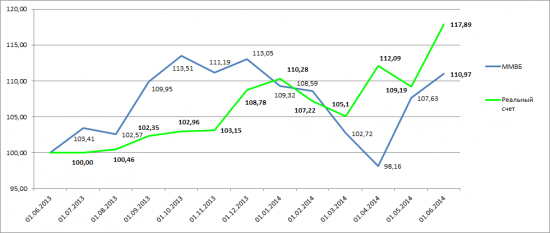

Весь год я определял доходность моего портфеля по методике, которую используют ПИФы, при расчете стоимости паев. В принципе, это правильно, но только для цены паёв. Результат конкретного инвестора будут совсем иным.

Есть один нюанс, который всё усложняет в вопросе определения доходности. Это операции ввода/вывода!

Ранее озвученный мой результат +17,89%,оказался неверным (точнее это не моя доходность, а изменение стоимости пая – если мой портфель был бы ПИФом и я брал деньги в управление у пайщиков).

Так как я производил регулярные инвестиции, а также два раза выводил средства, то использовать данный метод уже нельзя, он искажает реально полученную доходность. Реальная доходность получилась +23,78% годовых (как раз скучные 24% годовых, которые на этих выходных обсуждали на сМарт-Лабе)))

Думаю, многим будет полезно прочесть данный пост. Я до недавнего времени даже не знал этой информации, мне казалось, что применяемый способ вполне приемлем.

«Как рассчитать доходность?», на первый взгляд этот вопрос не должен вызывать ни малейшего затруднения. Многие знают, что для того чтобы посчитать доходность, необходимо результат инвестиций разделить на сумму вложенных средств и перевести полученное значение в проценты годовые.

Формула расчета доходности (в процентах годовых), если не происходило вводов/выводов:

D = ((ΔS)/Sнач) * 365/T * 100%, где

D – искомая доходность,

ΔS – результат инвестирования в абсолюте,

Sнач – сумма первоначальных инвестиций,

T – количество дней в рассматриваемом периоде.

Но задача расчета доходности многократно усложняется в случае, если в течение рассматриваемого периода осуществлялись вводы или выводы средств в рамках инвестиционного портфеля. В таком виде она вызывает затруднения даже у опытных специалистов в области инвестиций.

Решение данной задачи мне подсказали мои коллеги из УК Арсагера

Немного теории:

Начнем с определения того, что же такое вводы и выводы денежных средств. Ввод денежных средств – это направление денег на инвестиции. К примеру, Вы приобрели инвестиционные паи фонда или внесли деньги на брокерский счет – все это является вводом средств. Изъятие инвестиционных средств является выводом, то есть, в рамках примеров, выводы возникают при погашении инвестиционных паев или выводе денег с брокерского счета.

Зная, что же такое вводы/выводы, рассмотрим конкретную ситуацию, которая поможет понять логику решения задачи по корректному определению доходности с учетом вводов/выводов средств.

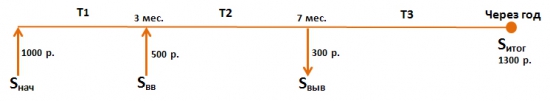

Некий инвестор приобрел акций на сумму в 1000 рублей (Sнач).

Через 3 месяца он купил еще акций на 500 рублей (Sвв).

Еще через 4 месяца инвестору срочно понадобились деньги, и он был вынужден продать часть акций на сумму в 300 рублей (Sвыв).

Через год после первоначального приобретения, стоимость акций составила 1300 рублей (Sитог).

В виде графика данную ситуацию можно представить следующим образом:

Чтобы корректно рассчитать доходность от инвестиций нам по-прежнему необходимо разделить результат инвестиций на сумму вложенных средств. Остается только определить, что в рассматриваемой ситуации является результатом и какова корректная сумма вложенных средств.

Первым шагом будет расчет результата инвестиций. Интуитивно понятно, что результат инвестиций это разница между теми средствами, которые были получены, и теми, которые были вложены. То есть, необходимо из суммы итоговой стоимости инвестиций и всех выводов вычесть сумму начального и последующих вводов.

Формула для определения результата инвестирования с учетом вводов/выводов:

ΔS = (Sитог + ΣSвыв) – (Sнач + ΣSвв), где

ΔS – результат инвестирования за период в абсолюте,

Sитог – итоговая оценка инвестиций (1 300),

ΣSвыв – сумма всех выводов средств (300),

Sнач – сумма первоначальных инвестиций (1 000),

ΣSвв – сумма всех вводов средств (500).

Применим данную формулу к рассмотренной ситуации: ΔS = (1300 + 300) – (1000 + 500) = 100. Таким образом, инвестор заработал 100 рублей.

Второй шаг в расчете доходности является наиболее важным: необходимо корректно определить с какой суммой соотносить рассчитанный результат инвестирования, то есть корректно определить сумму вложенных средств.

В каждый временной подпериод (T1, T2, T3) сумма вложенных средств была разной. В подпериод T1 – 1000 рублей, T2 – (1000+500) рублей, T3 – (1000+500-300) рублей. Кроме того, сами по себе эти временные подпериоды не равны. T1 – 90 дней, T2 – 120 дней, T3 – 155 дней. Поэтому необходимо согласовать суммы вложенных средств с количеством дней в подпериоде, определив таким образом среднюю «рабочую» сумму (средневзвешенную по времени сумму вложенных средств) на рассматриваемом периоде.

Формула для определения средневзвешенной суммы вложенных средств с учетом вводов/выводов:

V = (T1*Sнач+T2*(Sнач+Sвв)+T3*(Sнач+Sвв-Sвыв)+…+Tn*(Sнач+ΣSвв-ΣSвыв)/ ΣT, где

V – средневзвешенная сумма вложенных средств,

T1, T2, T3,Tn – количество дней в подпериоде,

ΣT – суммарное количество дней на рассматриваемом временном отрезке.

Применим данную формулу к рассмотренной ситуации: V = (90*1000 + 120*(1000+500) + 155*(1000+500-300))/365 = 1249,32.

Средневзвешенная сумма вложенных инвестором средств составила 1249,32 рублей.

Теперь известны все элементы, необходимые для непосредственного расчета доходности.

Третий шаг – расчет доходности из полученных значений. Для этого поделим рассчитанный ранее результат инвестирования на средневзвешенную сумму вложенных средств и переведем полученный результат в проценты годовые.

Формула следующая: D = (ΔS/V) * 365/T * 100%

Получается, что в рассмотренной ситуации доходность составляет: (100/1249,32) * 365/365 * 100% = 8% годовых.

Выводы:

Используя данные формулы, Вы всегда сможете корректно оценить доходность Вашего инвестиционного портфеля и при помощи полученных значений оценить эффективность Ваших инвестиций.

Рассмотренный алгоритм не является простым, но когда дело касается расчета доходности и прибыли, то главное – это точность. Данный алгоритм позволяет учесть все нюансы, связанные с вводами/выводами средств и получить корректный расчет доходности.

Если Вы пользуетесь услугами доверительного управления, узнайте, каким образом происходит расчет прибыли и доходности по Вашему портфелю и, если он отличается от обозначенного выше алгоритма, то это повод проверить корректность применяемого алгоритма.

Необходимо внимательно относится к расчету доходности Ваших инвестиций, так как этот показатель является определяющим при проведении анализа эффективности инвестирования и, если он будет рассчитан неверно, то это создаст неверное представление об эффективности Ваших инвестиций.

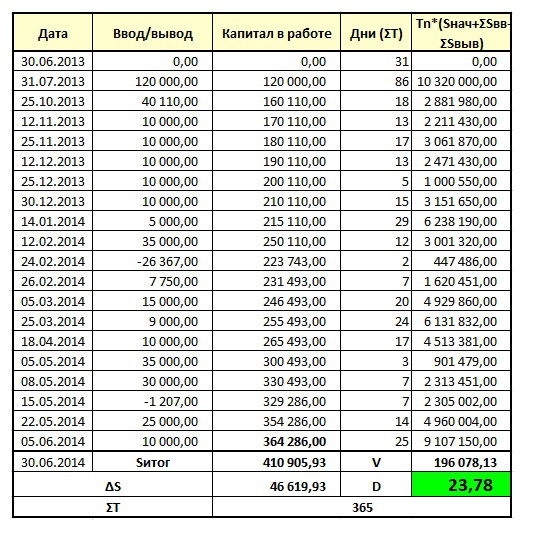

Теперь практический расчет по моему портфелю.

Как я писал ранее, я считал изменения портфеля по методу «ПИФов», т.е. при вводе новых средств я определял новое СЧА и делил на «стоимость пая» до ввода средств, тем самым увеличивал кол-во паёв для непрерывного продолжения графика стоимости портфеля.

По факту я рассчитывал изменение «цены пая», но это не реальная доходность моих инвестиций, так как этот метод не учитывает суммы ввода/вывода средств. Я мог вводить новые деньги при просадках, и выводить на пиках, и по итогам график «цены пая» мог быть в нуле – а результат инвестиций в хорошем плюсе.

Произведу расчеты доходности по портфелю по формуле приведенной выше, с учетом всех вводов/выводов и дат совершения операций, а также итогового финансового результата:

Получилось +23,78% годовых.

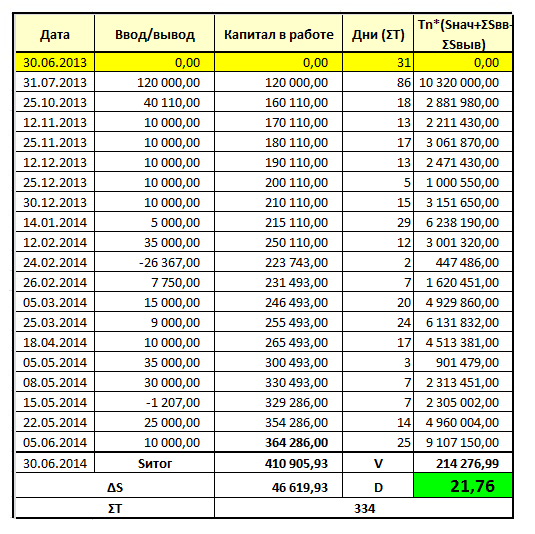

Если посчитать с момента первого ввода средств 31 июля 2013 года.

+21,76% за 334 дней – в годовых (за 365 дней) это +23,78%. Так что всё правильно посчитал.

Довольно значимое искажение – 24% или 18% — есть разница! Если Вы управляете активами и за год не вводите и не выводите средств, то определение доходности по методики «ПИФов» подходит, но, если Вы вводите и выводите средства, то не использовать данный метод – обманывать самого себя или своего инвестора!

Кстати, некоторые ушлые управляющие, показывая свой эквити на истории прибегают к такой хитрости – имея мегарезультат на малой сумме, а позже когда инвесторы вводят более значимые деньги – результат может ухудшиться, но эквити всё равно будет привлекательным для новых инвесторов.

Например, рост эквити в 5 раз за 2 года, из которых за первый год эквити увеличился в 4,5 раза при начальном капитале в 100 тысяч рублей, а потом в конце первого года внесли еще 50 млн. рублей, и результат за второй год был всего лишь +11%, но на эквити за 2 года будет красивый рост в 5 раз!

По методике определения «цены пая» будет всё красиво, а по реальной доходности для инвестора – значительнее скромнее. Рекомендую быть внимательнее к таким моментам…

А какой способ используете Вы ?

Оба метода можно и нужно использовать – но для разных целей, это Вы должны понимать. Если Вы ПИФ (или ИДУ) и берете деньги в управление – определение стоимости пая необходимо, но кроме этого, нужно определять доходность каждого конкретного инвестора. Она будет различаться в зависимости от его операций по вводу/выводу средств.

P.S. Кстати, из-за этого нюанса иногда происходит ошибочное определение результата доходности у конкретного инвестора, что приводит к заблуждениям из-за этого.

Яркий пример – Элвис Марламов, который этой весной вносил средства для покупки акций на провале рынка. Его даже обвиняли в этом? Разве ввод/вывод средств – это зло для инвестора?

Считаю, что это плюс управляющему – умение в нужный момент нажать на газ. Использование плеча – я оставлю за скобками, это дело каждого, я бы не стал его использовать. Но ввод средств для покупки неадекватно дешевых активов – это гуд.

Он сделал всё правильно! Заработал на этой панике.

Но его эквити публичных счетов – всё также внизу. Как такое может быть? Даже пишут, что Элвис всё слил?! Так ли это на самом деле? Или это минус общепринятой системы определения доходности?

Вся беда в том, что общественность определяет лишь «цену пая» каждого инвестора, а не реальную доходность, которую делает конкретный инвестор.

Элвис мне обещал прислать необходимые данные для расчета реальной доходности. Будет продолжение!

Успешных инвестиций!

Читайте на SMART-LAB:

Сильная и слабая акции прошлой недели — куда дальше?

Акции ЮГК после провала смогли быстро отскочить, а бумаги Мосэнерго после ралли резко рухнули — есть явные фундаментальные причины и технические ориентиры. Лидер рынка Южуралзолото (ЮГК) UGLD...

11:39

«Сбер» готовит отчет за 2025 год. Что будет с дивидендами?

Главное Акции «Сбера» обновили максимум за полгода перед отчетом за 2025 год и могут продолжить рост вплотную к 400 руб. Итоговый отчет «Сбера» по МСФО ожидается сильным. Аналитики...

24.02.2026

office.microsoft.com/ru-ru/excel-help/HP005209341.aspx