17 ноября 2013, 20:18

Модель У. Шарпа как альтернатива модели Марковица

Добрый день, уважаемое сообщество трейдеров, инвесторов и всех кто интересуется рынком ценных бумаг!

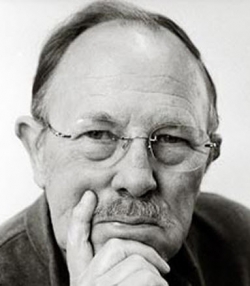

Модель У. Шарпа или как её ещё называют часто рыночная модель была впервые предложена американским экономистом, лауреатом Нобелевской премии Уильямом Форсайтом Шарпом в середине 60-х годов прошлого столетия.

Уильям Ф. Шарп является в настоящее время почетным профессором Высшей школы бизнеса Стэнфордского университета.

В 1990 г. он получил Нобелевскую премию по экономике, которую он получил за развитие теории оценки финансовых активов.

Он является одним из трех авторов одного из самых популярных в мире фундаментального учебника по курсу "ИНВЕСТИЦИИ".

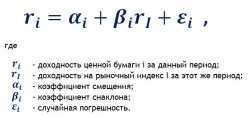

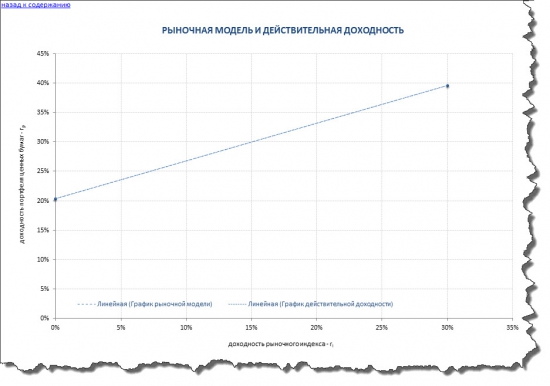

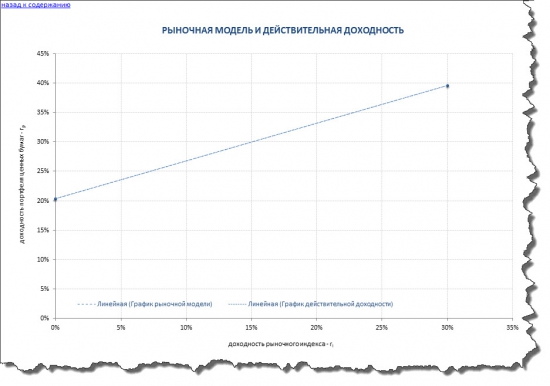

В модели Шарпа представлена зависимость между ожидаемой доходностью актива и ожидаемой доходностью рынка. Предполагается, что доходность обыкновенной акции за определенный период связанна с доходностью за аналогичный период с доходностью рыночного индекса. В этом случае с ростом рыночного индекса, вероятно, будет расти и цена акции и наоборот.

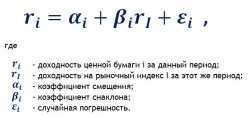

Таким образом данная модель предполагается линейной. А уравнение предложенной модели имеет следующий вид:

Главное отличие модели У. Шарпа от модели Г. Марковица состоит в следующем:

Модель Шарпа рассматривает взаимосвязь доходности каждой ценной бумаги с доходностью рынка в целом, в то время как модель Марковица — рассматривает взаимосвязь доходностей ценных бумаг между собой.

Именно для того, чтобы избежать высокую трудоемкость модели Марковица Уильям Шарп предложил рыночную (индексную) модель. При этом модель Шарпа это не новый метод составления портфеля ценных бумаг — это упрощенная модель Марковица, где решение проблемы выбора оптимального портфеля осуществляется с меньшими усилиями. Модель Шарпа обычно применяют при рассмотрении большого количества ценных бумаг, которые представляют значительную часть рынка.

Весьма интересным представляется сравнение результатов полученных по модели Марковица и модели Шарпа.

Для этого мной было разработано приложение, в Microsoft Office Excel*, под названием — "Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)".

В недавнем своем посте я демонстрировал результат расчета определения оптимального расчета на российском рынке акций по модели Марковица со следующими вводными:

Полученный результат по указанным моделям Вы можете видеть ниже:

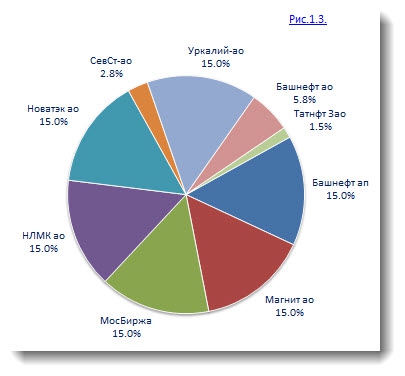

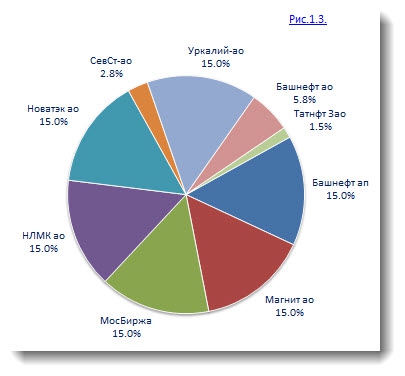

Модель Марковица:

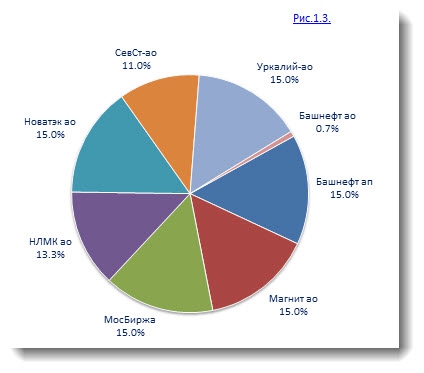

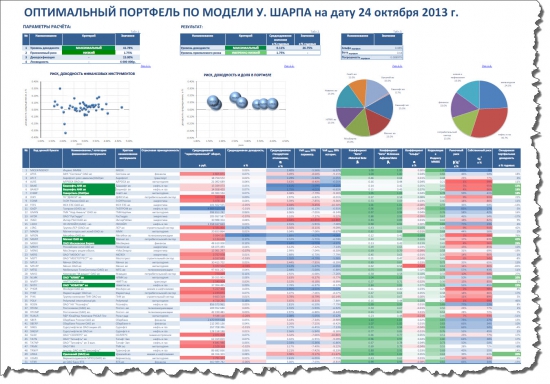

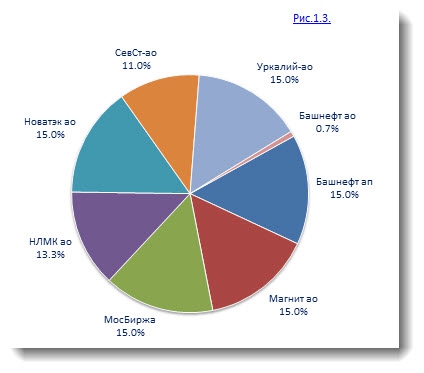

Модель Шарпа:

Как видно разница в составе предложенных оптимальных портфелей ценных бумаг небольшая. В модели Шарпа доля бумаг Северстали составила — 11% против 2,8% в модели Марковица; акции Башнефти в модели Шарпа менее 1%, в модели Марковица — 5,8%; в модели Шарпа акции НЛМК -13,3%, в модели Марковица — 15%; в модели Шарпа акций Татнефти нет совсем, в модели Марковица — 1,5%. Остальные доли бумаг одинаковы для описываемых моделей.

Итоговые параметры следующие:

Модель Марковица:

Модель Шарпа:

Здесь мы наблюдаем, что при одинаковом уровне риска доходность портфеля Шарпа оказывается несколько выше доходности по модели Марковица — 26,75% против 24,32% годовых, соответственно. При этом мы видим, что бета портфеля по модели Шарпа также выше беты получаемой по модели Марковица (0,64 против 0,59), а это, в свою очередь говорит о том, что портфель Шарпа является чуть менее оборонительным (защитным), чем портфель Марковица.

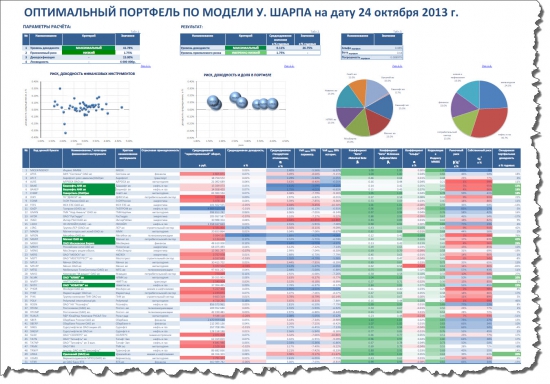

Рыночная модель У. Шарпа оптимального портфеля в итоге выглядит следующим образом:

Все остальные расчетные показатели в представленном приложении "Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)" являются такими же как и в модели Марковица.

Приложение "Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)" содержит также те же технические характеристики, что и приложение «Портфельные инвестиции на российском рынке акций по модели Марковица»

В журнале сделок настроен удобный, быстрый переход от одной страницы к другой за счет внутренних гиперссылок. Гиперссылки к графикам позволят быстро перейти к нужной сводной таблице на базе которых они построены. В наличии подробная инструкция для работы с приложением .

Всего в приложении более 65 различных графиков, более 75 сводных таблиц и все четко структурированы.

Приложение настроено так, что Вы легко сможете распечатать все листы (нет необходимости специально форматировать их), чтобы делать для себя специальные папки куда вы можете подшивать Ваши расчеты и т.д. и т.п. Все страницы пронумерованы.

Также Вы сможете, при желании, преобразовать его в удобный, читаемый PDF формат (при наличии специальной программы для создания PDF файлов).

Для наглядности я выложил итоговый файл с данными, преобразованный в PDF формат, на общем диске. Вы можете пройти по ссылке и посмотреть либо скачать:

https://drive.google.com/file/d/0B72k325lHJSJQmFaNFpGNmNYZnc/edit?usp=sharing

Все формулы в приложении открыты так, что Вы можете заглянуть в глубь самих расчетов в части использованных в приложении различных показателей.

При желании исходную базу данных приложения о ценовых параметрах, уже включенных в него финансовых инструментов, можно изменить, расширить (как по перечню рассматриваемых бумаг, так и по горизонту их исследования) и конечно же периодически обновлять приложение на текущую дату.

В условиях развитых и стабильно функционирующих фондовых рынков вышеупомянутые классические модели Марковица и Шарпа работают вполне эффективно. При этом в современных условиях применение лишь отдельно взятой модели не является правильным. Модели У. Шарпа и Г. Марковица могут являться хорошим дополнением к другим факторам при составлении оптимального портфеля ценных бумаг.

"Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)" — это отличный инструмент для профессионального подхода к инвестированию на рынке ценных бумаг.

Если Вас заинтересовало приложение, то его можно приобрести либо на сайте:

https://www.facebook.com/abnsecurities.analysis/app_251458316228

либо на http://abnsecurities.blogspot.ru/

Либо в качестве альтернативного варианта для приобретения Вы можете обратиться ко мне письмом на адрес alexeyboyarskiy@gmail.com

Всем удачной торговли!

* Для корректной работы журнала необходима версия Excel 2010 и выше.

Модель У. Шарпа или как её ещё называют часто рыночная модель была впервые предложена американским экономистом, лауреатом Нобелевской премии Уильямом Форсайтом Шарпом в середине 60-х годов прошлого столетия.

Уильям Ф. Шарп является в настоящее время почетным профессором Высшей школы бизнеса Стэнфордского университета.

В 1990 г. он получил Нобелевскую премию по экономике, которую он получил за развитие теории оценки финансовых активов.

Он является одним из трех авторов одного из самых популярных в мире фундаментального учебника по курсу "ИНВЕСТИЦИИ".

В модели Шарпа представлена зависимость между ожидаемой доходностью актива и ожидаемой доходностью рынка. Предполагается, что доходность обыкновенной акции за определенный период связанна с доходностью за аналогичный период с доходностью рыночного индекса. В этом случае с ростом рыночного индекса, вероятно, будет расти и цена акции и наоборот.

Таким образом данная модель предполагается линейной. А уравнение предложенной модели имеет следующий вид:

Главное отличие модели У. Шарпа от модели Г. Марковица состоит в следующем:

Модель Шарпа рассматривает взаимосвязь доходности каждой ценной бумаги с доходностью рынка в целом, в то время как модель Марковица — рассматривает взаимосвязь доходностей ценных бумаг между собой.

Именно для того, чтобы избежать высокую трудоемкость модели Марковица Уильям Шарп предложил рыночную (индексную) модель. При этом модель Шарпа это не новый метод составления портфеля ценных бумаг — это упрощенная модель Марковица, где решение проблемы выбора оптимального портфеля осуществляется с меньшими усилиями. Модель Шарпа обычно применяют при рассмотрении большого количества ценных бумаг, которые представляют значительную часть рынка.

Весьма интересным представляется сравнение результатов полученных по модели Марковица и модели Шарпа.

Для этого мной было разработано приложение, в Microsoft Office Excel*, под названием — "Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)".

В недавнем своем посте я демонстрировал результат расчета определения оптимального расчета на российском рынке акций по модели Марковица со следующими вводными:

- были взяты акции входящие в расчет основного индекса Московской Биржи — Индекса ММВБ — 50 наиболее ликвидных и капитализированных ценных бумаг на российском рынке акций;

- исторический период для анализа по рассматриваемым инструментам был выбран с 09 января 2007 года по 24 октября 2013 года;

- уровень ожидаемой доходности — максимальный;

- уровень приемлемого риска — минимальный;

- диверсификация (максимальная доля вложений в финансовый инструмент) - 15% от имеющихся активов;

- минимальный уровень дневной ликвидности по акциям — 6 млн. рублей.

Полученный результат по указанным моделям Вы можете видеть ниже:

Модель Марковица:

Модель Шарпа:

Как видно разница в составе предложенных оптимальных портфелей ценных бумаг небольшая. В модели Шарпа доля бумаг Северстали составила — 11% против 2,8% в модели Марковица; акции Башнефти в модели Шарпа менее 1%, в модели Марковица — 5,8%; в модели Шарпа акции НЛМК -13,3%, в модели Марковица — 15%; в модели Шарпа акций Татнефти нет совсем, в модели Марковица — 1,5%. Остальные доли бумаг одинаковы для описываемых моделей.

Итоговые параметры следующие:

Модель Марковица:

Модель Шарпа:

Здесь мы наблюдаем, что при одинаковом уровне риска доходность портфеля Шарпа оказывается несколько выше доходности по модели Марковица — 26,75% против 24,32% годовых, соответственно. При этом мы видим, что бета портфеля по модели Шарпа также выше беты получаемой по модели Марковица (0,64 против 0,59), а это, в свою очередь говорит о том, что портфель Шарпа является чуть менее оборонительным (защитным), чем портфель Марковица.

Рыночная модель У. Шарпа оптимального портфеля в итоге выглядит следующим образом:

Все остальные расчетные показатели в представленном приложении "Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)" являются такими же как и в модели Марковица.

Приложение "Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)" содержит также те же технические характеристики, что и приложение «Портфельные инвестиции на российском рынке акций по модели Марковица»

В журнале сделок настроен удобный, быстрый переход от одной страницы к другой за счет внутренних гиперссылок. Гиперссылки к графикам позволят быстро перейти к нужной сводной таблице на базе которых они построены. В наличии подробная инструкция для работы с приложением .

Всего в приложении более 65 различных графиков, более 75 сводных таблиц и все четко структурированы.

Приложение настроено так, что Вы легко сможете распечатать все листы (нет необходимости специально форматировать их), чтобы делать для себя специальные папки куда вы можете подшивать Ваши расчеты и т.д. и т.п. Все страницы пронумерованы.

Также Вы сможете, при желании, преобразовать его в удобный, читаемый PDF формат (при наличии специальной программы для создания PDF файлов).

Для наглядности я выложил итоговый файл с данными, преобразованный в PDF формат, на общем диске. Вы можете пройти по ссылке и посмотреть либо скачать:

https://drive.google.com/file/d/0B72k325lHJSJQmFaNFpGNmNYZnc/edit?usp=sharing

Все формулы в приложении открыты так, что Вы можете заглянуть в глубь самих расчетов в части использованных в приложении различных показателей.

При желании исходную базу данных приложения о ценовых параметрах, уже включенных в него финансовых инструментов, можно изменить, расширить (как по перечню рассматриваемых бумаг, так и по горизонту их исследования) и конечно же периодически обновлять приложение на текущую дату.

В условиях развитых и стабильно функционирующих фондовых рынков вышеупомянутые классические модели Марковица и Шарпа работают вполне эффективно. При этом в современных условиях применение лишь отдельно взятой модели не является правильным. Модели У. Шарпа и Г. Марковица могут являться хорошим дополнением к другим факторам при составлении оптимального портфеля ценных бумаг.

"Портфельные инвестиции на российском рынке акций по модели У. Шарпа (рыночная модель)" — это отличный инструмент для профессионального подхода к инвестированию на рынке ценных бумаг.

Если Вас заинтересовало приложение, то его можно приобрести либо на сайте:

https://www.facebook.com/abnsecurities.analysis/app_251458316228

либо на http://abnsecurities.blogspot.ru/

Либо в качестве альтернативного варианта для приобретения Вы можете обратиться ко мне письмом на адрес alexeyboyarskiy@gmail.com

Всем удачной торговли!

* Для корректной работы журнала необходима версия Excel 2010 и выше.

0 Комментариев

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту клиентской базы и расширению международной команды....

06.03.2026

💻 Хватит гуглить про недопустимые события

Мы часто говорим о недопустимых событиях. Только в этом канале упоминали их в 42 (!) постах за последние несколько лет. И каждый раз старались объяснить вам, что это такое. Например, как-то...

06.03.2026

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026