13 октября 2013, 22:19

Глобальная ИГРА - Раздел 2 - продолжение.....

РАЗДЕЛ 2 — ДЕНЬГИ

Деньги, он же финансовый сектор и все что от этого или с этим связано..

...

Данный раздел касается финансового сектора. И как Вы знаете все что касается денег — это по сути большое поле для фальши, махинаций, обмана и все прочее. И что самое интересное, что бы что то совершить достаточно провести закон или добиться разрешения и вуаля — делай что хочешь.

...

Скандал с Либор, а так же подтасовкой отчетности Вы уже слышали. Все участники ТОП 10 маркет мейкеров валютного рынка попросту занималась аферизмом на финансовом рынке, не трудно догадаться в чью пользу. Наша задача выяснить, что происходит сейчас в этой области, куда идут деньги и что за них покупают (если так вообще можно выразиться). Глобализация — это плотное взаимодействие участников рынка, интегрирование во все слои общества и сферы деятельности. Но есть НО! Взаимодействуют друг с другом только те кто равный по силе и возможностям, и действуют они против остальных. И не важно кто в какой стране, это уже не имеет никакого отношение. Страны вторичны, первичен капитал, транскорпорации, которые имеют возможность влиять на законодательный орган, или системообразующий орган, уже не говорю про налоговую систему как механизм давления на всех остальных с целью получения собственной выгоды. Сюда входит и население в целом, и все остальные участники рынка, которые не могут влиять на процессы. И один из таких моментов является Оффшорные зоны в том числе.

...

Посмотрим немного статистики. Всем знакома такая фраза как валютные войны. Но мало кто понимает глубинную составляющую всего этого. Мало кто вообще обращает внимание на такие моменты как кредиты, долг, экспорт, импорт, запасы, активы и прочее. Да в целом ввиду имеют но — сути никакой. Деньги придумали не сегодня, и в мире пока нету деньгам никакой альтернативы, ибо сама система в мире построена на деньгах, как мериле всего. И не важно гений ты или нет, главное иметь доступ к ресурсам. И если у тебя нету доступа к ресурсам (полезные ископаемые, людской ресурс, денежный ресурс или просто их печатание, механизма мультипликации, административный ресурс) то даже если ты миллиардер, ты с легкостью можешь все потерять в пользу тех, кто имеет этот ресурс. Как пример Бразильский миллиардер Эйке Басиста, который потерял свои 34 миллиарда долларов, и все почему, вдруг решил провести IPO компаний и выйти с ними на Рынок. И все это произошло в 2013. Вроде бы ничего существенного, а нет, так могут рассуждать только дилетанты. Разные компании проходят IPO, у кого то удачно, у кого то не очень, а у кого то вообще странно, как с акциями Facebook, когда они вдруг резко упали в цене. Только вот в чем странность, Facebook как бы Американская компания и судя по всему интересы были чьи то затронуты, так NYSE сразу провела расследование и в итоге оказалось — технический сбой. Чего не скажешь про Бразильского миллиардера. Это все просто ремарки… Но в ни есть смысл… И называется он — ДЕНЬГИ!

...

Часть 1 — Статистика денежных потоков...

...

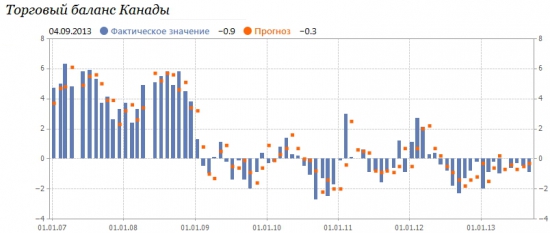

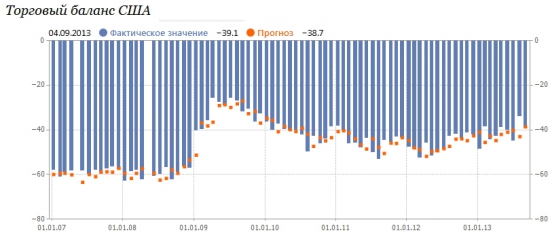

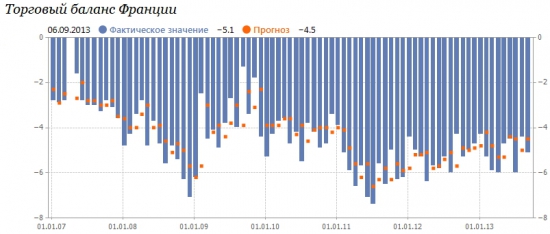

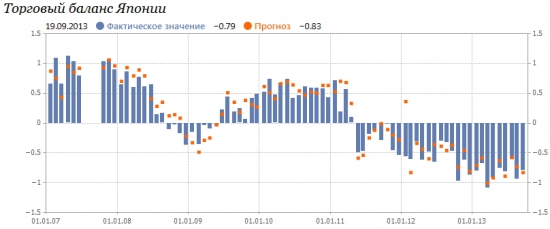

Торговый балансы

Предварительный Итог:

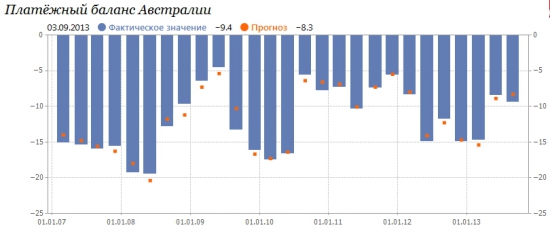

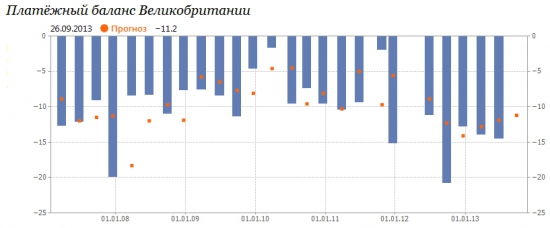

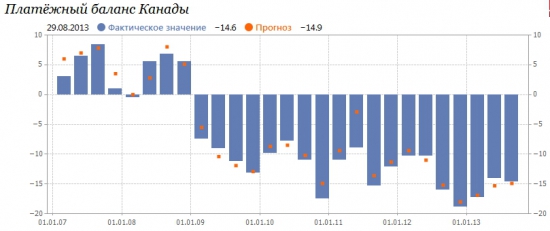

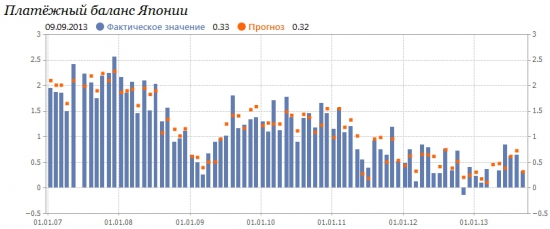

1. Сразу обратите внимание на Японию. Платежный Баланс пока еще выше Нуля, но стабильно идет на убыль. А вот Торговый Баланс уже давно перешел в отрицательную зону. Япония уже больше года стабильно и уверенно наращивает импортную составляющую. Но вот не стыковка — Платежный Баланс Выше Нуля и упорно не желает быть там где ему место. Что возможно указывает на то, что в формировании Платежного Баланса имеются другие статьи, которые накачивают экономику деньгами.

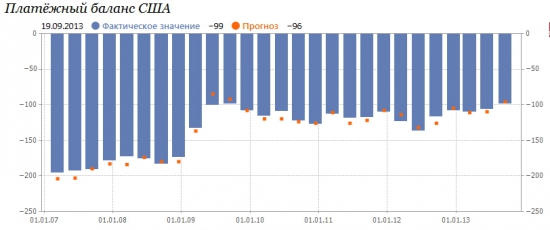

2. США — тут пока все как и прежде. Все в минусе. НО! Наметилась тенденция пассивного снижения отрицательной составляющей. Т.е. страна по сути ориентированная на импорт (для справки, производственные предприятия США в конце 20 и начале 21 веков, для сокращения издержек, переносили в Азию, что в итоге становится импортом, хоть и формально продукция произведена на предприятиях с американским капиталом), постепенно начинает менять свои привычки. Толи идет замещение импорта, толи еще что то. За счет чего Торговый Баланс постепенно меняет ориентиры — вспоминайте новое веяние научной мысли энерго компаний — сланцевая революция, та же нефть, кукуруза… И все таки что еще есть, что вывозится из США — ОРУЖИЕ....!!! И чем его больше, тем выше экспорт, тем лучше показатели Торгового Баланса — вопрос а кому столько надо оружия!!!!

Платежный Баланс — безусловно так же стараются исправить.

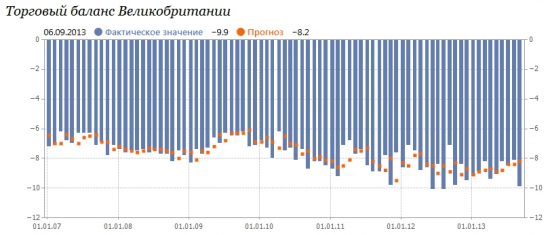

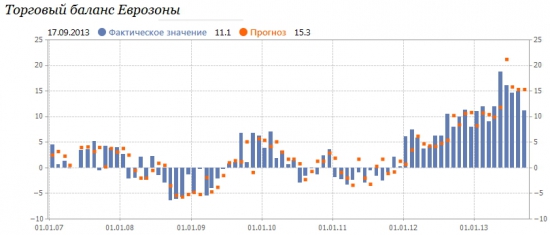

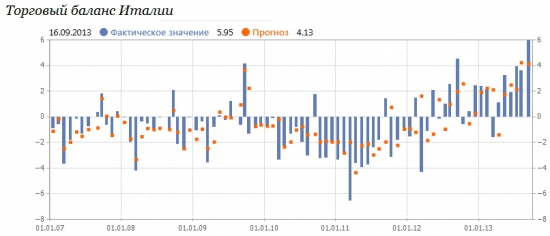

3. С Европой все не однозначно… Такое ощущение, что все что производит Германия, потребляет Франция. В целом (спасибо Германии) в Европе ситуация лучше. Но! Есть видимое ухудшение, пассивное понижение показателей. Германия рано или поздно не сможет вытянуть весь Евро союз. Франция по сути просто крупный балласт, и что бы держать вторую экономику Евросоюза, туда необходимо закачивать деньги. Франция живет в ДОЛГ, очень много мигрантов живущих на пособие и ничего не делающих… Что касается Италии, там ситуация лучше, ибо много китайских анклавов которые шьют дешевую одежду и обувь для всей Европы.

Остается вопрос: Во всех трех случая нужны — ДЕНЬГИ! Если они не берут у друг друга, как раньше, то где!

...

Часть 2 — МВФ...

...

Думаю мало кто представляет себе фактическую деятельность такой «компании» как МВФ… Давайте рассмотрим деятельность данной структуры за последние годы в цифрах.

Для начала немного истории.

Группа десяти (The Group of Ten, сокр. G10) − десять (изначально) государств, подписавших в 1962 году в Париже Генеральное соглашение о займах.

Государства члены G10

Бельгия

Канада

Франция

Германия

Италия

Япония

Нидерланды

Швеция

Швейцария

Великобритания

США

_____________________ Т.е. как видите вся компания мультивалютной корзины.

Принятое в 1962 году Генеральное соглашение о займах предполагает возможность МВФ пополнять свои средства путем займов у правительств государств-членов Группы для осуществления своей деятельности, т.е. для кредитования других государств-членов Фонда. Т.е. речь идет о помощи самой МВФ…

При этом само МВФ это: — специализированное учреждение ООН, со штаб-квартирой в Вашингтоне, США. Основной денежной единицей является CDR…

____________________

1. SDR является безналичной платежной единицей. Идеально подходит для межбанковского платежного баланса, так как учитывает реальный курс национальных. Нет привязки ни к золоту, ни к нефти, ни к другим сырьевым и энергетическим величинам, а только соотношение межбанковских валютных показателей устанавливает стоимость международного резерва.

2. С введением SDR как универсального платежного межбанковского средства, МВФ сосредотачивает в своих руках всю полноту мировой власти, не зависящую от соотношения и положения национальных экономик, находящихся в зависимости от своих Центральных банков, которые давно не являются национальными, а принадлежат группе частных акционеров.

3. Эмиссию наличных денег определяет не национальный ЦБ, а МВФ через свою подконтрольную организацию – ВТО, которая является наднациональной структурой, определяющей соотношение торговых балансов национальных экономик и в соответствии с этим дающая рекомендации МВФ по эмиссии национальных валют. Никаких валютных войн путем девальвации собственных валют или попыток их укреплений, но только реальное отражение положения дел в экономике.

4. Быструю замену одних элит другими, так как в своем современном положении национальных экономик, правящие элиты будут стоять до конца, до обрушения страны и создания революционных ситуаций. Здесь МВФ очень нужна теория управляемого хаоса, которая помогает сместить одни элиты и поставить другие, подконтрольные МВФ на первых порах, до того времени, когда управление странами окончательно не перейдет к банкирам, представляющим собой сеть, управляемую из одного центра.

Термин Доларизация экономики Вам хорошо известна… По этой ссылке — ЗДЕСЬ

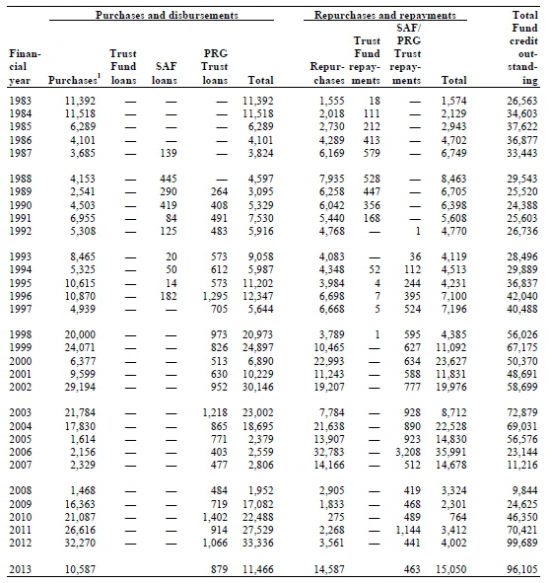

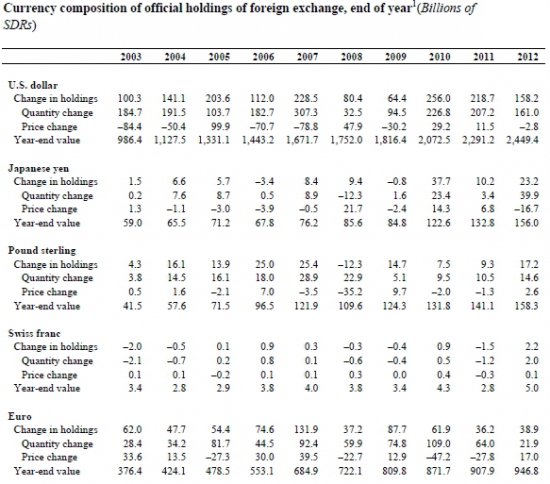

есть годовой отчет МВФ… Там вы сможете на последних страницах найти интересные моменты что связано с распределением кредитов среди стран. Это страницы консолидированной финансовой отчетности. Остановлюсь на отдельных моментах.

________________

...

...

_______________

Предварительный Итог:

1. Мы видим четкое увеличение резервов МВФ в валютах стран учредителей.

2. Видим увеличение выданных кредитов.

3. И что самое интересное поищите (если захотите конечно) что требует МВФ в замен..

Уверяю Вас — ТО ЧТО ПРАВИТЕЛЬСТВО РОССИИ В 1998 ГОДУ ОБЪЯВИЛО ТЕХНИЧЕСКИЙ ДЕФОТ — ПРАВИЛЬНО....

...

Часть 3 — А ТЕПЕРЬ ЧТО ЕСТЬ НА САМОМ ДЕЛЕ...

...

Прошел тот странный период когда все сидели и гадали будет сокращение Количественного смягчения или нет… Нас ожидает новая серия КИДАЛОВО со стороны оплота рыночных отношений и супер демократии. Мы становимся свидетелями ежегодного сериала, новый сезон, «А не повысить ли нам Потолок Долга»… Для обывателя вся шумиха вокруг ГосДолга США может показаться очередной страшилкой, и что самое интересное это та самая почва для республиканцев и демократов. показать какие они классные борцы за своего избирателя. Но мы же с Вами знаем — ЧТО ВСЕЭТО ТУПОЕ ПЕРЕТЯГИВАНИЕ ОДЕЯЛА НА СЕБЯ — ПОД НАЗВАНИЕМ — Государственное финансирование, и все что с этим связано (различные транши, поддержки «демократических» режимов, и просто обогащение за счет бюджета)… Банальный Дерибан. Под маской солидных Институтов и дядек с должностями, никто не хочет оказаться кинутым, что бы другие жировали. Либо всем либо ничего… И так как все подвязаны под законы которые сами написали, то просто играют игру для избирателя и всего мира.

Даже если правительство будет выполнять свои обязательства, опасения по поводу дефолта может привести инвесторов сбрасывать казначейские облигации и отправить ставки по ним в рост. Финансовые рынки утонут. В конце концов, экономика почти наверняка скатиться в другой финансовый кризис и рецессию.

1). Лимит заимствований это крышка от того, какое кол-во долга правительство может накапливать и платить по счетам. Правительство заимствует в течении длительного периода, потому что свои расходы давно превысили свой доход. Первый предел заимствований был принят в 1917 году. С 1962 года Конгресс повысил лимит заимствований 77 раз. В настоящее время потолок составляет $ 16700000000000.

2) Если потолок не повысят Правительство сможет платить по счетам в течение нескольких дней. Но где-то между 22 октября и 31 октября, денежные средства в кассе и налоговых поступлений будет недостаточно, в соответствии с Бюджетным управлением Конгресса. Дата не точная, потому что невозможно предугадать, сколько именно доходов правительство получит и когда.

3) Если потолок не поднимут, то первая выплата процентов после указанного срока в четверг составит $6 000 000 000 платежа 31 октября. Согласитесь 6 Триллионов — это как то уж через чур...

4) Правительство будет продолжать выплачивать проценты и основную сумму по своим долгам даже в том случае, если лимит долга не поднимется, оставляя нетронутыми кредитоспособность.

5) Без увеличения лимита заимствования, правительство не сможет платить другие обязательства в срок, например, пособия по социальному обеспечению, счета от правительственных подрядчиков и страховых возмещений. Эти выплаты прописаны в законе, и их неуплаты по сути будет эквивалентно дефолту.

Казначейство делает примерно 100 миллионов платежей в месяц. Почти все автоматизировано. Компьютер Казначейства системы не обучен выбирать отдельные платежи из всего потока. Что приведет к коллапсу платежей по факту.

6) Каждую неделю, правительство выпускает новый краткосрочный долг и использует полученные средства для погашения старых долгов. Но вполне возможно, что инвесторы не захотят покупать новые долги.

Какие последствия?

— Многие предвидят кошмар. Правительство Больше не в состоянии заимствовать. Правительство могло бы расходовать только от своих налоговых поступлений. Это заставило бы немедленно сокращать государственные расходы на 35 процентов.

— Кроме того, фондовые рынки упадут. Домохозяйства будут сокращать потребление. Потребительское доверие может упасть. Более высокие ставки по государственному долгу поднимут прочие затраты по займам, в том числе ставки по ипотечным кредитам.

— Последствия будут ощущаться по всему миру. Банки в США и за рубежом использовали казначейские облигации в качестве залога, когда они заимствуют друг от друга. Если казначейские облигации больше не рассматриваются как безрисковые, то последует новый финансовый кризис.

— Подешевеет все. Доллар обесценится по отношению к основным валютам.

При этом:

МВФ продолжает выдавать кредиты и наращивать свои резервы в основных валютах. Череда Арабских революций и прочих цветных до этого, все является следствием финансовой экспансии доллара. Целью которой является спасение экономики США путем предоставления разрушенным странам от войн и революций, новых кредитов. Такие странны беря в долг часть средств направляют на содержание госучреждений а остальное направляют в резервы. Покупают Долговые бумаги США, по которым в ближайшее время может наступить коллапс.

Так было последние 20 лет, и особенно последние 8 лет. Обедневшие страны, от произвола и разгула принудительной демократии, или навязывания стандартов экономики (пример Евросоюз) для стран восточного Блока (Восточное партнерство) вынуждены брать взаймы. Одни что бы выжить, другие что бы соответствовать стандартам, третьи как Кипр (после КИДАЛОВО в БАНКА, с указки МВФ) что бы прикрыть офшоры. Т.е. им выдают СДРки, а они покупают на них баксы и потом казначейские облигации.

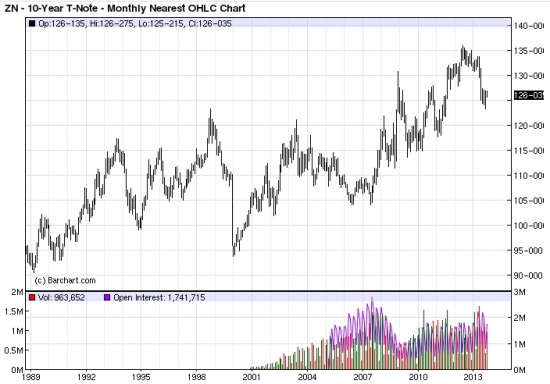

А теперь посмотрите на этот График:

...

..

С 2009 по 2012 года. когда МВФ практически удвоил выдачу кредитов, цены на облигации росли. Куда уж дальше… Деньги Америке давали и давали. Что делали они? Правильно. они их обратно в кредиты по программе Количественное смягчение и прочее.

НАДУВАЮТ ПУЗЫРЬ за счет третьих стран, у которых финансовое состояние плачевное. которые не смогут без внешних вливаний жить.

ИТОГ:

1. США — выгодно иметь дешевый доллар.

это снижение стоимости Облигаций и Фондового рынка.

Что подтолкнет к новым закупкам долговых обязательств, ибо они подешевеют.

2. ЕВРОПЕ выгодно иметь дешевый доллар.

это гарантированно повышение процентных ставок в США и сохранение низких ставок в Европе. Что повысит превликательность Евро, как резервной валюты, и низких ставок в Европе, что в свою очередь переориентирует любителей дешевых кредитов на Европу.

3. ЯПОНИИ выгодно иметь дешевый доллар.

это даст возможность выровнять свой платежный баланс за счет экспорта в США. Высокий курс относительно Евро и низкий относительно Доллара.

4. И безусловно выгодно МВФ...

5. В завершении произойдет ДЕНОМИНАЦИЯ. Те кто не знает что это такое посмотрите в википедии…

США очень выгодно объявить Технический дефолт. Это сразу решает много насущных проблем в перспективе. Да безусловно на текущий момент этого может и не произойти — Но все к этому идет и рано или поздно это случиться. Ориентировочно это произойдет в 2015 году. Сейчас могут сделать такую себе репетицию. Она безусловно может многим дорого обойтись, многие потеряют свои деньги и вся жизни пойдет на смарку. Но где Деньги там и обман и теперь это в масштабах планеты в целом. Так было всегда и так будет до тех пор пока есть ДЕНЬГИ как мерило всего…

С Уважением к Вам!

_________________

Продолжение следует.............

_________________

3 Комментария

novalex13 октября 2013, 22:29Насчёт репетиции тех.дефолта очень даже согласен — могут и порепетировать.+1

novalex13 октября 2013, 22:29Насчёт репетиции тех.дефолта очень даже согласен — могут и порепетировать.+1 Веласкес13 октября 2013, 23:59слишком много спорных моментов, например еврозоне больше выгодно иметь дешевый евро и то что сша в принципе НЕвыгоден дефолт.0

Веласкес13 октября 2013, 23:59слишком много спорных моментов, например еврозоне больше выгодно иметь дешевый евро и то что сша в принципе НЕвыгоден дефолт.0

Читайте на SMART-LAB:

Вы думаете, сейчас хорошее время возвращаться к валюте?

Разделяете ли вы мои рублевые опасения (они здесь: smart-lab.ru/company/ivolga_capital/blog/1275569.php )?

Телеграм: @AndreyHohrin

Не является инвестиционной рекомендацией....

07:12

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой вызывает изменения и в других классах активов. В...

10.03.2026