31 августа 2013, 15:27

Пять вещей, которые могут поколебать рынки , начиная с сентября

Главный инвестиционный стратег America Merrill Lynch, Майкл Хартнетт, похоже плохо спит, думая о всех вещах, которые могли бы нарушить движение на рынке в этом году. Вероятно, он не одинок, учитывая новую головную боль из Сирии и на Ближнем Востоке, плюс дополнительная наша боль из головы — ФРС. А тут еще эта штука, сентябрь — традиционно самый слабый месяц в году для рисковых активов .

Хартнетт в опубликованной в четверг статье «Получить Crash» расшифровывает слово CRASH:

C — конфликт:

Военные действия. Следите за Сирией и последующей ценой на нефть Уровень $125/barre достигался в 2008, 2011 и 2012 после чего следовала коррекция в акциях. Например, ливийский кризис 2011 года вызвал 40% скачок в сырую нефть марки Brent, и акции снизились на 15%. Во время Ирака-Кувейтского кризиса 1990 года, Brent выдавал шипи по 154 %, а акции падали на 15,4%.

R — банковские ставки:

В последние годы происходило снижение ставок и увеличение ликвидности «Одной из худших вещей для рынков сейчас было бы поменять ставки, думая что пик ликвидности пройден. Но таким образом исключается главный драйвер для рынков. Вызывает беспокойство и то, что все это может произойти на фоне еще слабых акций банков. Головотяпство главы ФРС может подтолкнуть вверх волатильности, что сорвет многие „тонкие настройки“.

А — Азия :

Азия давит на умы многих инвесторов в последнее время, а не только Хартнетта. „Как и в азиатский кризис 1990-х годов, дефицит текущих операций оказываются ахиллесовой пятой для Азии и развивающихся рынков“, отмечает он. Кризис в Индии будет первой ласточкой и если эта зараза переползет в Китай, это действительно время для серьезного беспокойства.

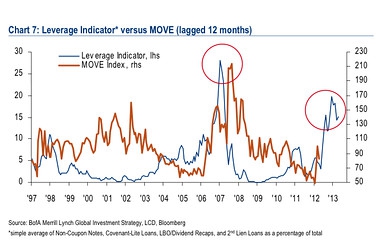

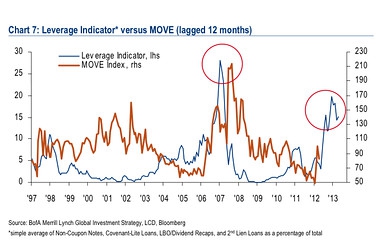

S — спекуляции :

Уровень левередж набирает быстро обороты, начиная с 2012 года.

H — дома:

Заявки по ипотекам на покупку дома падают уже в течение нескольких недель на фоне роста ставок. „Чтобы быть действительно уверенным, что мы переходим к устойчивым темпам роста, мы должны видеть сочетание повышенных ставок и более высокие темпы роста заимствования. В последние пару недель мы видели противоположную ситуацию на рынке жилья“, говорит Хартнетт.

Тем не менее, прежде чем вы прочитав все, ввергнетесь в панику и пессимизм, он говорит, что есть еще несколько важных вещей, которые совсем не похожи на предкризисные ситуациии 1987 года, а также 1998 и 1990 годов.

школа частного инвестора http://www.investorself.com/

Хартнетт в опубликованной в четверг статье «Получить Crash» расшифровывает слово CRASH:

C — конфликт:

Военные действия. Следите за Сирией и последующей ценой на нефть Уровень $125/barre достигался в 2008, 2011 и 2012 после чего следовала коррекция в акциях. Например, ливийский кризис 2011 года вызвал 40% скачок в сырую нефть марки Brent, и акции снизились на 15%. Во время Ирака-Кувейтского кризиса 1990 года, Brent выдавал шипи по 154 %, а акции падали на 15,4%.

R — банковские ставки:

В последние годы происходило снижение ставок и увеличение ликвидности «Одной из худших вещей для рынков сейчас было бы поменять ставки, думая что пик ликвидности пройден. Но таким образом исключается главный драйвер для рынков. Вызывает беспокойство и то, что все это может произойти на фоне еще слабых акций банков. Головотяпство главы ФРС может подтолкнуть вверх волатильности, что сорвет многие „тонкие настройки“.

А — Азия :

Азия давит на умы многих инвесторов в последнее время, а не только Хартнетта. „Как и в азиатский кризис 1990-х годов, дефицит текущих операций оказываются ахиллесовой пятой для Азии и развивающихся рынков“, отмечает он. Кризис в Индии будет первой ласточкой и если эта зараза переползет в Китай, это действительно время для серьезного беспокойства.

S — спекуляции :

Уровень левередж набирает быстро обороты, начиная с 2012 года.

H — дома:

Заявки по ипотекам на покупку дома падают уже в течение нескольких недель на фоне роста ставок. „Чтобы быть действительно уверенным, что мы переходим к устойчивым темпам роста, мы должны видеть сочетание повышенных ставок и более высокие темпы роста заимствования. В последние пару недель мы видели противоположную ситуацию на рынке жилья“, говорит Хартнетт.

Тем не менее, прежде чем вы прочитав все, ввергнетесь в панику и пессимизм, он говорит, что есть еще несколько важных вещей, которые совсем не похожи на предкризисные ситуациии 1987 года, а также 1998 и 1990 годов.

школа частного инвестора http://www.investorself.com/

0 Комментариев

Читайте на SMART-LAB:

EUR/USD: коррекция перед очередным витком роста?

Европейская валюта отходит от недавно достигнутых максимумов. Цена корректируется и уже коснулась горизонтального уровня 1.1920. При пробое указанной отметки котировки могут «нырнуть» еще глубже,...

18:47

Консолидация рынка МФО: драйвер роста для Займера

Число МФО неуклонно снижается на протяжении последних лет. С 2014 года, когда на рынке существовало 4200 компаний, их число сократилось в 5 раз. 📌 За минувший год, по данным Банка России, из...

14:10