26 августа 2013, 10:30

Где начало того конца, которым оканчивается начало или волатильность - источник прибылей или убытков?

(ответ начинающему трейдеру)

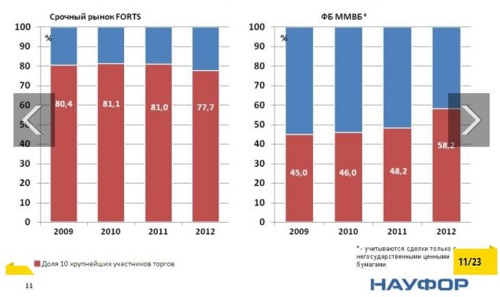

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

Мы Ваш путь уже прошли и сделали для себя два важных вывода.

1. Рынок предсказать нельзя, а для того чтобы зарабатывать деньги этого и не нужно (Брюс Бэбкок)

2. Единственное, что не только не подвластно манипуляциям со стороны «золотой» десятки и более того, это им и выгодно – это волатильность, универсальное свойство как отдельной ценной бумаги, так и всего рынка в целом.

Мы предлагаем Вам совместно с нами поразмышлять о роли волатильности в биржевой торговле и ее роли в построении Вашей торговой стратегии. Как видно из названия, которое мы вынесли в заголовок публикации, все не так просто.

Волатильность – одно из ключевых понятий фондового рынка и важнейший финансовый показатель в риск-менеджменте. Так в портфельной теории Марковица утверждается, что при одинаковой доходности акций стоит выбирать актив с меньшей волатильностью. ЗАО АКБ «Национальный клиринговый центр» российского фондового рынка также использует это понятие как ключевое для расчета рисков рынка ценных бумаг (см. Методика определения риск-параметров рынка ценных бумаг ЗАО «ФБ ММВБ»).

Таким образом, волатильность в подавляющем большинстве своем ассоциируются у инвесторов с возможностью убытков, а не дохода. Поэтому и торгуют волатильность крайне редко.

В российском сегменте интернета поиск по ключевым словам «торговля волатильностью» в 99% случаев воспроизводит торговлю волатильностью опционов. А у одной уважаемой компании, находящейся на первой странице поисковой системы Google, в разделе Обучение категорически утверждается: «Торговать волатильностью возможно только в случае использования опционов».

Попытки применитьторговлю волатильностью к акциям или фьючерсам крайне редки, а если они и есть, то суть их можно выразить названием одной из статей на эту тему: «Волатильность» может приносить доход! Но не спекулянтам! Тогда не понятно, причем здесь фондовый рынок – там сплошь спекулянты!

Правда есть одно исключение — это словосочетание «Торгуем волатильность базиса арбитража». Но и здесь только один автор RobotCraft .

Вы, наверное, заметил, что имя автора совпадает с название блога, в котором публикуется Вам ответ.

Да, это мы. И в противовес большинству, в том числе и Авторитетам (не будем уточнять каким) утверждаем, что волатильность может быть источником прибыли, а не только мерой убытков.

Здесь мы не открываем ничего нового. Проводим простейший мысленный эксперимент. Волатильности на рынке нет. Графики ценных бумаг – горизонтальные линии… И кто на таком рынке заработает? Поэтому, если на рынке нет волатильности, значит на нём нет и доходов.

Но фондовый рынок – антагонистическая система. Доходы одних формируются за счет убытков других. Поэтому и волатильность это мера, как дохода, так и убытка. Весь вопрос в том, на какой стороне этого противоречия находитесь Вы.

С нашей точки зрения, так как в биржевом сообществе волатильность это мера риска, а не дохода, то это означает, что большинство так и не научилось из волатильности извлекать доход. Отсюда и стремление торговать ценными бумагами как можно с меньшей волатильностью. А вот «золотая» десятка на этом как раз и преумножает свои капиталы. Для них волатильность – «манна небесная».

Для нас волатильность тоже источник прибылей и добиваемся мы этого специфическим управление капиталом.

Капиталом, конечно, управляют все, но вопрос в том, какое место это управление занимает в стратегии работы на фондовом рынке!

В подавляющем большинстве случаев управление капитала рассматривается не как источник дохода, а инструмент снижения убытков. Так у той же уважаемой компании, цитату с сайта которого мы приводили вначале, есть принципы управления капиталом:

Первый из них – диверсификация. Да, это инструмент снижения рисков, но не роста доходности!

Другие их принципы тоже о контроле убытков.

Всем известен классический инструмент управления капиталом Оптимальнное F. Но если внимательно присмотреться, то и здесь в основе расчета убытки (HPR=1+f*(-сделка/наибольший проигрыш)).

С нашей точки зрения, сделать волатильность источником заработка не удается потому, что в большинстве случаев управление капиталом следует после стратегии, это дополнение к ней. А надо поступать наоборот. Надо управлять капиталом не через определение объема сделок исходя из статистики портфеля, а получать определенной статистику портфеля путем управления капиталом. Это управление должно составлять суть самой стратегии. Управление капиталом предпосылка доходности, а не ее следствие.

Добиться этого сложно, но можно. Главное здесь, отказаться от взаимосвязи управления капиталом и прогноза на будущее движение цены. А большинство поступает именно так. Вначале оценивают риски, а затем управляют капиталом.

Мы не прогнозируем рынок, даже не интересуемся новостями фондового рынка, мы строим управление капиталом исходя из следующих принципов:

• Рынок предсказать нельзя, следовательно, объемы инвестирования не могут определяться ни на основании истории сделок, ни на основании данных каких-либо анализов.

• В краткосрочной, среднесрочной и долгосрочной перспективе любые направления движения цены равновероятны (выше, ниже, боковик), следовательно, ошибка входа более вероятна, чем попадание в тенденцию.

• Так число ошибок больше числа попаданий в тенденцию, на каждом шаге объем открываемой позиции должен быть минимален.

• Убыточные позиции не должны закрываться. Ошибка входа, закрываемая стопом, порождает невосполнимые убытки.

• Инвестируемый капитал распределяется по диапазону, в пределах которого наиболее вероятно будет цена бумаги. Распределение должно быть равномерным,

• Выбор ширины торгового диапазона определяется волатильностью ценной бумаги и уровнем риска, который на себя принимает трейдер.

• Распределение капитала осуществляется дискретно, с шагом цены определяемым исторической волатильностью ценной бумаги.

• Каждая порция капитала существует независимо, имеет свою цену входа и выхода.

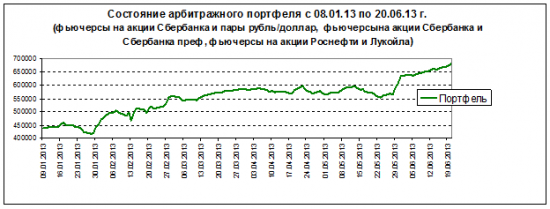

Не вдаваясь в детализацию (это вы можете посмотреть, пройдя по этой ссылке), приведем лишь состояние арбитражного портфеля торгующего волатильностью базиса арбитража (см. рис. ниже)

Доходности посчитайте сами по данным графика

Мы не случайно привели Вам пример торговли волатильностью базиса арбитража. Арбитраж обладает более низкими рисками, по сравнению с торговлей отдельными ценными бумагами. Плата за это — падение доходности. Наши принципы управления капиталом делают арбитраж доступным для всех. Они сочетают в себе характерные для арбитража низкие риски и высокую для данного класса инструментов доходность. Мы спекулянты и торгуем волатильность базиса арбитража.

И в заключение. Мы не преследуем цели заставить Вас воспользоваться нашими разработками, (поэтому и не делимся подробностями). Просто хотели сориентировать Вас, куда Вам идти.

Первое – не идите за большинством.

Второе – отбросьте иллюзию о крупном выигрыше.

Третье – помните, биржевая информация отражает не состояние рынка, а интересы игроков

Четвертое – для начинающих наиболее комфортны арбитражные стратегии. Изучите эти стратегии более подробно. После этого можно будет понять как торговать волатильностью базиса арбитража. Если будут вопросы — обращайтесь. Готовы помочь.

25 августа, очевидно достаточно молодой человек (ник TheRolingStones) и творческая личность, опубликовал свои впечатления от работы на фондовом рынке. Получил массу рекомендаций, начиная с того как сберечь свои духовные и физические силы и до рекомендаций как строить торговую стратегию. Этими советами можно конечно воспользоваться. Но мы, пережившие два кризиса 1998 и 2008 годов, банкротство брокеров и эмитентов хотели бы обратить внимание начинающего трейдера на нижеследующую диаграмму

10 крупнейших участников рынка на рынке производных ценных бумаг делают 80% всего оборота, а на ММВБ около 60%. На рынке Forex не работаем, поэтому однозначно утверждать не будем, но скорее всего все там аналогично.

Теперь перед простым трейдером, пусть даже самым умным, встает вопрос: А как получить свою часть прибыли? Понятно, что эти 10 участников чаще будут в прибылях, а как другие? – большинство, естественно, в убытках. И обучение здесь не помощник. У этих 10 есть все, и средства массовой информации и учителя, которые будут учить вас и понятно с какой целью.

Мы Ваш путь уже прошли и сделали для себя два важных вывода.

1. Рынок предсказать нельзя, а для того чтобы зарабатывать деньги этого и не нужно (Брюс Бэбкок)

2. Единственное, что не только не подвластно манипуляциям со стороны «золотой» десятки и более того, это им и выгодно – это волатильность, универсальное свойство как отдельной ценной бумаги, так и всего рынка в целом.

Мы предлагаем Вам совместно с нами поразмышлять о роли волатильности в биржевой торговле и ее роли в построении Вашей торговой стратегии. Как видно из названия, которое мы вынесли в заголовок публикации, все не так просто.

Волатильность – одно из ключевых понятий фондового рынка и важнейший финансовый показатель в риск-менеджменте. Так в портфельной теории Марковица утверждается, что при одинаковой доходности акций стоит выбирать актив с меньшей волатильностью. ЗАО АКБ «Национальный клиринговый центр» российского фондового рынка также использует это понятие как ключевое для расчета рисков рынка ценных бумаг (см. Методика определения риск-параметров рынка ценных бумаг ЗАО «ФБ ММВБ»).

Таким образом, волатильность в подавляющем большинстве своем ассоциируются у инвесторов с возможностью убытков, а не дохода. Поэтому и торгуют волатильность крайне редко.

В российском сегменте интернета поиск по ключевым словам «торговля волатильностью» в 99% случаев воспроизводит торговлю волатильностью опционов. А у одной уважаемой компании, находящейся на первой странице поисковой системы Google, в разделе Обучение категорически утверждается: «Торговать волатильностью возможно только в случае использования опционов».

Попытки применитьторговлю волатильностью к акциям или фьючерсам крайне редки, а если они и есть, то суть их можно выразить названием одной из статей на эту тему: «Волатильность» может приносить доход! Но не спекулянтам! Тогда не понятно, причем здесь фондовый рынок – там сплошь спекулянты!

Правда есть одно исключение — это словосочетание «Торгуем волатильность базиса арбитража». Но и здесь только один автор RobotCraft .

Вы, наверное, заметил, что имя автора совпадает с название блога, в котором публикуется Вам ответ.

Да, это мы. И в противовес большинству, в том числе и Авторитетам (не будем уточнять каким) утверждаем, что волатильность может быть источником прибыли, а не только мерой убытков.

Здесь мы не открываем ничего нового. Проводим простейший мысленный эксперимент. Волатильности на рынке нет. Графики ценных бумаг – горизонтальные линии… И кто на таком рынке заработает? Поэтому, если на рынке нет волатильности, значит на нём нет и доходов.

Но фондовый рынок – антагонистическая система. Доходы одних формируются за счет убытков других. Поэтому и волатильность это мера, как дохода, так и убытка. Весь вопрос в том, на какой стороне этого противоречия находитесь Вы.

С нашей точки зрения, так как в биржевом сообществе волатильность это мера риска, а не дохода, то это означает, что большинство так и не научилось из волатильности извлекать доход. Отсюда и стремление торговать ценными бумагами как можно с меньшей волатильностью. А вот «золотая» десятка на этом как раз и преумножает свои капиталы. Для них волатильность – «манна небесная».

Для нас волатильность тоже источник прибылей и добиваемся мы этого специфическим управление капиталом.

Капиталом, конечно, управляют все, но вопрос в том, какое место это управление занимает в стратегии работы на фондовом рынке!

В подавляющем большинстве случаев управление капитала рассматривается не как источник дохода, а инструмент снижения убытков. Так у той же уважаемой компании, цитату с сайта которого мы приводили вначале, есть принципы управления капиталом:

Первый из них – диверсификация. Да, это инструмент снижения рисков, но не роста доходности!

Другие их принципы тоже о контроле убытков.

Всем известен классический инструмент управления капиталом Оптимальнное F. Но если внимательно присмотреться, то и здесь в основе расчета убытки (HPR=1+f*(-сделка/наибольший проигрыш)).

С нашей точки зрения, сделать волатильность источником заработка не удается потому, что в большинстве случаев управление капиталом следует после стратегии, это дополнение к ней. А надо поступать наоборот. Надо управлять капиталом не через определение объема сделок исходя из статистики портфеля, а получать определенной статистику портфеля путем управления капиталом. Это управление должно составлять суть самой стратегии. Управление капиталом предпосылка доходности, а не ее следствие.

Добиться этого сложно, но можно. Главное здесь, отказаться от взаимосвязи управления капиталом и прогноза на будущее движение цены. А большинство поступает именно так. Вначале оценивают риски, а затем управляют капиталом.

Мы не прогнозируем рынок, даже не интересуемся новостями фондового рынка, мы строим управление капиталом исходя из следующих принципов:

• Рынок предсказать нельзя, следовательно, объемы инвестирования не могут определяться ни на основании истории сделок, ни на основании данных каких-либо анализов.

• В краткосрочной, среднесрочной и долгосрочной перспективе любые направления движения цены равновероятны (выше, ниже, боковик), следовательно, ошибка входа более вероятна, чем попадание в тенденцию.

• Так число ошибок больше числа попаданий в тенденцию, на каждом шаге объем открываемой позиции должен быть минимален.

• Убыточные позиции не должны закрываться. Ошибка входа, закрываемая стопом, порождает невосполнимые убытки.

• Инвестируемый капитал распределяется по диапазону, в пределах которого наиболее вероятно будет цена бумаги. Распределение должно быть равномерным,

• Выбор ширины торгового диапазона определяется волатильностью ценной бумаги и уровнем риска, который на себя принимает трейдер.

• Распределение капитала осуществляется дискретно, с шагом цены определяемым исторической волатильностью ценной бумаги.

• Каждая порция капитала существует независимо, имеет свою цену входа и выхода.

Не вдаваясь в детализацию (это вы можете посмотреть, пройдя по этой ссылке), приведем лишь состояние арбитражного портфеля торгующего волатильностью базиса арбитража (см. рис. ниже)

Доходности посчитайте сами по данным графика

Мы не случайно привели Вам пример торговли волатильностью базиса арбитража. Арбитраж обладает более низкими рисками, по сравнению с торговлей отдельными ценными бумагами. Плата за это — падение доходности. Наши принципы управления капиталом делают арбитраж доступным для всех. Они сочетают в себе характерные для арбитража низкие риски и высокую для данного класса инструментов доходность. Мы спекулянты и торгуем волатильность базиса арбитража.

И в заключение. Мы не преследуем цели заставить Вас воспользоваться нашими разработками, (поэтому и не делимся подробностями). Просто хотели сориентировать Вас, куда Вам идти.

Первое – не идите за большинством.

Второе – отбросьте иллюзию о крупном выигрыше.

Третье – помните, биржевая информация отражает не состояние рынка, а интересы игроков

Четвертое – для начинающих наиболее комфортны арбитражные стратегии. Изучите эти стратегии более подробно. После этого можно будет понять как торговать волатильностью базиса арбитража. Если будут вопросы — обращайтесь. Готовы помочь.

30 Комментариев

Realist26 августа 2013, 11:06Торгую волатильность на форе, в т.ч. через арбитраж. Принципы те же. Полагаю, что это верный и достаточно надежный способ, соответствующий природе рынка и действиям тех кто его контролирует. Другие стратегии считаю игрой в угадайку.0

Realist26 августа 2013, 11:06Торгую волатильность на форе, в т.ч. через арбитраж. Принципы те же. Полагаю, что это верный и достаточно надежный способ, соответствующий природе рынка и действиям тех кто его контролирует. Другие стратегии считаю игрой в угадайку.0 _sg_26 августа 2013, 11:23а что такое «базис арбитража»?0

_sg_26 августа 2013, 11:23а что такое «базис арбитража»?0 DSV26 августа 2013, 12:03ваша стратегия также предполагает первоначальный прогноз движения актива, ничего нового — сначала прогноз, только вы оцениваете не направление движения, а его размах. И правильно гугл выдает — это и есть два способа торговли опционами: 1 — дирекционный (направленный) и 2 — торговля волатильностью, а для опционов волатильность это в первую очередь разница между максимумом и минимумом дня+1

DSV26 августа 2013, 12:03ваша стратегия также предполагает первоначальный прогноз движения актива, ничего нового — сначала прогноз, только вы оцениваете не направление движения, а его размах. И правильно гугл выдает — это и есть два способа торговли опционами: 1 — дирекционный (направленный) и 2 — торговля волатильностью, а для опционов волатильность это в первую очередь разница между максимумом и минимумом дня+1 Mr_Noname26 августа 2013, 13:20+++ Интересно. Буду изучать ваш сайт.0

Mr_Noname26 августа 2013, 13:20+++ Интересно. Буду изучать ваш сайт.0

Читайте на SMART-LAB:

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ЕВРОТРАНС» присвоен статус "Под наблюдением", ПАО «ГК «САМОЛЕТ» снят статус "Под наблюдением")

⚪️ПАО «ЕвроТранс»

Эксперт РА установил статус «под наблюдением» по рейтингу кредитоспособности, что означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании...

09:00

Мосбиржа МСФО 2025 г. - когда прибыль перестанет падать?

Мосбиржа опубликовала финансовые результаты за 2025 год. Чистая прибыль снизилась на -25% после рекордного 2024 года до 59,4 млрд руб. В 4-м квартале снижение составило -13% до 14,1 млрд руб....

06:37

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу залоговых автомобилей. В результате — разрушили...

11:32

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026