16 мая 2013, 14:17

О "новостном" пузыре

Мы часто говорим о пузырях, но иногда мало пытаемся разобраться в деталях. В последнее время то и дело всплывают обсуждения высокодоходного рынка облигаций, при чём частота этих обсуждений и привела меня к этому посту.

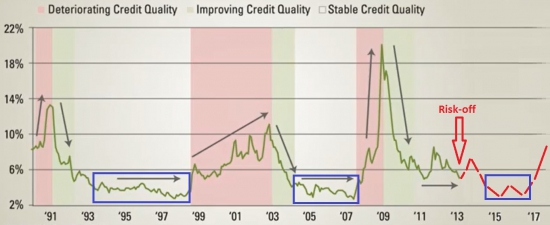

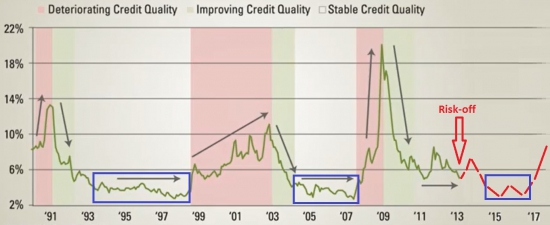

Нужно немного порассуждать и проверить цифры, что несложно сделать. Если предположить, что цены высокодоходных облигаций (HYB) находятся в перекупленном состоянии, то как правило, нужно сравнивать HYB доходности с трижерис. Ниже представлен график BofA Merrill Lynch US High Yield Master II OAS (Option-Adjusted Spread) с разметкой по период, когда и как вел себя спрэд во времени. На данном этапе спрэд составляет 435 б.п., что на 170 б.п. выше минимумов предыдущих периодов перекупленности.

Всё же считаю, что будет ещё отскок в доходностях, который и отразится в той выпуклости, которую обозначил, как Risk-off. Связываю данное событие с коррекцией на фондовом рынке, а так как HYB имеет высокую корреляцию с ним в отличии от рынка облигаций инвестиционного уровня, то имеет место быть данному событию. На вскидку, скорее всего, что уйдут по BofA Merrill Lynch US High Yield Master II к 7%, которые были “историческим полом” для них последние 20 лет.

Вчера наихудшая доходность к погашению (yield-to-worst, YTW) BofA Merrill Lynch US High Yield Master II составляла 5.20%, средняя же за период с 1997 по 2011 составляла 10.09%, а медиана 9.05%. Так нынешняя доходность YTW представляет собой 1.8 стандартного отклонения, где оно равняется 2.67%. Но давайте посмотрим на 5-y трижерис. За тот же период среднее значение 5и летних облигаций составляло 3.94% со стандартным отклонением 1.52%. Нынешняя доходность 5TSY составляет 0.84% или те же 1.8 стандартных отклонений. Выходит, что высокодоходные облигации и гос. облигации находятся приблизительно в равных условиях, хотя ещё в сентябре месяце прошлого года стандартное отклонение 5TSY составляло 2.2. И всё же данные цифры не отвечают на вопрос: что будет дальше?

А чтоб двигаться дальше, нужно вспомнить немного монетарной истории и поведение доходностей. Исторически так сложилось, что спрэд BofA Merrill Lynch US High Yield Master II OAS продолжал снижаться в среднем 9 месяцев после ужесточения денежно-кредитной политики.

25 июня 2003 года прошло последние снижение ставки советом директоров ФРС на 25 б.п. до 1%. Доходность 5TSY на конец этого дня составляла 2.32%, а BAMLH OAS составлял 6.03%. Ровно через год ставку подняли на такую же величину, и в этот период доходность 5TSY составляла 3.81%, а BAMLH OAS составлял 4.1%. Несмотря на то, что доходности по 5TSY продолжали свой рост, спрэд BAMLH OAS устремлялся вниз и достиг своих минимумов только в начале марте 2005 года. 9 марта доходность 5TSY составила 4.16%, а BAMLH OAS составил тогда рекордно низкую величину 271 б.п. Нетрудно посчитать, исходя из предположения, что история повторится 4-ый раз, то YTW BofA Merrill Lynch US High Yield Master II составит приблизительно 4-4 ¼% — это поистине будет исторически низкой доходностью для данного типа бумаг.

P.S. Думаю, что всем понятно, что если доходности будут на таких низах по HYB, то где будет фондовый рынок в конце периода.

Продолжение следует

Нужно немного порассуждать и проверить цифры, что несложно сделать. Если предположить, что цены высокодоходных облигаций (HYB) находятся в перекупленном состоянии, то как правило, нужно сравнивать HYB доходности с трижерис. Ниже представлен график BofA Merrill Lynch US High Yield Master II OAS (Option-Adjusted Spread) с разметкой по период, когда и как вел себя спрэд во времени. На данном этапе спрэд составляет 435 б.п., что на 170 б.п. выше минимумов предыдущих периодов перекупленности.

Всё же считаю, что будет ещё отскок в доходностях, который и отразится в той выпуклости, которую обозначил, как Risk-off. Связываю данное событие с коррекцией на фондовом рынке, а так как HYB имеет высокую корреляцию с ним в отличии от рынка облигаций инвестиционного уровня, то имеет место быть данному событию. На вскидку, скорее всего, что уйдут по BofA Merrill Lynch US High Yield Master II к 7%, которые были “историческим полом” для них последние 20 лет.

Вчера наихудшая доходность к погашению (yield-to-worst, YTW) BofA Merrill Lynch US High Yield Master II составляла 5.20%, средняя же за период с 1997 по 2011 составляла 10.09%, а медиана 9.05%. Так нынешняя доходность YTW представляет собой 1.8 стандартного отклонения, где оно равняется 2.67%. Но давайте посмотрим на 5-y трижерис. За тот же период среднее значение 5и летних облигаций составляло 3.94% со стандартным отклонением 1.52%. Нынешняя доходность 5TSY составляет 0.84% или те же 1.8 стандартных отклонений. Выходит, что высокодоходные облигации и гос. облигации находятся приблизительно в равных условиях, хотя ещё в сентябре месяце прошлого года стандартное отклонение 5TSY составляло 2.2. И всё же данные цифры не отвечают на вопрос: что будет дальше?

А чтоб двигаться дальше, нужно вспомнить немного монетарной истории и поведение доходностей. Исторически так сложилось, что спрэд BofA Merrill Lynch US High Yield Master II OAS продолжал снижаться в среднем 9 месяцев после ужесточения денежно-кредитной политики.

25 июня 2003 года прошло последние снижение ставки советом директоров ФРС на 25 б.п. до 1%. Доходность 5TSY на конец этого дня составляла 2.32%, а BAMLH OAS составлял 6.03%. Ровно через год ставку подняли на такую же величину, и в этот период доходность 5TSY составляла 3.81%, а BAMLH OAS составлял 4.1%. Несмотря на то, что доходности по 5TSY продолжали свой рост, спрэд BAMLH OAS устремлялся вниз и достиг своих минимумов только в начале марте 2005 года. 9 марта доходность 5TSY составила 4.16%, а BAMLH OAS составил тогда рекордно низкую величину 271 б.п. Нетрудно посчитать, исходя из предположения, что история повторится 4-ый раз, то YTW BofA Merrill Lynch US High Yield Master II составит приблизительно 4-4 ¼% — это поистине будет исторически низкой доходностью для данного типа бумаг.

P.S. Думаю, что всем понятно, что если доходности будут на таких низах по HYB, то где будет фондовый рынок в конце периода.

Продолжение следует

Читайте на SMART-LAB:

На чьих обязательствах держится рынок облигаций

Российский долговой рынок вырос на 20% за прошлый год. Доля облигаций в портфелях частных инвесторов увеличилась до максимума с конца 2020 года — 40,6% в третьем квартале 2025 года.

06.03.2026

«ТвояПривилегия» — лучший жилой комплекс УФО по версии «ТОП ЖК – 2026»

«ТвояПривилегия» — лучший жилой комплекс УФО по версии «ТОП ЖК – 2026»

Проекты ПАО «АПРИ» получили сразу две награды ежегодного конкурса «ТОП ЖК – 2026». 💼 ЖК «ТвояПривилегия» в...

06.03.2026

Тестирование роботов в OsEngine: почему логика должна быть в CandleFinishedEvent. Видео.

Разбираем лучшую практику разработки и тестирования торговых роботов в OsEngine на свечных данных — это перенос всей логики в событие завершения свечи (CandleFinishedEvent). VK Видео:...

06.03.2026

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост: smart-lab.ru/mobile/topic/1229385/

Почему...

05.03.2026

Клинтон 2-й срок — Обама 2-й срок

Это немного усторевший график (без последних месяцев), для наглядности инфляционных циклов

Текущая картина

Это что возврат к тренду??? :-))