11 августа 2025, 18:28

Переполох после отчёта в Сбере

Инвесторы перевозбудились после публикации результатов работы Сбера за июля 2025 года.

Сбер опубликовал результаты работы по итогам 7 месяцев 2025 года. Из всех затенённых зазоров российского рынка, начали выглядывать расплывшиеся в улыбке лица, скандируя и выпивая за хороший отчёт Сбера. Но разве он хороший? Если присмотреть внимательнее, он скорее нормальный. Я бы даже сказал удовлетворительный.

Количество розничных клиентов выросло с начала года на 500к. На конец 2024 года было 109,9 млн физлиц. Много ли это? На 1 января 2025 года нас было 146 млн человек. Из них от 0 до 14 лет 25,6 млн человек. Т.е., по сути, расти на россиянах уже будет трудновато.

Количество подписантов СберПрайм упало с 22,4 млн на конец 2024 года до 20,5 млн на конец июля 2025 года

Кредиты юрлицам был рост в 2024 году 19%, а теперь за 7 месяцев лишь 0,5%. Похожие показатели и с кредитами физлиц. Средства юрлиц вообще уменьшились на 6,7%.

Теперь к Чистой прибыли, которая составила 144,9 млрд рублей дала рост 2,7%. Общий рост ЧП за 7 месяцев 2025 года составил 6,8% до 971,5 млрд рублей. Это при том, что инфляция за это время была около 9%.

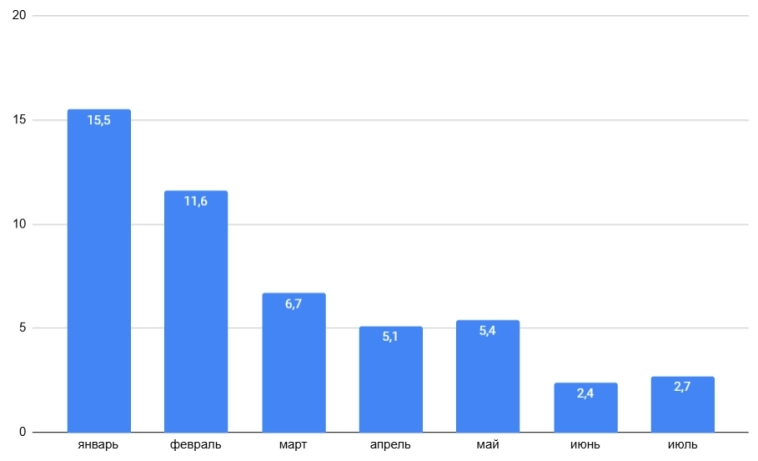

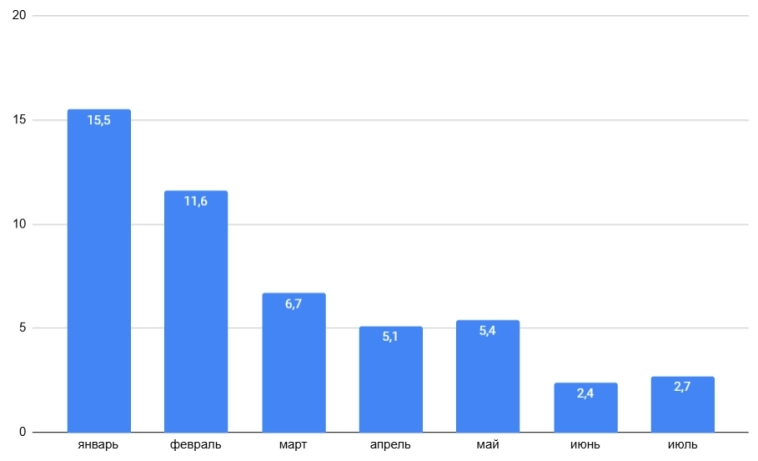

Рост прибыли Сбера по месяцам 2025 года к аналогичным 2024 года:

А рост то г/г падает.

За 7 месяцев 2025 г:

Это не плохо и не хорошо… это нормально.

Некоторые аналитические шарашкины конторы рванули оценить акции Сбера в 383 рубля (с потенциалом роста аж 20%), что даёт прогнозируемую 9,65% дивидендную доходность. Кому она по такой цене нужна, когда тут можно зафиксировать в ОФЗшках доходность около 14% на долгие годы?

Сбер опубликовал результаты работы по итогам 7 месяцев 2025 года. Из всех затенённых зазоров российского рынка, начали выглядывать расплывшиеся в улыбке лица, скандируя и выпивая за хороший отчёт Сбера. Но разве он хороший? Если присмотреть внимательнее, он скорее нормальный. Я бы даже сказал удовлетворительный.

Количество розничных клиентов выросло с начала года на 500к. На конец 2024 года было 109,9 млн физлиц. Много ли это? На 1 января 2025 года нас было 146 млн человек. Из них от 0 до 14 лет 25,6 млн человек. Т.е., по сути, расти на россиянах уже будет трудновато.

Количество подписантов СберПрайм упало с 22,4 млн на конец 2024 года до 20,5 млн на конец июля 2025 года

Кредиты юрлицам был рост в 2024 году 19%, а теперь за 7 месяцев лишь 0,5%. Похожие показатели и с кредитами физлиц. Средства юрлиц вообще уменьшились на 6,7%.

Теперь к Чистой прибыли, которая составила 144,9 млрд рублей дала рост 2,7%. Общий рост ЧП за 7 месяцев 2025 года составил 6,8% до 971,5 млрд рублей. Это при том, что инфляция за это время была около 9%.

Рост прибыли Сбера по месяцам 2025 года к аналогичным 2024 года:

А рост то г/г падает.

За 7 месяцев 2025 г:

- Чистые процентные доходы выросли на 16,7% г/г до 1,7 трлн руб.

- Чистые комиссионные доходы снизились на 1,7% г/г до 413,1 млрд руб.

- Расходы на резервы и переоценка кредитов, оцениваемых по справедливой стоимости, снизились на 7,6% г/г до 282,3 млрд руб.

- Операционные расходы выросли на 14,1% г/г за 7 месяцев 2025 г. до 611,0 млрд руб.

Это не плохо и не хорошо… это нормально.

Некоторые аналитические шарашкины конторы рванули оценить акции Сбера в 383 рубля (с потенциалом роста аж 20%), что даёт прогнозируемую 9,65% дивидендную доходность. Кому она по такой цене нужна, когда тут можно зафиксировать в ОФЗшках доходность около 14% на долгие годы?

Читайте на SMART-LAB:

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

19.02.2026

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

19.02.2026

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году | Ренессанс Страхование», единственное, чем мы хотели...

20.02.2026

Россети Ленэнерго. Отчет об исполнении инвестпрограммы за Q4 2025г. Опасения оправдались - обесценение съело прибыль

Компания Россети Ленэнерго опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно за целый год):...

20.02.2026

Виктор, без иронии, Вы неглупый человек. Но как ОФЗ дают возможность зафиксировать доходность?

Они могут это сделать только при условии сохранения цены до конца срока. А при её росте есть огромный риск реинвестирования, с коим сейчас сталкиваются многие инвесторы.

По текущему доходу сбер — это квази ОФЗ!