08 мая 2013, 21:31

Дешев ли фондовый рынок США?

Автор: Doug Short

Источник:

Is The Stock Market Cheap?

Представляю новую доработку популярного метода рыночной оценки с использованием самых последних данных об отчетной прибыли Standard & Poor's и усредненных за месяц дневных цен закрытия индекса, который равен 1550,83 для марта 2013. Коэффициенты в круглых скобках используют месячное закрытие марта 1569,19. Ниже представлены оценки, созданные по последним данным о прибылях из таблицы Standard & Poor's.

— Коэффициент P/E TTM = 17,5 (17,7)

— Коэффициент P/E10 = 22,5 (22,7)

Тезис оценки

Стандартный способ определить рыночную оценку заключается в изучении исторического коэффициента «цена к прибыли» (price/earnings, P/E), используя отчетную прибыль за скользящий год (Trailing Twelve Months, TTM). Сторонники этого подхода игнорируют форвардные оценки, потому что они часто основаны на принятии желаемого за действительное, на ошибочных предположениях и предвзятом мнении аналитика.

Коэффициент P/E TTM

Часть «цена» коэффициента P/E доступна в режиме реального времени благодаря телевизору и интернету. Однако часть «прибыль» гораздо труднее найти. Авторитетным источником является сайт Standard & Poor's, где последние значения опубликованы на странице прибылей. (В конце статьи есть инструкция по загрузке файла).

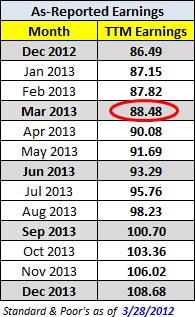

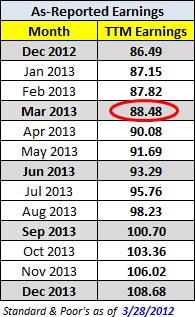

Отчетная прибыль

В таблице показана прибыль TTM, основанная на отчетной прибыли и комбинации отчетной прибыли и предполагаемой отчетной прибыли Standard & Poor's на несколько следующих кварталов. Значения промежуточных месяцев являются линейными интерполяциями квартальных значений.

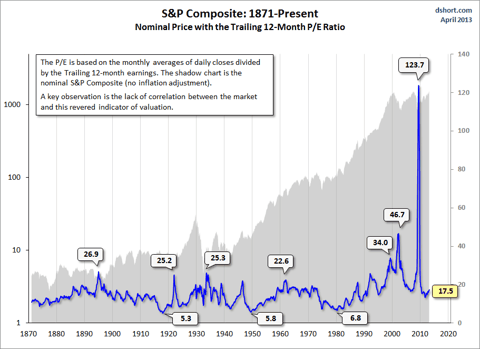

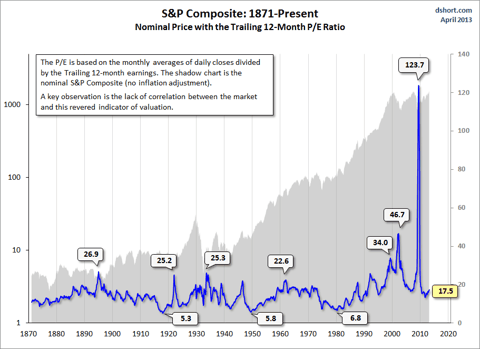

Средний коэффициент P/E с 1870-ых годов равнялся приблизительно 15. Но разница между ценой и прибылью TTM в течение большой части 2009 года была столь значительна, что коэффициент P/E достигал трехзначного числа – вплоть до 120 весной 2009 года. В 1999 году, за несколько месяцев до пика Технологического пузыря, стандартный коэффициент P/E добрался до 34. Он резко вырос почти до 47 спустя два года после того, как рынок достиг высшего уровня.

Как иллюстрируют эти примеры, во времена особой важности стандартный коэффициент P/E часто отстает от индекса до такой степени, что становится бесполезным в качестве стоимостного показателя. «Почему происходит запаздывание?» — может возникнуть вопрос. «Как P/E может быть рекордно высоким, если цена до сих пор падала?» Ответ прост. Прибыль упала быстрее, чем цена. В действительности, отрицательная прибыль Q4 (-$23,25) в 2008 году это то, что никогда прежде не случалось в истории S&P 500.

Давайте взглянем на график, иллюстрирующий непригодность P/E TTM в качестве постоянного индикатора рыночной оценки.

S&P с 1871 года по настоящее время. Номинальная цена с коэффициентом P/E за скользящий год

P/E основан на усредненных за месяц дневных ценах закрытия, разделенных на прибыль скользящего года. Затененный график – номинальный S&P (без поправки на инфляцию).

Ключевое наблюдение – отсутствие корреляции между рынком и этим почитаемым индикатором оценки.

Коэффициент P/E10

Легендарный экономист и стратегический инвестор Бенджамин Грэм (Benjamin Graham) заметил это странное поведение P/E во время «Бурных двадцатых» и последующего биржевого краха. Грэм сотрудничал с Дэвидом Доддом (David Dodd) для создания более точного способа вычисления стоимости рынка, который они представили в классической книге 1934 года «Анализ ценных бумаг». Они приписали нелогичные значения коэффициента P/E временным и иногда очень сильным колебаниям в экономическом цикле. Их решение проблемы состояло в том, чтобы делить цену на прибыль, усредненную за 5, 7 или 10 лет. В последние годы профессор Йельского университета Роберт Шиллер (Robert Shiller), автор книги «Иррациональный оптимизм», повторно представил этот принцип широкой аудитории инвесторов, выбрав в качестве знаменателя среднее за 10 лет значение «реальной» (с поправкой на инфляцию) прибыли. Шиллер назвал это отношение «Приведенный к экономическому циклу коэффициент цена/прибыль» (Cyclically Adjusted Price Earnings Ratio), сокращенно CAPE или более точно P/E10, что для меня является предпочтительной аббревиатурой.

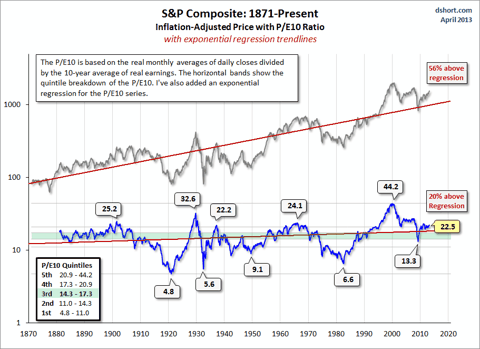

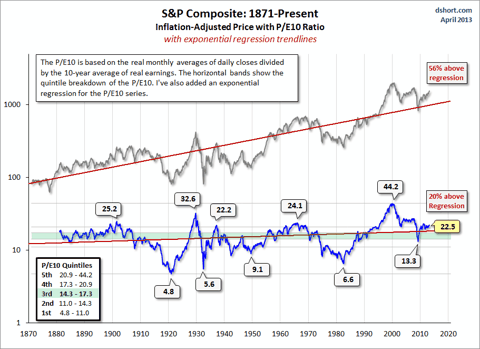

Корреляция между S&P и его P/E10

Как видно на графике ниже, P/E10 точно отслеживает реальную (с поправкой на инфляцию) цену индекса S&P. Фактически, корреляция между ними с 1881 года (год, с которого доступно первое десятилетие средней прибыли) равна 0,77.

S&P с 1871 года по настоящее время. Приведенная к инфляции цена и коэффициент P/E (с экспотенциальными линиями регрессии)

P/E основан на реальных усредненных за месяц дневных цен закрытия, поделенных на среднюю за 10 лет реальную прибыль. Горизонтальные полосы показывают квинтильный пробой P/E10. Я также добавил экспоненциальную регрессию для P/E10.

Историческое среднее значение P/E10 равно 16,5. После падения до 13,3 в марте 2009 года, коэффициент отскочил до временного верхнего уровня 23,5 в феврале 2011 года, а теперь он равен 22,5. Коэффициент на верхнем графике дважды сглажен (среднее за 10 лет значение прибыли и усредненные за месяц дневные цены закрытия для индекса). Таким образом, колебания в течение месяца не очень существенны (например, разница между месячным средним значением и месячным закрытием P/E10).

Конечно, исторический P/E10 никогда не является ровной линией в среднем. Наоборот, в долгосрочном горизонте он сильно колеблется между верхней и нижней границами диапазона. Если мы взглянем на значительные пики и падения P/E10, то увидим, что верхний уровень во время Технологического пузыря был рекордно высоким (выше 44) в декабре 1999 года. Верхнее значение 1929 года (32,6) находится на втором месте. Нижние вековые значения коэффициента P/E10 в 1921, 1932, 1942 и 1982 году были однозначными.

Что дает нам текущая оценка?

Для более точного представления того, как сегодняшний P/E10 зависит от прошлого, наш график содержит горизонтальные полосы для разделения месячных оценок на квинтили – пять групп, каждая с 20% общего количества. Значения в верхних 20% указывают на очень переоцененный рынок, нижних 20% — на очень недооцененный. Чем нам может помочь этот анализ? Финансовый кризис 2008 года вызвал ускоренное снижение по направлению к территории value с коэффициентом, падающим до второго верхнего квинтиля в марте 2009 года. Откат цены с 2009 года немного отодвинул коэффициент снова в верхний квинтиль, и с тех пор он колеблется вокруг той границы. По этой исторической оценке рынок является дорогим, а коэффициент приблизительно на 36% больше его среднего числа (среднего арифметического) 16,47.

Я также добавил линию регрессии для коэффициента P/E10, к сведению всех, кто считает, что отношение цены к прибыли имеет естественную тенденцию к росту в течение долгого времени, поскольку рынки развиваются. Последний коэффициент приблизительно на 20% выше линии, он вырос с 17% в прошлом месяце. Критики этой более оптимистичной точки зрения указали бы на небывалые коэффициенты P/E во время Технологического пузыря в качестве объяснения этого «неестественного» наклона линии регрессии.

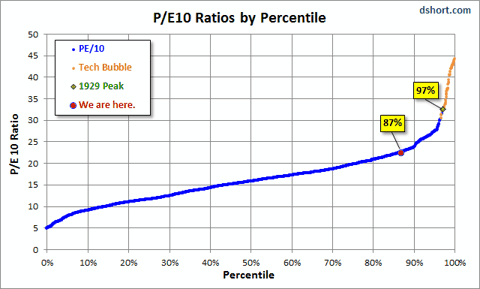

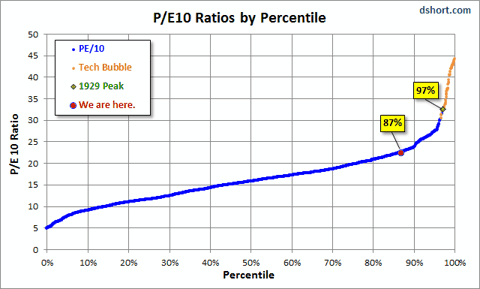

Мы также можем использовать перцентильный анализ, чтобы поместить оценку сегодняшнего рынка в исторический контекст. Как видно на графике ниже, последний коэффициент P/E10 находится приблизительно в 87-ой перцентили по 1587 точкам данных в этой группе.

Перцентиль коэффициента P/E

Более предостерегающее наблюдение состоит в том, что когда P/E10 упал с вершины до второй квинтили, он в итоге уменьшился до первой квинтили и стал однозначным. Основываясь на последней 10-летней средней прибыли, чтобы достигнуть однозначной величины, P/E10 потребовалось бы, чтобы цена S&P 500 упала ниже 550. Конечно, лучше было бы, если бы корпоративная прибыль продолжила свой решительный и длительный рост. Если дно 2009 года не было нижним значением P/E10, когда мы смогли бы увидеть настоящее дно? Такие вековые снижения колеблются по длине от больше чем 19 до всего лишь трех лет. Текущее снижение сейчас приближается к своей 13-ой годовщине.

Был ли март 2009 года началом векового бычьего рынка? Возможно, и, конечно, новое номинальное рекордное значение, установленное недавно – незабываемая отметка для оптимистов. Но история рыночной оценки призывает к осторожности.

Примечание: Выполните эти действия для получения доступа к таблице прибыли Standard & Poor's:

1. Щелкните ссылку S&P 500 во второй колонке домашней страницы Standard & Poor's.

2. Щелкните на «плюс» слева от «Download Index Data».

3. Нажмите на ссылку Index Earnings, чтобы загрузить файл Excel. Как только вы загрузите таблицу, смотрите данные в колонке D.

Автор: Doug Short

Источник:

Is The Stock Market Cheap?

Источник:

Is The Stock Market Cheap?

Представляю новую доработку популярного метода рыночной оценки с использованием самых последних данных об отчетной прибыли Standard & Poor's и усредненных за месяц дневных цен закрытия индекса, который равен 1550,83 для марта 2013. Коэффициенты в круглых скобках используют месячное закрытие марта 1569,19. Ниже представлены оценки, созданные по последним данным о прибылях из таблицы Standard & Poor's.

— Коэффициент P/E TTM = 17,5 (17,7)

— Коэффициент P/E10 = 22,5 (22,7)

Тезис оценки

Стандартный способ определить рыночную оценку заключается в изучении исторического коэффициента «цена к прибыли» (price/earnings, P/E), используя отчетную прибыль за скользящий год (Trailing Twelve Months, TTM). Сторонники этого подхода игнорируют форвардные оценки, потому что они часто основаны на принятии желаемого за действительное, на ошибочных предположениях и предвзятом мнении аналитика.

Коэффициент P/E TTM

Часть «цена» коэффициента P/E доступна в режиме реального времени благодаря телевизору и интернету. Однако часть «прибыль» гораздо труднее найти. Авторитетным источником является сайт Standard & Poor's, где последние значения опубликованы на странице прибылей. (В конце статьи есть инструкция по загрузке файла).

Отчетная прибыль

В таблице показана прибыль TTM, основанная на отчетной прибыли и комбинации отчетной прибыли и предполагаемой отчетной прибыли Standard & Poor's на несколько следующих кварталов. Значения промежуточных месяцев являются линейными интерполяциями квартальных значений.

Средний коэффициент P/E с 1870-ых годов равнялся приблизительно 15. Но разница между ценой и прибылью TTM в течение большой части 2009 года была столь значительна, что коэффициент P/E достигал трехзначного числа – вплоть до 120 весной 2009 года. В 1999 году, за несколько месяцев до пика Технологического пузыря, стандартный коэффициент P/E добрался до 34. Он резко вырос почти до 47 спустя два года после того, как рынок достиг высшего уровня.

Как иллюстрируют эти примеры, во времена особой важности стандартный коэффициент P/E часто отстает от индекса до такой степени, что становится бесполезным в качестве стоимостного показателя. «Почему происходит запаздывание?» — может возникнуть вопрос. «Как P/E может быть рекордно высоким, если цена до сих пор падала?» Ответ прост. Прибыль упала быстрее, чем цена. В действительности, отрицательная прибыль Q4 (-$23,25) в 2008 году это то, что никогда прежде не случалось в истории S&P 500.

Давайте взглянем на график, иллюстрирующий непригодность P/E TTM в качестве постоянного индикатора рыночной оценки.

S&P с 1871 года по настоящее время. Номинальная цена с коэффициентом P/E за скользящий год

P/E основан на усредненных за месяц дневных ценах закрытия, разделенных на прибыль скользящего года. Затененный график – номинальный S&P (без поправки на инфляцию).

Ключевое наблюдение – отсутствие корреляции между рынком и этим почитаемым индикатором оценки.

Коэффициент P/E10

Легендарный экономист и стратегический инвестор Бенджамин Грэм (Benjamin Graham) заметил это странное поведение P/E во время «Бурных двадцатых» и последующего биржевого краха. Грэм сотрудничал с Дэвидом Доддом (David Dodd) для создания более точного способа вычисления стоимости рынка, который они представили в классической книге 1934 года «Анализ ценных бумаг». Они приписали нелогичные значения коэффициента P/E временным и иногда очень сильным колебаниям в экономическом цикле. Их решение проблемы состояло в том, чтобы делить цену на прибыль, усредненную за 5, 7 или 10 лет. В последние годы профессор Йельского университета Роберт Шиллер (Robert Shiller), автор книги «Иррациональный оптимизм», повторно представил этот принцип широкой аудитории инвесторов, выбрав в качестве знаменателя среднее за 10 лет значение «реальной» (с поправкой на инфляцию) прибыли. Шиллер назвал это отношение «Приведенный к экономическому циклу коэффициент цена/прибыль» (Cyclically Adjusted Price Earnings Ratio), сокращенно CAPE или более точно P/E10, что для меня является предпочтительной аббревиатурой.

Корреляция между S&P и его P/E10

Как видно на графике ниже, P/E10 точно отслеживает реальную (с поправкой на инфляцию) цену индекса S&P. Фактически, корреляция между ними с 1881 года (год, с которого доступно первое десятилетие средней прибыли) равна 0,77.

S&P с 1871 года по настоящее время. Приведенная к инфляции цена и коэффициент P/E (с экспотенциальными линиями регрессии)

P/E основан на реальных усредненных за месяц дневных цен закрытия, поделенных на среднюю за 10 лет реальную прибыль. Горизонтальные полосы показывают квинтильный пробой P/E10. Я также добавил экспоненциальную регрессию для P/E10.

Историческое среднее значение P/E10 равно 16,5. После падения до 13,3 в марте 2009 года, коэффициент отскочил до временного верхнего уровня 23,5 в феврале 2011 года, а теперь он равен 22,5. Коэффициент на верхнем графике дважды сглажен (среднее за 10 лет значение прибыли и усредненные за месяц дневные цены закрытия для индекса). Таким образом, колебания в течение месяца не очень существенны (например, разница между месячным средним значением и месячным закрытием P/E10).

Конечно, исторический P/E10 никогда не является ровной линией в среднем. Наоборот, в долгосрочном горизонте он сильно колеблется между верхней и нижней границами диапазона. Если мы взглянем на значительные пики и падения P/E10, то увидим, что верхний уровень во время Технологического пузыря был рекордно высоким (выше 44) в декабре 1999 года. Верхнее значение 1929 года (32,6) находится на втором месте. Нижние вековые значения коэффициента P/E10 в 1921, 1932, 1942 и 1982 году были однозначными.

Что дает нам текущая оценка?

Для более точного представления того, как сегодняшний P/E10 зависит от прошлого, наш график содержит горизонтальные полосы для разделения месячных оценок на квинтили – пять групп, каждая с 20% общего количества. Значения в верхних 20% указывают на очень переоцененный рынок, нижних 20% — на очень недооцененный. Чем нам может помочь этот анализ? Финансовый кризис 2008 года вызвал ускоренное снижение по направлению к территории value с коэффициентом, падающим до второго верхнего квинтиля в марте 2009 года. Откат цены с 2009 года немного отодвинул коэффициент снова в верхний квинтиль, и с тех пор он колеблется вокруг той границы. По этой исторической оценке рынок является дорогим, а коэффициент приблизительно на 36% больше его среднего числа (среднего арифметического) 16,47.

Я также добавил линию регрессии для коэффициента P/E10, к сведению всех, кто считает, что отношение цены к прибыли имеет естественную тенденцию к росту в течение долгого времени, поскольку рынки развиваются. Последний коэффициент приблизительно на 20% выше линии, он вырос с 17% в прошлом месяце. Критики этой более оптимистичной точки зрения указали бы на небывалые коэффициенты P/E во время Технологического пузыря в качестве объяснения этого «неестественного» наклона линии регрессии.

Мы также можем использовать перцентильный анализ, чтобы поместить оценку сегодняшнего рынка в исторический контекст. Как видно на графике ниже, последний коэффициент P/E10 находится приблизительно в 87-ой перцентили по 1587 точкам данных в этой группе.

Перцентиль коэффициента P/E

Более предостерегающее наблюдение состоит в том, что когда P/E10 упал с вершины до второй квинтили, он в итоге уменьшился до первой квинтили и стал однозначным. Основываясь на последней 10-летней средней прибыли, чтобы достигнуть однозначной величины, P/E10 потребовалось бы, чтобы цена S&P 500 упала ниже 550. Конечно, лучше было бы, если бы корпоративная прибыль продолжила свой решительный и длительный рост. Если дно 2009 года не было нижним значением P/E10, когда мы смогли бы увидеть настоящее дно? Такие вековые снижения колеблются по длине от больше чем 19 до всего лишь трех лет. Текущее снижение сейчас приближается к своей 13-ой годовщине.

Был ли март 2009 года началом векового бычьего рынка? Возможно, и, конечно, новое номинальное рекордное значение, установленное недавно – незабываемая отметка для оптимистов. Но история рыночной оценки призывает к осторожности.

Примечание: Выполните эти действия для получения доступа к таблице прибыли Standard & Poor's:

1. Щелкните ссылку S&P 500 во второй колонке домашней страницы Standard & Poor's.

2. Щелкните на «плюс» слева от «Download Index Data».

3. Нажмите на ссылку Index Earnings, чтобы загрузить файл Excel. Как только вы загрузите таблицу, смотрите данные в колонке D.

Автор: Doug Short

Источник:

Is The Stock Market Cheap?

14 Комментариев

Константин Нечаев08 мая 2013, 21:44+1+1

Константин Нечаев08 мая 2013, 21:44+1+1 Борис Козырев08 мая 2013, 21:45Самый дешевый, можно покупать)))0

Борис Козырев08 мая 2013, 21:45Самый дешевый, можно покупать)))0 ves201008 мая 2013, 21:56можно еще посмотреть золотой доу… там тоже не хаи0

ves201008 мая 2013, 21:56можно еще посмотреть золотой доу… там тоже не хаи0 Константин Нечаев08 мая 2013, 21:58прибыли растут — значит ожидания P/E все время улучшаются — вот и ралии0

Константин Нечаев08 мая 2013, 21:58прибыли растут — значит ожидания P/E все время улучшаются — вот и ралии0

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный инвестор в России использует ИИ, и в ближайшие годы...

11:20

🧸 Как российский рынок акций проводит День медведя?

27 февраля — Международный день белого медведя. Мы заглянули в историю с момента появления праздника в 2008 году и вот что обнаружили. «Медведи» брали верх по итогам торговой сессии 27...

11:36