Использование открытого интереса на фьючерсах.

Уже давно пилю программу Profit-Chart по анализу объёмов биржевых торгов.

Вся идеология торговли по объёмам строится на следующем:

Сначала высматриваем накопление крупного пучка объёма. Дожидаемся реакции цены (price action) от этого уровня. Если цена ушла вверх (желательно резко, с импульсом), то мы делаем вывод, что победителями в данном пучке объёма оказались покупатели, которые открывали свои позиции в этом месте. Далее, мы рассчитываем на то, что оказавшиеся в убытках продавцы, которые накапливали свои позиции в этом месте, будут закрываться, покупая актив. Соответственно, они ещё сильнее будут провоцировать дальнейший рост цены.

Ключевое допущение во всём выше сказанном: и продавцы, и покупатели должны были накапливать-открывать новые позиции в данном пучке объёма. Только в этом случае можно надеяться на подобную реакцию рынка. Потому как, если участники рынка в большинстве своём закрывали здесь открытые ранее позиции, то вовсе не стоит рассчитывать на какой-либо импульс от данного уровня за счёт засевших в просадке трейдеров. Объёмы, в которых трейдеры выходили из рынка — это мёртвые объёмы, атавизмы. Они уже изжили себя. От них сложно ожидать хорошего движения.

Судить об этом можно, конечно же, по изменению открытого интереса. Если ОИ прирастал, значит участники рынка открывали новые позиции.

Отслеживая только объем, без открытого интереса, делать выводы о захвате ликвидности или о каких-либо др патернах — все равно, что искать черную кошку в темной комнате.

Если открывать позиции после мощного прироста открытого интереса, появляется гораздо больше шансов, что вы не попадёте во флетовый распил после входа в рынок.

Биржа МОЕХ транслирует открытый интерес с каждой сделкой, потиково. Благодаря наличию таких низкоуровневых данных, в программе Profit-Chart есть индикатор «Бид-Аск открытый интерес».

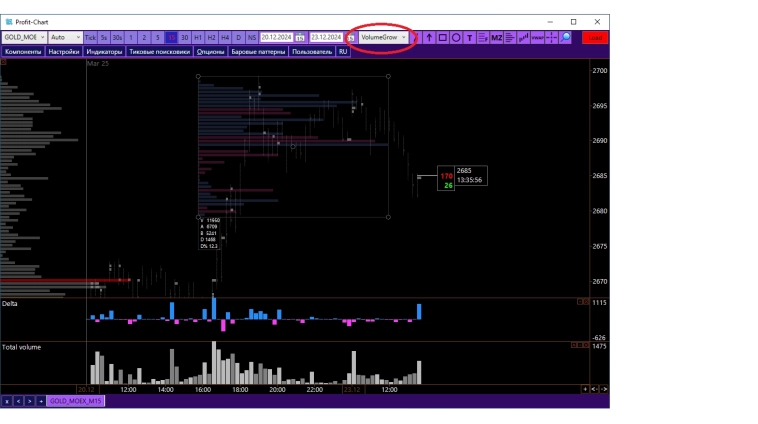

А теперь в программу добавлено ещё два вида профильных кластеров, просчитанных исключительно из тех тиков-сделок, после которых открытый интерес только увеличивался: VolumeGrowthOI (профиль объёма) и DeltaGrowthOI (профильные кластеры, рассчитанные по дельте).

Причём, «Профиль объёма», «Динамически натягивающийся профиль» (объём, бид-аск, дельта), «Динамическая кумулятивная дельта», подвальные индикаторы «Вертикальный объём», «Дельта», «Дельта %», и «Кумулятивная дельта» при выборе этих двух видов кластеров (VolumeGrowthOI и DeltaGrowthOI ) также просчитываются только из тиков с приростом открытого интереса.

Программа бесплатная. Данные бирж Binance и МОЕХ доступны в реалтайме.

Ссылки для скачивания с гугл-диска или в телеграм-канале:

drive.google.com/file/d/1riFuBFP1qB7qwylnJbQcbpJIwsCEz-IH/view?usp=sharing

t.me/trdngPro

Также в телеграм-канале опубликована инструкция к проге и есть поддержка.

А направление угадать шанс появляется?)