Нефть. Ключевые драйверы 2025

В уходящем году Brent курсировала в довольно широком диапазоне. В разгар ближневосточного конфликта она поднималась выше $90 за баррель, а во второй половине года опускалась ниже $70. О прогнозах и ожиданиях на 2025 г. — в нашем материале.

Взгляд назад

Прежде чем говорить о перспективах будущего года, вспомним, а что ожидали аналитики от нефти в конце 2023 г. Сбылись ли их прогнозы?

В целом, да. Большинство инвестдомов прогнозировали, что в 2024 г. нефть останется примерно в том же диапазоне, что и в 2023 г. — то есть $70–90 за баррель. Наиболее пессимистичными были эксперты Citigroup, их прогноз реализовался ко второй половине года.

Какие опасения и чаяния не сбылись?

- Не реализовались страхи вокруг возможной рецессии в США. Похоже, Джерому Пауэллу удалось совершить «мягкую посадку» экономики и приступить к снижению ставок.

- Очередной год подряд разочаровывает экономика Китая, которая вопреки всем прогнозам никак не хочет оживать.

- Рынок в целом не рассчитывал на такую бурную эскалацию ситуации на Ближнем Востоке.

Консенсус на следующий год

Прогнозы на 2025 г. склоняются в сторону снижения. Ко второй половине года ожидается профицит предложения на мировом рынке, а на китайское экономическое чудо мало кто рассчитывает.

Нефть по $40–50, конечно, никто всерьез не ждет. Прогноз средней цены Brent колеблется в районе $70 за баррель. Аналитики Citi и Bank of America настроены максимально по-медвежьи и ждут Brent по $60 за бочку. Другие инвестдома и крупные нефтетрейдеры — например, Goldman Sachs и Vitol — считают, что геополитические риски все-таки сохранят котировки на уровнях $70–80/85 за баррель.

По прогнозу аналитиков БКС, средняя цена Brent в 2025 г. будет находиться на уровне $70 за баррель. При этом диапазон колебаний вокруг средней может быть достаточно широким — $60–80 за баррель.

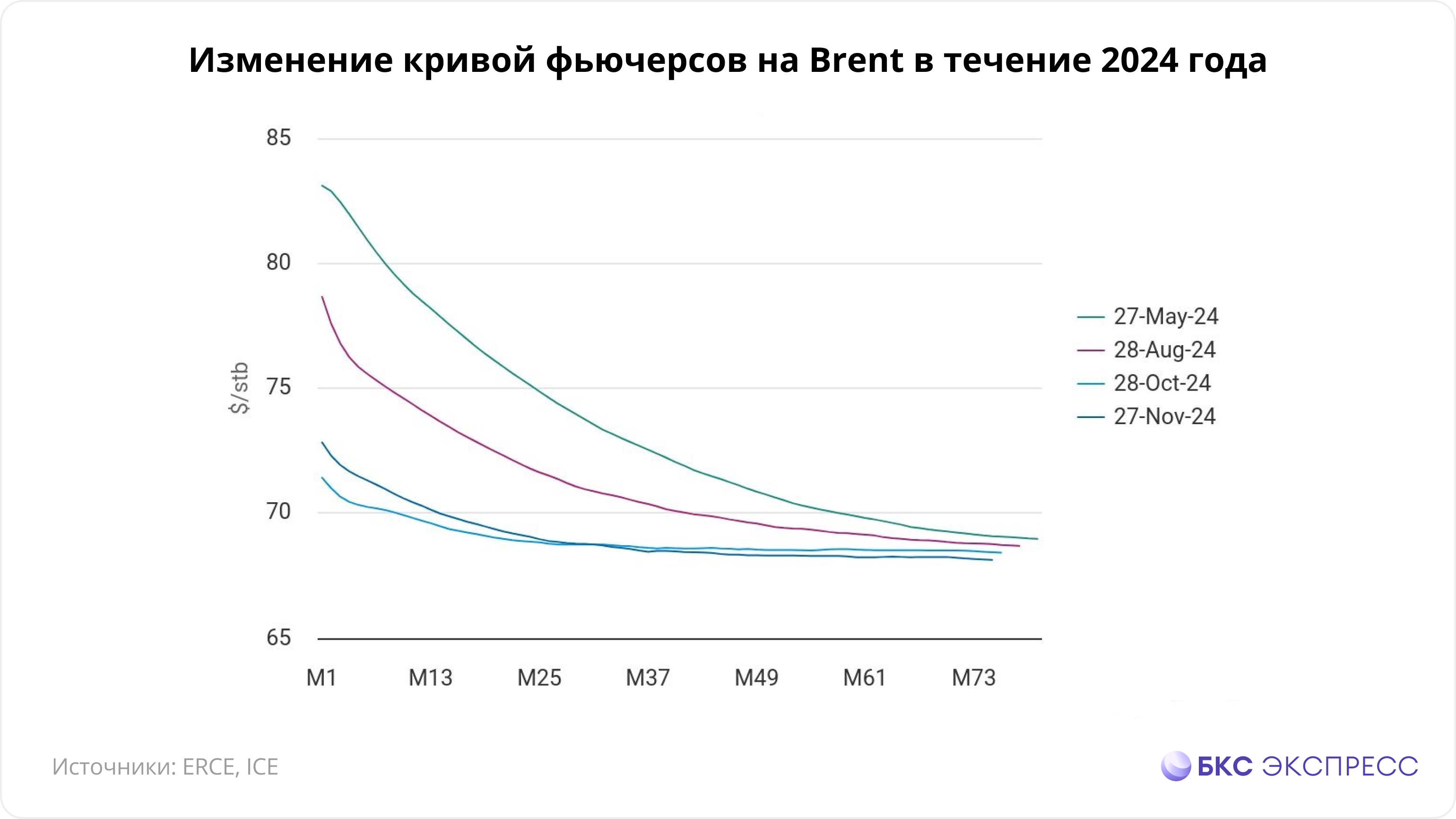

На протяжении всего 2024 г. рынок нефти оставался достаточно напряженным, что выражалось в кривой фьючерсных цен. Она находилась в состоянии бэквордации: когда нефть, доступная в ближайшее время, стоит дороже, чем нефть с более отдаленными датами поставки. Такая структура фьючерсного рынка обычно сигнализирует о нервозном рынке, на котором высока вероятность краткосрочных всплесков цены.

Однако за год бэквордация существенно сократилась, а к декабрю котировки Brent начали демонстрировать сужение волатильности.

Математика спроса и предложения

Ежегодно мировой спрос на нефть прирастает примерно на 1 млн б/с. Однако предложение со стороны некоторых стран в последнее время тоже растет. Этот хрупкий баланс между приростом спроса и предложения формирует цену.

Ключевые аналитические группы, которые занимаются столь масштабными прогнозами, — это ОПЕК и МЭА. Первая организация представляет интересы производителей нефти и часто смотрит на перспективы спроса крайне позитивно. Вторая является «адвокатом» потребителей нефти и склонна занижать прогнозы по росту спроса.

Более или менее взвешенную позицию занимает Управление энергетической информации при Минэнерго США (EIA).

Согласно прогнозу EIA на 2025 г.:

- Средняя цена Brent будет находиться на уровне $74 за баррель (после $80 в 2024 г.), а во второй половине года может снизиться до $72.

- Прирост потребления составит +0,9 млн б/с — преимущественно за счет Индии. При этом рост потребления нефти останется ниже, чем в среднем за 10 лет до пандемии (1,5 млн б/с).

- В итоге баланс спроса и предложения на 2025 г. склоняется в сторону профицита.

Для сравнения: МЭА также ожидает профицит, но в несколько большем объеме, чем EIA. Аналитики ОПЕК считают, что прирост потребления составит не +0,9 млн б/с, а +1,45 млн б/с. Прирост добычи со стороны не-ОПЕК оценивается ниже.

Небазовый сценарий

Представленный выше сценарий EIA можно назвать базовым. При этом само ведомство отмечает факторы, которые могут существенно сместить прогноз в сторону повышения цен:

1. Возобновление эскалации на Ближнем Востоке — повышает риск сокращения поставок из региона, а значит, и риск-премию в нефтяных ценах.

Сюда же от себя добавим риск усиления санкционного давления на поставки российской, иранской и венесуэльской нефти. Недавние санкции США, введенные против судов, перевозящих иранскую нефть, пока демонстрируют свою эффективность и способствуют торможению иранского экспорта. Что касается российской нефти, то последние годы западные санкции не стремились нарушить объемы экспорта. Они влияли лишь на его маржинальность. Однако в условиях профицитного рынка мотивы санкций могут измениться.

2. Второй момент, который может нарушить базовый сценарий EIA, — продолжение политики сокращения добычи и экспорта со стороны ОПЕК+. Напомним, что картель отложил планы по возвращению на рынок части своих баррелей до конца I квартала 2025 г. Но не стоит исключать сценарий, при котором организация решит сократить добычу в 2025 г. еще сильнее.

Другие факторы и сценарии:

- Китай — один из ключевых потребителей нефти в мире. Власти страны приняли довольно существенный пакет мер по стимулированию своей экономики. Сработает он или нет? Никто не знает наверняка. Но это тот «белый лебедь», которого все уже устали ждать. Что если, наконец, он прилетит в 2025 году?

- ФРС и ЕЦБ снижают ставки. Для мирового рынка это означает оживление деловой активности, которое в свою очередь должно вести к росту спроса на энергоресурсы.

Нефть по $40 за баррель

Иногда можно встретить и такие прогнозы. Возможны ли они?

А почему бы и нет?! Давайте разберемся, в каких случаях:

- Последние лет 20 мы живет под эгидой «черных лебедей» — непрогнозируемых событий, которые кардинально ломают привычную картину рынка. Примеры: банкротство Lehman Brothers с вытекающим из него мировым финансовым кризисом, а также пандемия 2020 г. Может ли случится событие такого толка в 2025 году? Вполне. Можем ли мы его спрогнозировать? Нет — ведь тогда это будет уже не «черный лебедь».

- Распад ОПЕК+ и ценовая война. Не секрет, что картель удерживает котировки нефти ценой потери своей доли рынка. А страны, не входящие в ОПЕК+, не стесняются при этом пользоваться выгодной рыночной конъюнктурой и наращивать добычу. Некоторые эксперты рассматривают сценарий, при котором Саудовская Аравия перестанет поддерживать нефтяные цены на высоком уровне и перейдет к наращиванию поставок своей нефти на мировые рынки. Это приведет к резкому обрушению цен и вытеснению производителей с более высокой себестоимостью добычи. Правда, в перспективе 2–3 лет такая война, наоборот, будет способствовать сокращению мирового предложения нефти и росту цен. Пока этот сценарий считается скорее маргинальным, а члены ОПЕК+ всячески выражают приверженность ранее избранной политике.

Как заработать на нефти

Для российского рынка динамика цен на нефть является важным фактором, она оказывает влияние как непосредственно на тяжеловесные акции нефтяников, так и на рынок в целом. Подробнее о нашем видении перспектив российского нефтегазового сектора читайте в материале.

Кроме того, российские инвесторы могут непосредственно покупать и шортить фьючерсы на Brent на Московской бирже.

Актуальные контракты — BR-1.25 (экспирация — 03.01.25) иBR-2.25.

*Не является индивидуальной инвестиционной рекомендацией