06 декабря 2024, 20:15

Тенденции розничных инвестиций в облигации в 2к24

Интерес к корпоративным облигациям все больше набирает обороты не только со стороны розничных инвесторов, но и со стороны самих корпораций! Сам выпуск корпоративных облигаций также увеличивается в условиях высокой ставки, т.к. заимствовать на фондовом рынке для компаний выгоднее, чем брать кредит в банке.

Рубрика #выжимки

Самое важное из исследования «Обзор ключевых показателей брокеров» от Банка России:

Общий объем вложений розничных инвесторов в облигации за 9 месяцев 2024 г. уменьшился с 4,2 до 4,1 трлн руб., при этом объем вложений в облигации резидентов вырос с 3,2 до 3,4 трлн рублей.

В течение 2024 г. постепенно погашались выпуски ОФЗ и банков, при этом инвесторы предпочитали приобретать более доходные корпоративные облигации. В частности, в структуре вложений доля гособлигаций сократилась с 27 до 24%, а совокупная доля облигаций нефинансовых компаний увеличилась с 19 до 23%. Наибольший прирост вложений розничных инвесторов показали облигации строительной отрасл.

Доля облигаций банков снизилась незначительно (с 29 до 27%), однако среди них уменьшилась доля классических банковских облигаций и выросла доля более доходных и рисковых субординированных выпусков. В целом по портфелям доля субординированных облигаций увеличилась с 10 до 12%. Росту вложений в такие бумаги в основном способствовали прошедшие замещения субординированных еврооблигаций.

В условиях повышенных инфляционных ожиданий и ужесточения ДКП доля флоатеров в целом по портфелям физических лиц за 9 месяцев 2024 г. выросла более чем вдвое – с 4 до 9%, что позволило снизить процентный риск. Базовые ставки и периодичность выплаты купонов флоатеров также изменились.

Доля флоатеров, привязанных к ключевой ставке, увеличилась с 39 до 63% за счет сокращения доли бумаг, привязанных к RUONIA. Это может быть связано с тем, что ключевая ставка – более понятный индикатор для инвесторов, а ее значения систематически превышали значения RUONIA на фоне структурного профицита ликвидности.

Снижению процентного риска способствовало также увеличение частоты выплат купонов по флоатерам. Доля бумаг с ежемесячным пересмотром купона за 9 месяцев 2024 г. выросла с 30 до 56%. Такие бумаги по своим свойствам приближены к фондам денежного рынка, ставки по которым меняются ежедневно, однако позволяют получать более высокий доход за счет дополнительного кредитного спреда по облигациям менее высокого кредитного качества и меньшей степени ликвидности.

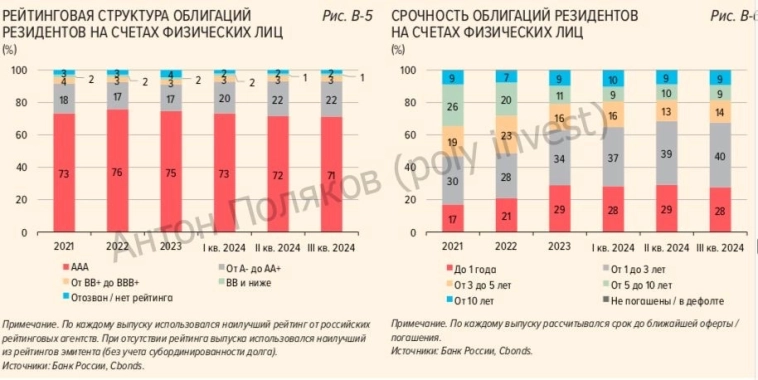

В предыдущие годы брать на себя процентный риск и выпускать флоатеры были готовы в основном компании с наивысшим кредитным рейтингом. Однако в 2024 г. выпускать флоатеры стали и эмитенты второго эшелона: доля бумаг с наивысшим рейтингом AAA с начала года сократилась с 72 до 58%, а доля бумаг с рейтингом от A- до AA+ выросла с 20 до 37%.

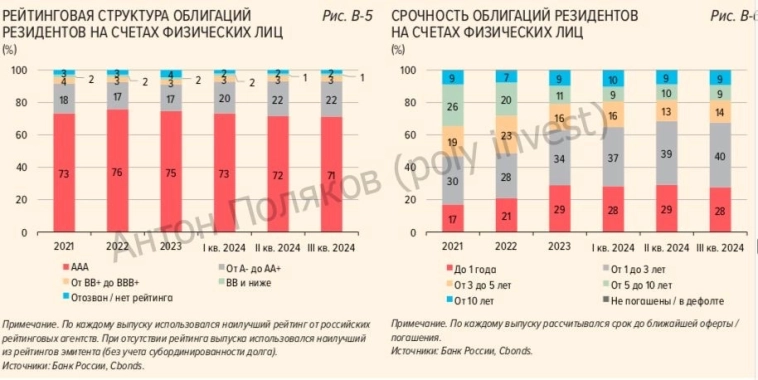

Срочность облигаций на счетах также снизилась, отражая сужение горизонта планирования розничных инвесторов. За 9 месяцев 2024 г. средневзвешенный срок до погашения / оферты сократился с 3,7 до 3,5 года. Это произошло за счет снижения доли бумаг со срочностью выше 3 лет и роста доли бумаг со срочностью от 1 до 3 лет.

Валютная структура облигаций резидентов на счетах осталась практически такой же. Доля рублевых облигаций почти не изменилась с начала года и составила 54%. Доля бумаг, номинированных в долларах США, выросла с 30 до 33% на фоне выпуска замещающих облигаций. Доля бумаг в юанях сохранилась на уровне 7%.

#выжимки — только самая интересная и полезная информацию из отчетов и обзоров управляющих компаний, фондов, банков и инвестдомов.

antonpolyakov.ru/

Ютуб — www.youtube.com/@polyinvest

Телеграм — t.me/Polyakov_Ant

Публичные стратегии:

comon.ru/users/ks111/

tinkoff.ru/invest/social/profile/Poly_invest/

#прояви_себя_в_пульсе #пульс_оцени

#новогоднийпульс

Рубрика #выжимки

Самое важное из исследования «Обзор ключевых показателей брокеров» от Банка России:

Общий объем вложений розничных инвесторов в облигации за 9 месяцев 2024 г. уменьшился с 4,2 до 4,1 трлн руб., при этом объем вложений в облигации резидентов вырос с 3,2 до 3,4 трлн рублей.

В течение 2024 г. постепенно погашались выпуски ОФЗ и банков, при этом инвесторы предпочитали приобретать более доходные корпоративные облигации. В частности, в структуре вложений доля гособлигаций сократилась с 27 до 24%, а совокупная доля облигаций нефинансовых компаний увеличилась с 19 до 23%. Наибольший прирост вложений розничных инвесторов показали облигации строительной отрасл.

Доля облигаций банков снизилась незначительно (с 29 до 27%), однако среди них уменьшилась доля классических банковских облигаций и выросла доля более доходных и рисковых субординированных выпусков. В целом по портфелям доля субординированных облигаций увеличилась с 10 до 12%. Росту вложений в такие бумаги в основном способствовали прошедшие замещения субординированных еврооблигаций.

В условиях повышенных инфляционных ожиданий и ужесточения ДКП доля флоатеров в целом по портфелям физических лиц за 9 месяцев 2024 г. выросла более чем вдвое – с 4 до 9%, что позволило снизить процентный риск. Базовые ставки и периодичность выплаты купонов флоатеров также изменились.

Доля флоатеров, привязанных к ключевой ставке, увеличилась с 39 до 63% за счет сокращения доли бумаг, привязанных к RUONIA. Это может быть связано с тем, что ключевая ставка – более понятный индикатор для инвесторов, а ее значения систематически превышали значения RUONIA на фоне структурного профицита ликвидности.

Снижению процентного риска способствовало также увеличение частоты выплат купонов по флоатерам. Доля бумаг с ежемесячным пересмотром купона за 9 месяцев 2024 г. выросла с 30 до 56%. Такие бумаги по своим свойствам приближены к фондам денежного рынка, ставки по которым меняются ежедневно, однако позволяют получать более высокий доход за счет дополнительного кредитного спреда по облигациям менее высокого кредитного качества и меньшей степени ликвидности.

В предыдущие годы брать на себя процентный риск и выпускать флоатеры были готовы в основном компании с наивысшим кредитным рейтингом. Однако в 2024 г. выпускать флоатеры стали и эмитенты второго эшелона: доля бумаг с наивысшим рейтингом AAA с начала года сократилась с 72 до 58%, а доля бумаг с рейтингом от A- до AA+ выросла с 20 до 37%.

Срочность облигаций на счетах также снизилась, отражая сужение горизонта планирования розничных инвесторов. За 9 месяцев 2024 г. средневзвешенный срок до погашения / оферты сократился с 3,7 до 3,5 года. Это произошло за счет снижения доли бумаг со срочностью выше 3 лет и роста доли бумаг со срочностью от 1 до 3 лет.

Валютная структура облигаций резидентов на счетах осталась практически такой же. Доля рублевых облигаций почти не изменилась с начала года и составила 54%. Доля бумаг, номинированных в долларах США, выросла с 30 до 33% на фоне выпуска замещающих облигаций. Доля бумаг в юанях сохранилась на уровне 7%.

#выжимки — только самая интересная и полезная информацию из отчетов и обзоров управляющих компаний, фондов, банков и инвестдомов.

antonpolyakov.ru/

Ютуб — www.youtube.com/@polyinvest

Телеграм — t.me/Polyakov_Ant

Публичные стратегии:

comon.ru/users/ks111/

tinkoff.ru/invest/social/profile/Poly_invest/

#прояви_себя_в_пульсе #пульс_оцени

#новогоднийпульс

0 Комментариев

Читайте на SMART-LAB:

Банк России снизил ключевую ставку: что будет с процентами по вкладам?

Средняя максимальная процентная ставка по вкладам в топ-10 крупнейших банках, согласно обновлённым данным ЦБ РФ, понизилась в первой декаде февраля 2026 года ещё на 0,08 процентного пункта до...

13.02.2026

Обновление кредитных рейтингов в ВДО и розничных облигациях (ПАО «ГК «Самолет» понижен A.ru, АО «ГЛАВСНАБ» понижен B-(RU), АО «БИЗНЕС АЛЬЯНС» присвоен BBB-|ru|)

🔴ПАО «ГК «Самолет»

НКР снизило кредитный рейтинг с A+.ru до A.ru, прогноз — неопределённый. ПАО «ГК «Самолет» — корпорация в сфере девелопмента, занимает первое место в России по объёму...

09:39