Кто такой квалифицированный инвестор и как им стать?

Кто такой квалифицированный инвестор и как им стать?

В мире финансов существует понятие «квалифицированный инвестор» — им может стать как частное лицо, так и профессиональный участник фондового рынка. Но для этого нужно обладать определенными знаниями, опытом, финансовыми ресурсами, самостоятельно принимать инвестиционные решения и нести за них ответственность.

В статье расскажем о критериях, которые отличают квалифицированного инвестора от неквалифицированного, преимуществах статуса квала и как им стать.

Квал или неквал — в чем отличия

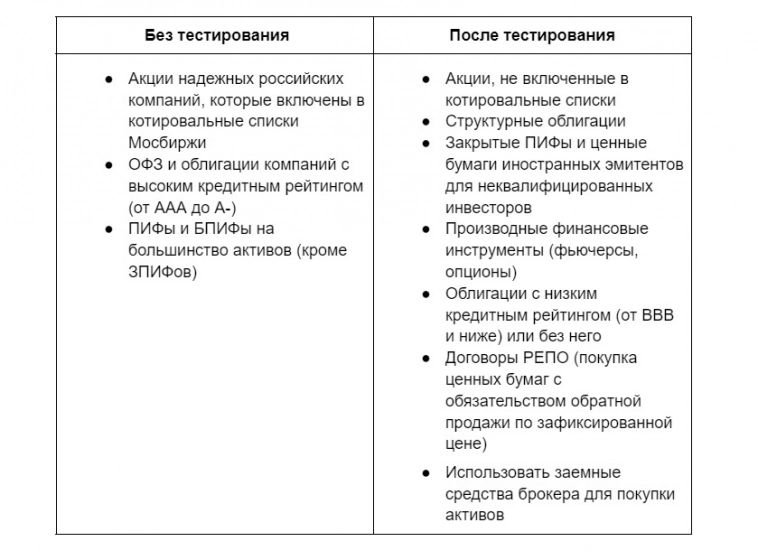

Чтобы начать инвестировать, достаточно разобраться в азах, открыть счет — и можно приступать. Но важно понимать, что количество бумаг, к которым есть доступ у неквалифицированного инвестора, ограничено. Максимальный набор финансовых инструментов доступен только профессионалам или квалифицированным инвесторам.

Квалы — это отдельная категория участников рынка, у которых есть знания и опыт работы с ценными бумагами, а также финансовые возможности. Такой статус определен Федеральным законом №39 «О рынке ценных бумаг».

Еще в октябре 2022 года Банк России ограничил неквалам доступ к ценным бумагам недружественных стран, а также бумагам, хранение или выплата дохода по которым осуществляется через недружественную инфраструктуру.

Что может купить неквалифицированный инвестор

Что доступно только квалифицированному инвестору

Квалифицированные инвесторы могут инвестировать в более рискованные и сложные активы:

В иностранные ценные бумаги

Еврооблигации в валюте других государств

Паи венчурных инвестиционных фондов

Депозитарные расписки

Структурные ноты

Сделки IPO компаний, которые размещаются вне российской биржи

Кроме того, квалам предлагают более гибкие условия торговли, а также возможность использовать информацию, которая недоступна розничным инвесторам. У квалов, как правило, более выгодные условия обслуживания от брокеров и управляющих компаний, в том числе низкие комиссии и индивидуальное обслуживание.

Нюансы

Требование статуса квалифицированного инвестора по работе с зарубежными активами распространяется только на российский фондовый рынок. Если есть возможность, желательно иметь счет у иностранного брокера, на него законодательство РФ распространяться не будет.

Но в этом случае придется выполнять требования валютного регулирования и валютного контроля. В течение месяца нужно сообщить в Налоговую инспекцию об открытии счета за границей (не требуется для счетов открытых в ЕАЭС при условии, что остаток средств и оборот по счету не превышает 600 тыс. рублей). Кроме этого, необходимо подавать отчет о движении денежных средств и иных активов по иностранному счету, а также декларацию при получении дохода. Главное, чтобы операции были законными с точки зрения Указа президента № 844 (пункт 9) О дополнительных мерах экономического характера, связанных с обращением ценных бумаг.

И еще один момент, о котором стоит помнить всегда — риск. Да, всегда будет присутствовать инфраструктурный и/или геополитический риск. Иностранный брокер может заблокировать средства инвестора, который имеет регистрацию в России, даже при наличие двойного гражданства. Как правило, зарубежные брокеры заранее предупреждают инвесторов о блокировках и дают время на вывод средств. Но никаких гарантий, что так будет в дальнейшем, нет.

Какой статус выбрать инвестору

Как видите, чтобы получить доступ к большому количеству инструментов, не обязательно быть квалифицированным инвестором. Пройдя тесты, можно торговать высокорисковыми активами и использовать кредитное плечо, что, например, новичкам делать нежелательно, поскольку риски — потерять свои сбережения и вдобавок остаться должником у брокера — очень велики.

Важно понимать, что тестирование и получение статуса квалифицированного инвестора — это разные понятия. Каждый из тестов открывает доступ к определенному перечню инструментов, но даже пройдя их все, статус квала не присвоят.

Что нужно, чтобы стать квалом

Профессиональный статус присвоят, если инвестор будет соответствовать одному из следующих критериев:

1. Капитал

Нужно владеть активами на сумму от 6 млн рублей. Учитываются средства на счетах и депозиты в банках, деньги и ценные бумаги на брокерском счете, ОМС (обезличенные металлические счета), а также финансовые инструменты в управлении. Наличие в собственности недвижимости, дорогих авто, наличной валюты и драгметаллов в натуре — к учету не принимаются.

С 2025 года, по рекомендации Банка России, размер портфеля могут увеличить до 12 млн рублей, с 2026 года — до 24 млн рублей.

2. Оборот

Стать квалифицированным инвестором можно по сумме сделок с ценными бумагами и производными инструментами, причем общая сумма за последние четыре закрытых квартала должна составлять не менее 6 млн рублей. В среднем нужно проводить не менее 10 сделок за квартал и не менее одной в месяц.

Срок владения активами не важен: можно купить акции на 50 тысяч рублей и тут же продать их — это даст оборот 100 тысяч рублей. Или, например, у брокера Т-Инвестиции использовать его же фонды, сделки купли-продажи по ним проводятся без комиссии. Но стоит учитывать, что придется терять какие-то суммы на сделках при повышенной волатильности цены актива.

3. Стаж/опыт работы

Нужно иметь опыт работы, непосредственно связанный с совершением сделок с финансовыми инструментами, подготовкой индивидуальных инвестиционных рекомендаций, управлением рисками. Стаж работы в организации, в силу закона являющейся квалифицированным инвестором, должен составлять минимум два года, и три года — в остальных случаях. Засчитывается опыт, полученный в течение последних пяти лет.

4. Образование

Необходимо подтвердить получение высшего экономического образования в вузе, у которого было или есть право осуществлять аттестацию в сфере профессиональной деятельности на рынке ценных бумаг (список аккредитованных организаций можно узнать по ссылке: https://www.cbr.ru/admissionfinmarket/navigator/att/) или иметь квалификацию в сфере финансовых рынков, подтвержденную свидетельством о квалификации, выданным в соответствии с ч. 4 ст. 4 Федерального закона от 03.07. 2016г. № 238-ФЗ «О независимой оценке квалификации», или не менее одного из следующих международных сертификатов (аттестатов): Chartered Financial Analyst (CFA), Certified International Investment Analyst (CIIA), Financial Risk Manager (FRM).

Как получить статус квалифицированного инвестора — пошаговая инструкция

Если хотя бы один из критериев выполняется, можно обратиться к брокеру/УК и предоставить подтверждающие документы. Статус квалифицированного инвестора присвоят в течение недели максимум двух. Законодательством вопрос сроков не урегулирован. У Т-Инвестиции он составляет 5 рабочих дней, Фридом Финанс — 14 рабочих дней, ВТБ Капитал Управление активами и Финам — 1-2 рабочих дня.

Процесс оформления статуса обычно включает следующие шаги:

1. Подача заявления. Нужно заполнить и подписать заявление о присвоении статуса квалифицированного инвестора.

2. Предоставление подтверждающих документов. Могут понадобиться:

Свидетельство о регистрации компании (для юридических лиц)

Паспорт (для физических лиц)

Выписка с банковского счета, подтверждающая наличие требуемого капитала или оборота по брокерскому счету

Документы, подтверждающие профессиональную квалификацию или опыт работы с ценными бумагами

3. Проверка. Брокер или управляющая компания проверяют предоставленные документы на соответствие заявителя критериям.

4. Присвоение статуса. После успешной проверки присваивается статус квалифицированного инвестора.

Что еще важно знать

Стандартного перечня документов нет. У каждого брокера могут быть свои требования — поэтому лучше заранее уточнить информацию в службе поддержки.

Например, отчеты и выписки для Фридом Финанс должны быть составлены не более одного месяца назад, ВТБ Капитал Управление активами принимают документы, составленные и подписанные за день до подачи заявления о присвоении статуса квала, Финаму подойдут 5-дневной давности.

Способ подачи обращений тоже может отличаться. У одних брокеров это необходимо делать лично, но поручение подать в онлайн-формате, у других — только онлайн. Все документы должны быть надлежащим образом заверены: подписью уполномоченного лица и печатью организации.

И еще: единого реестра квалифицированных инвесторов пока нет, но, возможно, в следующем году базу все-таки создадут (об этом неоднократно заявлял Банк России). А пока для получения статуса придется обращаться к каждому брокеру с подтверждающими документами.

Резюме

Статус квала — не гарантия прибыли. Он лишь расширяет круг инвестиционных возможностей.

Главное — квалифицированные инвесторы берут на себя повышенные риски, связанные с потерей части или всего капитала, а также несут ответственность за собственные инвестиционные решения и полностью осознают их последствия.

Прежде, чем подавать заявку на получение статуса, нужно тщательно взвесить все «за» и «против». Возможно, проконсультироваться с финансовыми экспертами.

Нужна консультация? Обращайтесь. Будем рады помочь.

Сайт: Инвестиционная-система.РФ

Подписывайтесь на наш ТГ-канал👉 ФОНДЫ НЕДВИЖИМОСТИ

wistopus08 октября 2024, 14:02ты молодец… сразу видно, что ты квал...0

wistopus08 октября 2024, 14:02ты молодец… сразу видно, что ты квал...0 Трейдер (Порутчик)08 октября 2024, 14:03а я вот не квал, и не проходил тестирование, а торгую на срочном рынке0

Трейдер (Порутчик)08 октября 2024, 14:03а я вот не квал, и не проходил тестирование, а торгую на срочном рынке0