Рынок акций продолжает игнорировать обвал на рынке облигаций

В сентябре Индекс МосБиржи вырос на 8%, тогда как индекс гособлигаций RGBI продолжил падение последних месяцев и потерял 1,6%. За последние полтора года такое расхождение наблюдается уже не первый раз. Разбираемся, к чему оно может привести и выбираем интересные бумаги.

Взаимосвязь динамики акций и облигаций

Стоимость индекса RGBI с начала 2024 года упала на 16,4%, а доходность выросла с 12,1 до 17,5% (по состоянию на 1 октября). Такая негативная динамика напрямую влияет на рынок акций. Обычно рост доходностей облигаций приводит к снижению текущей стоимости будущих доходов компании и, как следствие, к низким стоимостным мультипликаторам по акциям.

Проще говоря, то падение цены облигаций предполагает рост их доходности к погашению. Соответственно, облигации становятся более привлекательными для инвесторов. Чтобы выровняться с облигациями, акции тоже начинают снижаться. Таким образом, ключевые тренды в этих инструментах часто совпадают.

Расхождение рынка акций и облигаций

В течение последних полутора лет можно выделить три периода, когда наблюдалось значительное расхождение динамики акций и облигаций.

1. С июня по сентябрь 2023 года: индекс RGBI потерял 4,5%, а Индекс МосБиржи вырос на 18,8%.

2. С февраля по май 2024 года: индекс RGBI -8,3%, а Индекс МосБиржи +6,7%.

3. Сентябрь 2024 года: индекс RGBI -1,6%, а Индекс МосБиржи +7,8%.

Несмотря на расхождение динамики инструментов в первых двух случаях, впоследствии траектория движения на рынке акций менялась, и Индекс МосБиржи возвращался к снижению. Вероятно, и в этот раз рынок акций развернётся и устремится вслед падающему индексу RGBI.

Что происходит на рынке облигаций

Основной причиной падения рынка облигаций выступает жёсткая денежно-кредитная политика Банка России. В текущем цикле первое повышение ключевой ставки (с 7,5 до 8,5%) произошло в июле 2023 года.

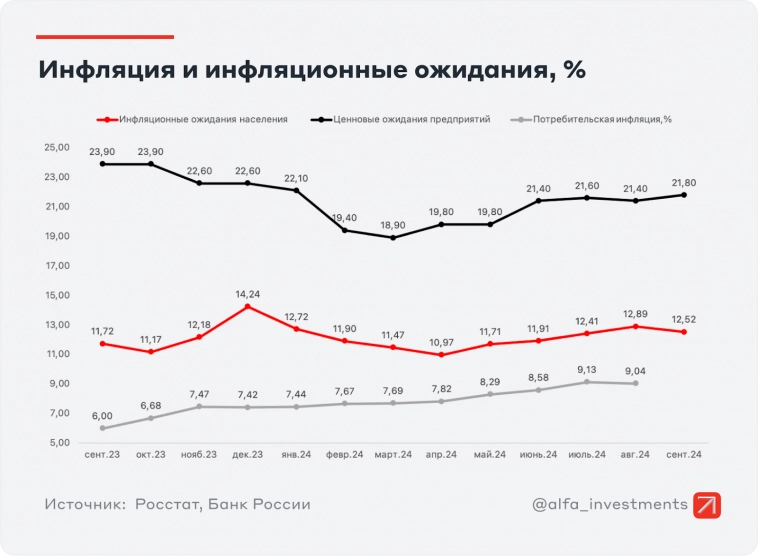

К октябрю 2024 года ставка равна уже 19%, и велики риски её дальнейшего роста. Инфляция и инфляционные ожидания бизнеса и населения остаются на повышенном уровне, а увеличение государственных расходов в 2025 году будет только способствовать усилению инфляционного давления в экономике. Поэтому жёсткие денежно-кредитные условия могут сохраняться дольше, чем ожидалось ранее.

По состоянию на 1 октября значение индекса RGBI составило почти 101 п. Это минимум с марта 2022 года, когда ключевая ставка ЦБ РФ находилась на уровне 20%.

Учитывая жёсткие комментарии главы ЦБ и рост ставок денежного рынка (RUSFAR на 3 месяца = 19,6%), не исключаем повышения ключевой ставки до 20% на заседании Банка России 25 октября.

Что происходит на рынке акций

С акциями не всё так однозначно, как с облигациями. Помимо роста процентных ставок, на цену акций оказывают влияние и другие факторы. В частности, динамика валютного курса, стоимость сырьевых активов, дивидендные ожидания.

Например, рост Индекса МосБиржи в первом и третьем рассмотренных периодах расхождения в основном связан с ослаблением рубля. Валютный курс юаня с июня по сентябрь 2023 года вырос на 16%, а в сентябре 2024 года — на 10%. В составе индекса более 60% акций экспортных компаний, и удорожание иностранной валюты оказывает положительное влияние на их финансовые результаты.

Во втором периоде расхождения динамики индексов основным фактором роста рынка акций стали ожидания высоких дивидендов по итогам 2023 года.

Краткосрочных драйверов для роста рынка акций пока недостаточно. Рублёвые ставки остаются высокими и могут ещё вырасти, что увеличит привлекательность банковских депозитов и инструментов денежного рынка по сравнению с акциями. В среднесрочной перспективе мы не ожидаем существенного ослабления рубля, а средняя дивидендная доходность по рынку останется ниже ставок по депозитам.

Что делать инвестору

В условиях жёсткой денежно-кредитной политики Банка России позитив на рынке акций является преждевременным, поэтому текущее расхождение Индекса МосБиржи и индекса RGBI — неустойчивый тренд. Это значит, что в ближайшее время рынок акций может не расти и, возможно, временно перейдёт в широкий боковик на фоне относительно слабого рубля и комфортного уровня цен на нефть.

В таком сценарии мы фокусируемся на экспортных компаниях и компаниях с большим денежным запасом, поскольку они могут выглядеть лучше рынка. На наш взгляд, к покупке интересны следующие акции:

ЛУКОЙЛ

Роснефть

Транснефть-ап

Полюс

Сбербанк

ТКС Холдинг

Хэдхантер

Если в IV квартале рынок акций снизится, то для инвесторов сложится благоприятная ситуация для покупки бумаг на долгосрочную перспективу. Полагаем, что цикл смягчения денежно-кредитной политики может начаться в 2025 году. Однако важно купить акции заранее, так как рынок живёт ожиданиями и заблаговременно будет закладывать в цены оптимизм от снижения ставок. Поэтому перечисленные акции интересны не просто на период отскока в рамках формирующегося боковика, но и на долгий срок.

При этом инвесторам стоит с осторожностью относиться к акциям компаний с высокой долговой нагрузкой, так как кредитные риски повышаются при росте процентных ставок. Динамика акций таких компаний, как Мечел, АФК Система, Сегежа, М.Видео, могут быть хуже рынка.

Подробнее: «Кубышки» и «должники». Как расходится стоимость их акций

Альфа-Инвестиции

Мир в экономике02 октября 2024, 17:40я вот тоже накупил облигаций (не ОФЗ естественно, а корпоратов), но думаю сейчас: «А не пора ли валить уже в наличную валюту, вот надо мне 20% годовых»+1

Мир в экономике02 октября 2024, 17:40я вот тоже накупил облигаций (не ОФЗ естественно, а корпоратов), но думаю сейчас: «А не пора ли валить уже в наличную валюту, вот надо мне 20% годовых»+1