Результаты работы Global Factoring Network за первое полугодие 2024 г.: анализ ключевых показателей

Компания демонстрирует стабильно высокие темпы роста бизнеса, опережающие среднеотраслевые. Так, к 1 июля 2024 г. факторинговый портфель компании достиг 1,6 млрд рублей, рост за шесть месяцев составил 20,1%. Аналитический разбор финансовых показателей эмитента за первое полугодие 2024 г. — в обзоре Boomin.

Ключевые финансовые показатели

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» — факторинговая компания, сфокусированная на предоставлении услуг электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ. Работает преимущественно в Центральном, Уральском и Приволжском федеральных округах. Основана в 2015 г., в 2018 г. вышла на рынок облигаций.

Портфель компании за шесть месяцев 2024 г. вырос на 20,1% и превысил 1,6 млрд рублей. Темпы роста сопоставимы с первым полугодием 2023 г. По кварталам темпы роста были сопоставимы, с небольшим перевесом в пользу II квартала.

Для сравнения, по данным Ассоциации факторинговых компаний (АФК), в целом по отрасли портфель с начала года вырос всего на 4,2%. Компания опережает рынок и продолжает расти прежними темпами, которые были характерны для периода низких ставок.

Оборот компании за шесть месяцев 2024 г. вырос на 46% год к году и составил 1,2 млрд рублей. Компания с начала года увеличила базу активных клиентов до 92 (+9) и расширила базу дебиторов до 355 (+13). Количество переданных поставок — 11 502 против 8 863 в первом полугодии 2023 г.

Валовая прибыль в отчетном периоде увеличилась на 40% год к году. Маржа валовой прибыли в данном случае отражает ценовую политику компании — средний процент, который компания зарабатывает от объема выплаченного финансирования. Три квартала подряд она держится выше 11% — эффект высоких ставок. Во II квартале 2024 г. зафиксирован рекордный показатель на уровне 11,5%.

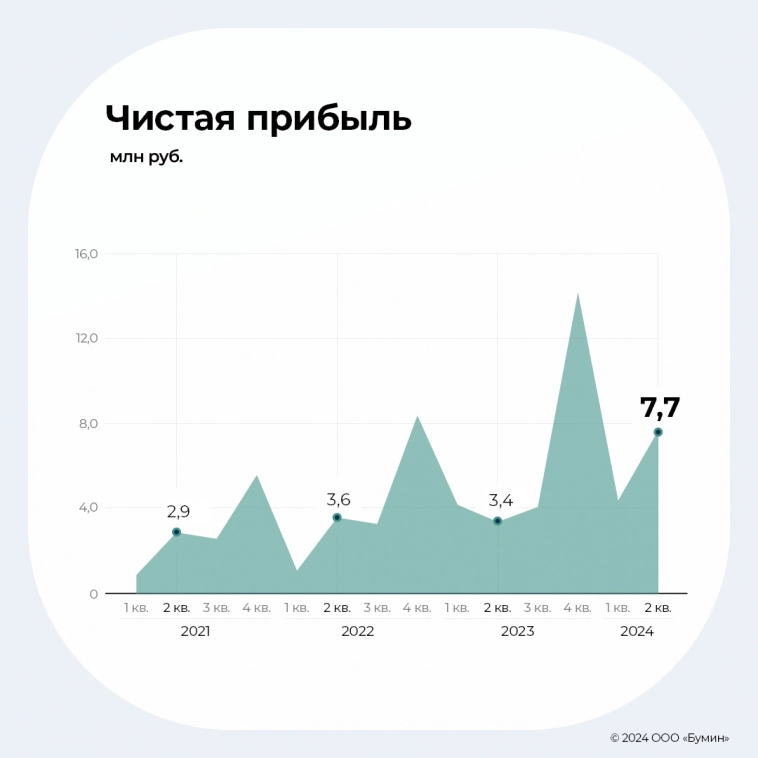

Прибыль от продаж в отчетном периоде выросла на 149% год к году и составила 116,5 млн рублей. Чистая прибыль выросла на 60%, до 12,1 млн рублей. Это рекордный полугодовой показатель, не считая второго полугодия 2023 г.

Долговая нагрузка и структура долга

Собственный капитал «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» в первом полугодии 2024 г. вырос на 9,7% против роста активов на 18,7%. В результате доля собственного капитала в активах сократилась с 8,77% до 8,11%. Это минимум с конца 2021 г.

В целом для факторинговых компаний характерна высокая доля заемных средств в структуре пассивов, которая покрывается ликвидными оборотными активами. В то же время, чем выше доля собственного капитала, тем выше способность эмитента абсорбировать убытки по портфелю в случае ухудшения платежеспособности дебиторов. Поэтому при прочих равных дальнейшее снижение доли собственного капитала может быть негативным фактором.

Чистый долг с начала года вырос на 18,6% (+239,1 млн), до 1,5 млрд рублей. Компания привлекала новый короткий долг (ЦФА), что привело к росту доли краткосрочной задолженности с 25% до 38,7%.

В структуре долга почти 96% занимают облигационные выпуски и ЦФА общим объемом 1,47 млрд рублей. Средневзвешенная ставка по облигационному долгу равна 17,7%. В 2024 г. компании предстоит погасить два выпуска ЦФА общим объемом 150 млн рублей.

Отношение чистого долга к EBIT за 12 месяцев снизилось с 9,1х в начале года до 7,2х. Покрытие процентных платежей прибылью от продаж в формате LTM (последние 12 месяцев) составило 1,24 против 1,33 в начале года.

Выводы

Компания активно растет, используя эффективную конъюнктуру. За счет высокой оборачиваемости высокие процентные ставки сразу нашли отражение в росте доходов, а вот средневзвешенная стоимость фондирования еще далека от рыночных уровней. Средняя ставка 17,7% — ниже ключевой и намного ниже тех ставок, по которым кредитуются компании с аналогичным рейтингом.

Между тем, стоимость фондирования неминуемо будет расти, что может приводить к снижению маржинальности и еще больше замедлять темпы генерации собственного капитала, которые и так существенно отстают от темпов роста активов. Логичным выглядит замедление роста кредитного портфеля, а вместе с ним — и бизнеса в целом. Если мы увидим такую тенденцию во втором полугодии, это нельзя будет назвать негативным фактором. Скорее — адекватной реакцией бизнеса на рыночную конъюнктуру. Альтернативой может быть внесение добавочного капитала. Это не является необходимой мерой, но могло бы укрепить компанию и позволить продолжать расти двузначными темпами.