VK: Прогноз финансовых результатов (1П24 МСФО)

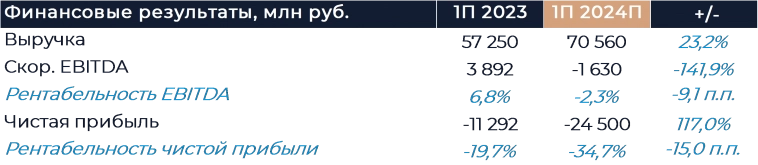

Группа VK представит свои финансовые результаты за 1П 2024 г. в четверг, 8 августа. Согласно нашим оценкам, выручка компании по итогам периода продемонстрировала замедление темпов роста относительно второй половины прошлого года и увеличилась на 23% г/г. Снижение темпов роста обосновано прежде всего высокой базой сравнения. Положительную динамику выручки, как ожидается, продемонстрировали все основные сегменты бизнеса. Мы полагаем, что на уровне EBITDA по итогам полугодия сформировался убыток. Тем не менее рентабельность ряда сегментов, в частности социальных сетей и медиа, могла существенно улучшиться в сравнении со второй половиной прошлого года. Убыток на уровне EBITDA, по нашим оценкам, составил 1,6 млрд руб. Наша текущая рекомендация для акций VK — «Держать» с целевой ценой 627 руб. за бумагу.

Согласно нашим оценкам, выручка VK по итогам полугодия увеличилась на 23% г/г. Замедление темпов роста относительно второй половины прошлого года могло составить около 12 п. п. Мы связываем подобную динамику с эффектом высокой базы сравнения и уходом положительного влияния от консолидации приобретенных активов. В сегменте социальных сетей и медиа рост выручки мог составить 22% г/г за счет положительной динамики финансовых и операционных метрик основных активов. В частности, мы полагаем, что выручка социальной сети ВКонтакте увеличилась на 21% г/г. Поддержку сегменту оказывает продолжающийся рост российского рынка интернет-рекламы. Не исключено, что текущие проблемы в работе YouTube будут способствовать дополнительному улучшению операционных показателей ряда проектов VK начиная с 3К. Рентабельность EBITDA в сегменте, на наш взгляд, составила 7% против 0,6% во второй половине прошлого года. Улучшение рентабельности могло стать следствием сокращения рекламной и маркетинговой активности. Часть рекламных компаний, вероятно, могла быть перенесена на вторую половину года, так что о развороте прежнего тренда говорить пока рано.

В сегменте образовательных технологий рост выручки, по нашим расчетам, составил 28% г/г. Темпы роста выручки подразделения могли снизиться почти в 2 раза относительно июля-декабря 2023 г. Отчасти это объясняется уходом положительного эффекта от консолидации приобретенных активов. Также негативное воздействие на рост сегмента оказывает высокий уровень ставок в экономике. Лето — это сезонно более слабый период для образовательного сегмента в связи с началом длинного перерыва в школьном образовании. EBITDA подразделения, как мы полагаем, составила всего 90 млн руб., а рентабельность была близка к нулю.

Сегмент технологий для бизнеса мог показать рост выручки на 52% г/г. Темпы роста в сегмент плавно замедляются на фоне более высокой базы сравнения. Спрос на продукты VK для бизнеса остается устойчивым, что позволяет расширять портфель и демонстрировать сильные результаты. Мы полагаем, что рентабельность EBITDA подразделения в первом полугодии составила 13,5%, что примерно в 2 раза выше, чем результат сопоставимого периода 2023 г. Во второй половине года на фоне сезонности, как и прежде, мы ожидаем значительного увеличения рентабельности направления.

Выручка экосистемных сервисов, по нашему мнению, увеличилась на 15% г/г при разнонаправленной динамике включенных бизнесов. Убыток на уровне EBITDA подразделения мог составить 1,7 млрд руб. в силу инвестиций в молодые проекты. Объем расходов, не включенных в сегментную структуру, мог приблизиться к 4 млрд руб. В основном это расходы на денежные выплаты сотрудникам, которые заменили прежние компенсации в виде акций. С учетом обозначенной динамики сегментов мы ожидаем, что убыток EBITDA у компании по итогам полугодия составил 1,6 млрд руб. Такой результат означает, что объем убытка снизился относительно 2П 2023 г., а рентабельность улучшилась. Наибольшее положительное влияние на рентабельность группы могла оказать динамика в сегменте социальных сетей и медиа.

Аналитик: Артем Михайлин

© ООО «ИК ВЕЛЕС Капитал». Лицензии профессионального участника рынка ценных бумаг, выданные ФСФР России 14 октября 2003 года, на осуществление депозитарной деятельности № 077-06549-000100, на осуществление дилерской деятельности № 077-06541-010000, на осуществление брокерской деятельности № 077-06527-100000, на осуществление деятельности по управлению ценными бумагами № 077-06545-001000. Адрес: 123610, Россия, Москва, Краснопресненская набережная, дом 12, подъезд 7, этаж 18. Телефон: +7 (495) 258-19-88. veles@veles-capital.ru

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо сделки, упомянутые в ней, могут не соответствовать Вашему финансовому положению, цели (целям) инвестирования, допустимому риску, и (или) ожидаемой доходности. ООО «ИК ВЕЛЕС Капитал» не несет ответственности за возможные убытки в случае совершения сделок либо инвестирования в финансовые инструменты, упомянутые в данной информации.

Больше инвестиционных идей, прогнозов и аналитики фондового рынка читайте в телеграм-канале: t.me/+MuV2g_PQpdBlMWUy (velescapital)