Газпромнефть (SIBN). Отчёт 2Q 2024. Дивиденды. Перспективы.

Приветствую на канале, посвященном инвестициям! 25.07.24 вышел отчёт за второй квартал 2024 г. компании Газпромнефть (SIBN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: Youtube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

Газпромнефть — российская вертикально-интегрированная нефтяная компания. Основные виды деятельности: разведка и разработка месторождений нефти и газа, нефтепереработка, производство и реализация нефтепродуктов.

После Роснефти и Лукойла, входит в ТОП-3 российских нефтяных компаний по объёмам добычи и переработки нефти. Доказанные и вероятные запасы превышают 4 млрд тонн в нефтяном эквиваленте. Этих запасов хватит более чем на 20 лет. Годовая добыча углеводородов порядка 100 млн тонн в нефтяном эквиваленте. Из них около 40 млн тонн составляет объем переработки. Компания производит бензин, авиакеросин, битум, моторные масла и прочее.

Основные перерабатывающие мощности находятся в Омске, Москве, Ярославле и Сербии. Вообще в структуру компании входит более 70 предприятий в России, странах ближнего и дальнего зарубежья.

Более 95% акций компании принадлежит Газпрому. В свободном обращении менее 5% акций. Кстати, из-за маленького фрифлоата акции Газпромнефти не входят в индекс Мосбиржи.

С февраля 2022 года Газпромнефть находится под санкциями ЕС. А в ноябре 2023 года США ввели санкции в отношении двух подразделений компании. Также страны запада ввели потолок цен на российскую нефть и эмбарго на нефтепродукты.

Текущая цена акций.

С конца прошлого года акции Газпромнефти находятся в нисходящем тренде. Падение с максимумов в районе 30%.

Операционные результаты.

Газпромнефть не публикует операционных результатов с 2022 года. Но судя по новостям, в этом плане всё в порядке. В 2023 году добыча углеводородов была увеличена. А объемы переработки на НПЗ в России сохранены на уровне предыдущего года. Также нарастили выпуск топлива.

Одним из наиболее значимых событий первого полугодия 2024 года стал ввод в эксплуатацию инфраструктуры для промышленной добычи углеводородов на одном участке Уренгойского месторождения.

Цены на мировых рынках.

Нефть марки Urals торгуется с дисконтом к BRENT. Сейчас он в районе 15%. Средняя цена Urals в первом полугодии составила около 6,3 тысяч ₽ за баррель. Это в полтора раза выше, чем год назад. Но примерно на 9% ниже, чем в прошлом полугодии.

К слову, ранее половина выручки приходилась на экспорт. А 80% выручки внутри страны приходилась на нефтепродукты, цены на которые в первом полугодии были на уровне прошлогодних.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

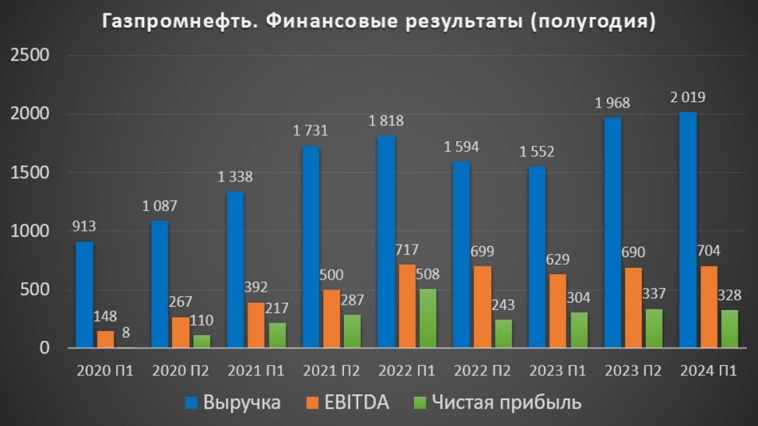

Результаты за 1П 2024:

- Выручка 2 трлн (+30% г/г).

- Операционные расходы 1,6 трлн (+40% г/г). В том числе налоги +55%, производственные расходы +26%, стоимость приобретения нефти, газа и нефтепродуктов +78%.

- Операционная прибыль 292 млрд (+1% г/г).

- Прочие доходы 26,8 млрд (а год назад убыток -20млрд).

- Чистая прибыль (ЧП) 328,5 млрд (+8% г/г).

На диаграмме видим, что результаты за первые шесть месяцев оказались немного лучше, как год к году, так и к прошлому полугодию. За исключением ЧП, которая снизилась на 2%. Также заметно, что рост результатов остановился, и с 2022 года показатели более-менее стабилизировались. Одна из причин – это ограничения в рамках ОПЕК+.

Баланс.

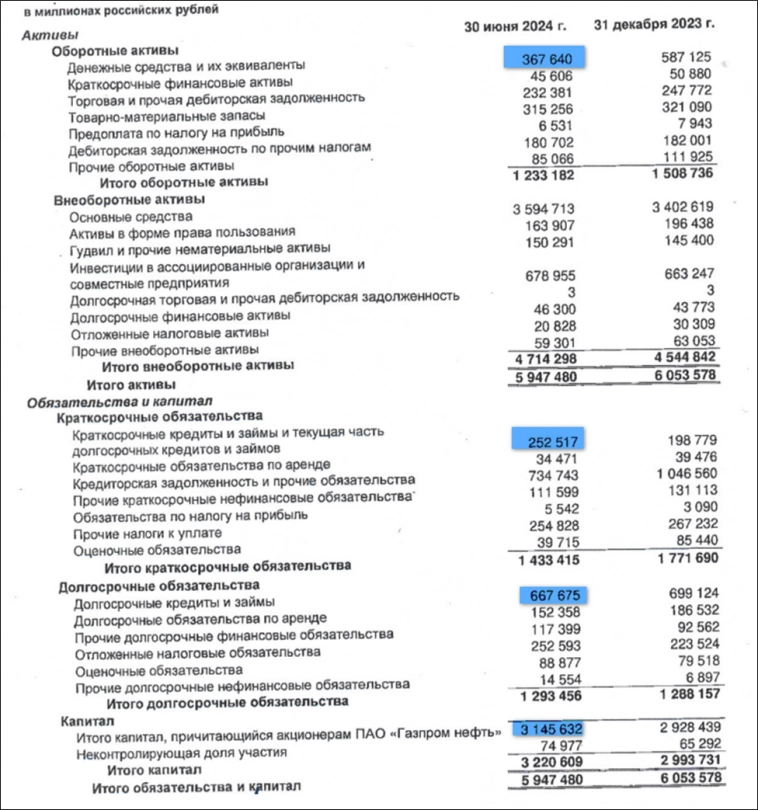

- Чистые активы 3,1 трлн (+6% с начала года).

- Денежные средства 367 млрд (-27% с начала года). Снижение из-за выплаты больших дивидендов.

- Суммарные кредиты и займы 920 млрд (+2,5% с начала года).

Таким образом, чистый долг 0,5 трлн. Существенный рост долговой нагрузки за полгода. Основная причина – это высокие дивиденды. Но пока ND/EBITDA = 0,4. Т.е. долговая нагрузка остаётся нормальной.

Денежные потоки.

Денежные потоки за 1П 24:

- операционная деятельность 425 млрд (+23% г/г). Увеличение благодаря росту чистой прибыли, а также меньшему оттоку средств в оборотный капитал

- инвестиционная деятельность -269 млрд (-1% г/г). Из них почти 264 млрд пришлось на капитальные расходы. Здесь также цифры стабилизировались.

- финансовая деятельность -371 млрд (+17% г/г). Результат отражает выплату больших дивидендов.

В итоге, FCF (свободный денежный поток) = 161 млрд (+77% г/г). Результат почти два раза хуже, относительно предыдущего полугодия. Но на диаграмме видно, что вторые полугодия всегда лучше в части операционного и свободного денежных потоков.

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от скорректированной чистой прибыли по МСФО.

За 2023 год были выплачены 102,43₽. Это 15% доходности к текущей цене акции. На дивиденды было распределено 75% от ЧП 2023 года и 121% от FCF. Компания начала выплачивать повышенные дивиденды из-за того, что у Газпрома, как материнской компании, сейчас серьёзные проблемы и нужны деньги для финансирования текущих проектов.

Если исходить из 75% от ЧП, то дивиденды 1П 2024 могут быть в районе 52₽. Т.е. 7,7% доходности. Это в 1,5 раза выше, чем FCF. Т.е. высокие дивиденды фактически возможны за счёт роста долга. Дата отсечки традиционно бывает в декабре.

Перспективы.

У компании есть стратегия развития до 2030 года. Цель — стать мировым ориентиром для компаний отрасли по эффективности, технологичности и безопасности.

Основная бизнес цель — это эффективность, т.е. максимизация создаваемой стоимости каждого барреля при любом сценарии развития рынка нефти. Компания планирует сохранить позиции в ТОП 10 крупнейших в мире по добыче жидких углеводородов. Но правда, возможно, в связи с новыми геополитическими реалиями, стратегия скорректирована. В частности, сейчас необходимо соблюдать ограничения в рамках ОПЕК+.

Риски.

- Возможное падение цен на нефть.

- Снижение добычи из-за ОПЕК+.

- Усиление санкций.

- Рост налогов.

- Аварии и теракты.

- Мировой переход на возобновляемую энергетику.

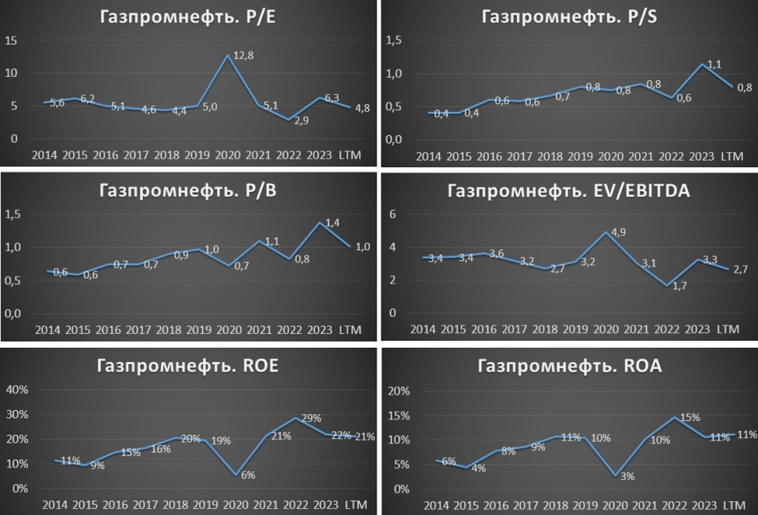

Мультипликаторы.

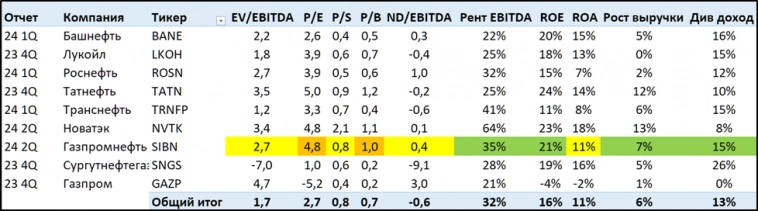

По мультипликаторам компания оценена средне:

- Капитализация = 3,1 трлн (цена акции 670 ₽);

- EV/EBITDA = 2,7;

- P/E = 4,8; P/S = 0,8; P/B = 1;

- Рентаб. EBITDA 35%; ROE = 21%; ROA = 11%

Относительно нефтегазовых компаний, Газпромнефть оценивается чуть выше среднего. Дивиденды высокие, но нужно понимать, что Газпромнефть, в отличии от конкурентов, распределяет на них 75% от ЧП.

Выводы.

Газпром нефть – одна из крупнейших российских нефтяных компаний.

Операционные результаты не раскрываются. Но текущие цены на нефть и нефтепродукты остаются на высоких отметках.

Финансовые результаты стабилизировались. Дивиденды достойные. Но это из-за того, что компания начала распределять на них 75% от чистой прибыли и свыше 100% от свободного денежного потока. При этом растёт долг. Но пока финансовое положение устойчивое.

У Газпром нефти есть стратегия развития до 2030 года, подразумевающая рост эффективности. Риски связаны с возможным падением цен на нефть, санкциями, налогами, а также авариями и терактами.

Мультипликаторы средние. Расчетная средневзвешенная цена акции 680₽.

Мои сделки.

На данный момент у меня нет акций Газпром нефти, хотя в прошлом я уже много раз совершал прибыльные сделки по ней. В случае коррекции в район 600₽ буду снова добавлять в портфель. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

Экспорт СПГ из России во Францию вырос более чем вдвое