Макрообзор № 30 (2024)

Это макрообзор за 30-ю неделю 2024 года. Выделю три пункта:

— Глобальные продажи легковых премиум-автомобилей падают. Обычно это негативный сигнал для мировой экономики.

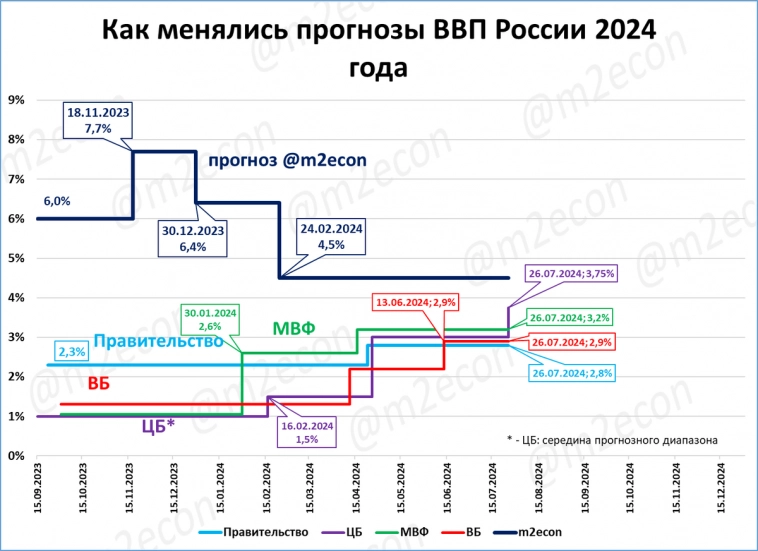

— Новый прогноз ЦБ по росту ВВП России в 2024 году (3,5-4%) всё ближе к нашему прогнозу (4,5%).

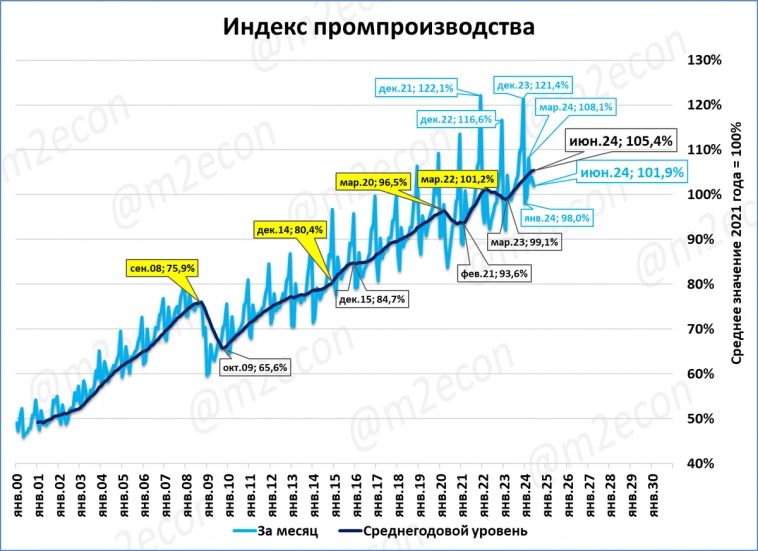

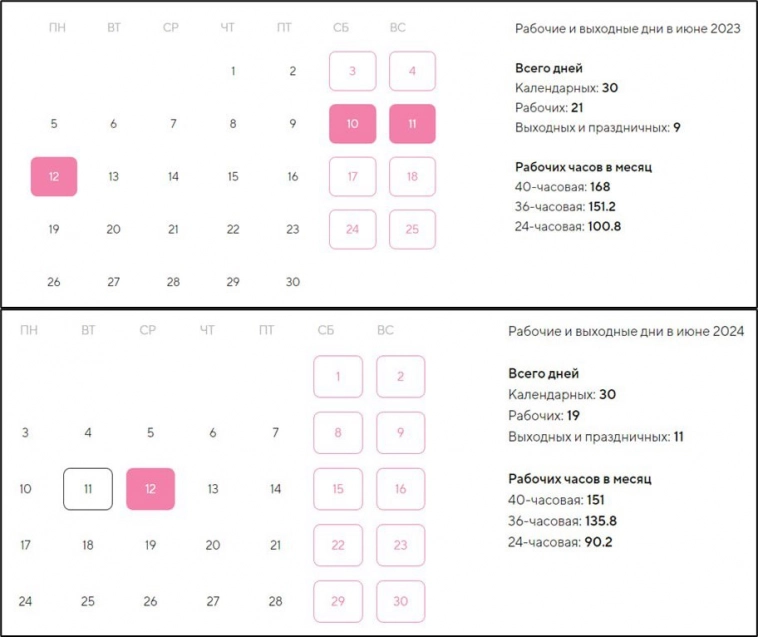

— Замедление роста российского промпроизводства в июне (до 1,9%) – кажущееся. С учётом меньшего на 9,5% количества рабочих дней (19 в этом июне против 21 в прошлогоднем) это очень хороший результат.

Далее оглавление и краткий дайджест. Затем подробности по каждому сюжету с иллюстрациями.

ДАЙДЖЕСТ

Мировая экономика

- США: денежная масса (номинальная) растёт третий месяц подряд. В апреле (+0,5%), в мае (+0,6%), в июне (+1,0%). Рост денежной массы отстаёт от роста цен. Это значит, что реальная денежная масса (РДМ) сжимается: -2% по итогам июня. Рост ВВП США во 2 квартале 2024 года составил 3,0%.

- Предварительные индексы PMI за июль: ситуация почти не меняется. В промышленности Японии, Европы (Германия, Франция) и Австралии деловая активность падает.

- Премиум автомобили: глобальные (= по всему миру) продажи четырёх брендов (Ауди, БМВ, Мерседес и Тесла) во втором квартале составили 1,9 млн. шт. (-4%). Продажи падают второй квартал подряд.

Экономика России

- Банк России повысил ключевую ставку до 18% годовых.

- ЦБ обновил свои прогнозы по большинству показателей. Прогноз роста ВВП в 2024 году вырос до 3,5 … 4,0%. Этот прогноз стал самым оптимистичным среди «четвёрки» (ВБ, МВФ, ЦБ, правительство).

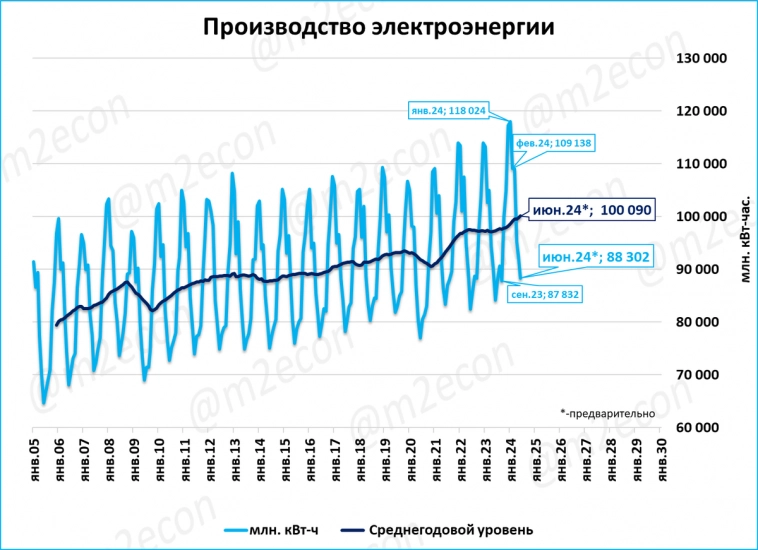

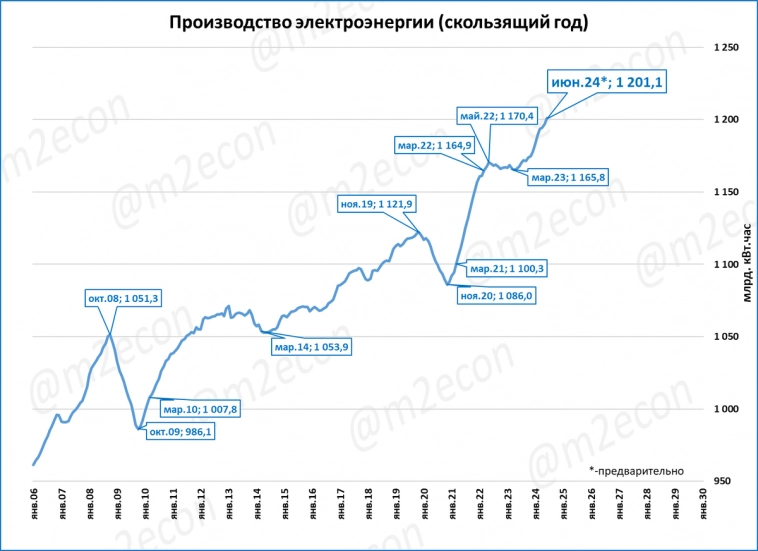

- Производство электроэнергии в июне выросло на 4,9%. Производство за 12 месяцев (скользящий год) впервые в истории превысило 1,2 тераватт-часов.

- Промпроизводство (это около 30% ВВП) в июне выросло на 1,9%. Промпроизводство за последние 12 месяцев (скользящий год) установило новый рекорд.

- Прибыль предприятий в мае приросла на 3 трлн рублей. Месяц входит в десятку лучших за всю историю. Прибыль за последние 12 месяцев (скользящий год) в реальном выражении стабилизировалась на уровне 28,2 трлн. в рублях 2021 года.

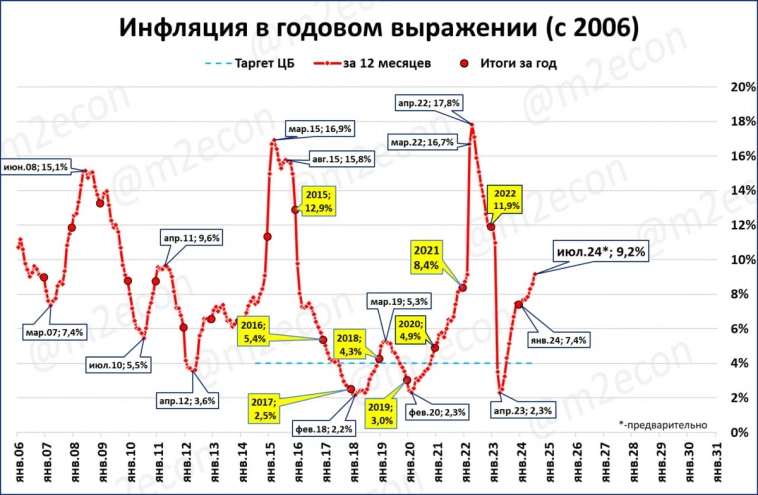

- Инфляция по итогам июля может составить 9,2% годовых.

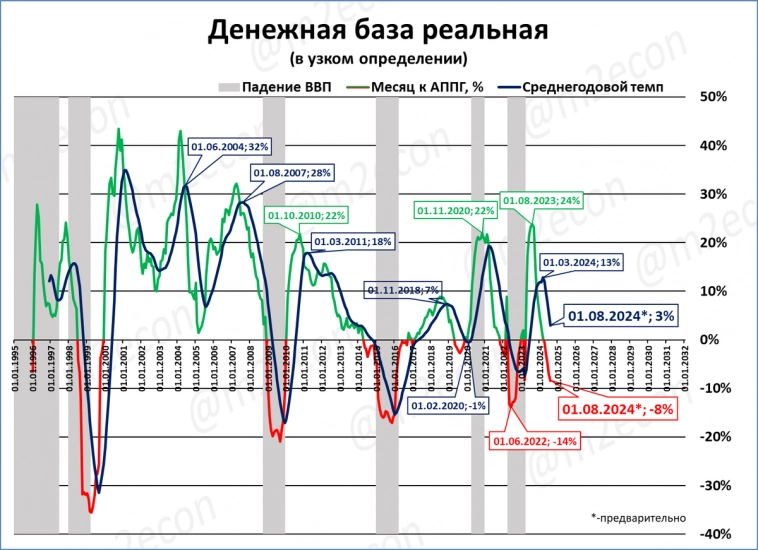

- Узкая денежная база: в реальном выражении падение достигло уже -8%.

МИРОВАЯ ЭКОНОМИКА

США: М2 выросла на 1% за год

По итогам июня денежная масса М2 в США выросла: +1% к июню прошлого года.

График 1.

Это уже третий месяц роста подряд (+0,5% в апреле; +0,6% в мае).

Рост денежной массы отстаёт от роста цен. Это значит, что реальная денежная масса (РДМ) сжимается: -2% по итогам июня.

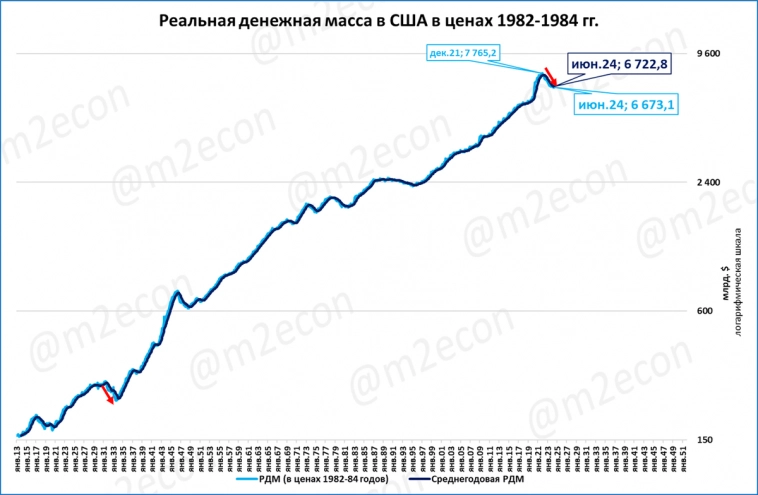

График 2.

Падение РДМ продолжается с апреля 2022 года (26 месяцев) и достигло пика в апреле 2023 года (-9%). Сейчас падение замедляется.

Можно констатировать, что первое с 1938 года падение номинальной денежной массы закончилось (синяя линия на графике 3).

График 3.

Близится к концу и сильнейшее с 1947 года падение реальной денежной массы (красная линия).

Отметим, что это падение РДМ происходило после феноменального роста, сильнейшего со времён Второй мировой войны (то есть, с тех же 1940-х).

График 4.

В этом отличие нынешнего падения РДМ от падения во время Великой депрессии (две красные стрелки на графике).

- В 1930-х (Великая депрессия) РДМ отклонилась от многолетнего тренда вниз.

- Сейчас РДМ вернулась на линию многолетнего тренда сверху.

Именно этим может объясняться отсутствие жёстких последствий для экономики США от нынешнего сжатия РДМ.

Рост ВВП США во 2 квартале 2024 года составил 3,0%.

График 5.

ВВП США замедляться словно и не планирует, несмотря на сжатие реальной денежной массы.

Частично это может объясняться тем, что сейчас “расходуется” потенциал роста ВВП, полученный от сильнейшего за 80 лет роста реальной денежной массы в 2020-2021 годах (см. график 3).

В 1940-х годах подобный рост РДМ приводил к росту ВВП на 14% и выше. Потенциал роста, создаваемый ростом РДМ (условно этот потенциал показан пунктиром на графике 6), тогда, в 1940-е, использовался полностью.

График 6.

В 2020-е годы при таком же потенциале ВВП рос намного скромнее. Поначалу из-за пандемии, затем по другим причинам. Возможно, именно этот неизрасходованный потенциал позволяет экономике расти даже при сжатии РДМ.

Предварительные индексы PMI: падение в Германии и Франции

Опубликованы предварительные индексы PMI за июль. Ситуация почти не меняется. В промышленности Японии, Европы (Германия, Франция) и Австралии деловая активность падает.

Источник: t.me/russianmacro/19563

Но за счёт сектора услуг ситуация в экономике в целом выравнивается везде, кроме Германии и Франции.

Премиум-автомобили: глобальные продажи падают

Продажи премиум-автомобилей порой реагируют на кризисы раньше других показателей. Посмотрим итоги 2 квартала.

Суммарные глобальные (= по всему миру) продажи четырёх брендов (Ауди, БМВ, Мерседес и Тесла) во втором квартале составили 1,9 млн. штук.

Это на 4% меньше, чем во 2 квартале прошлого года.

Продажи падают второй квартал подряд.

ЭКОНОМИКА РОССИИ

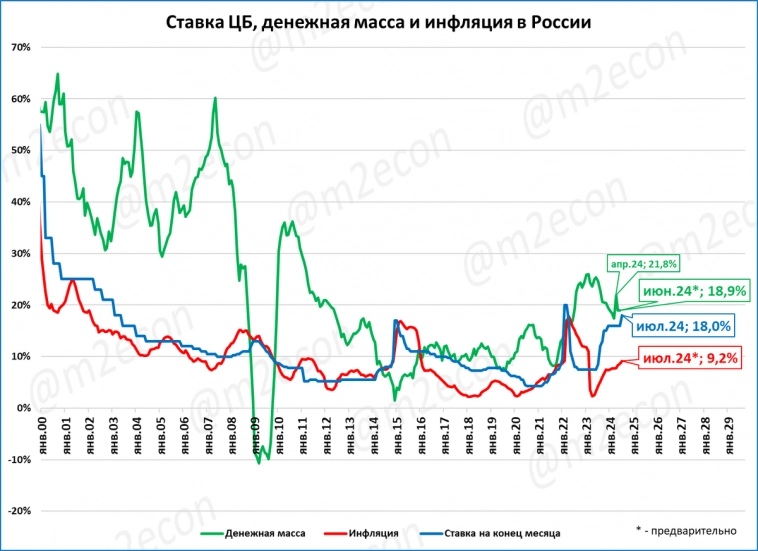

ЦБ повысил ставку с 16 до 18%

ЦБ РФ 26 июля на заседании Совета директоров принял решение повысить ключевую ставку на до 18% годовых.

Всё очевиднее становится, что снижение ставки в 2022 году было излишним, а повышение ставки в 2023-24 годах – запоздалым и нерешительным.

Ниже приведён наш традиционный график с тремя показателями:

- — инфляция;

- — рост денежной массы М2;

- — ставка.

Повышение ставки должно сработать на подавление инфляции.

Для ускорения экономического роста в России не хватает только резкого ускорения роста денежной массы до 30-60%, как в 1999-2008 годах.

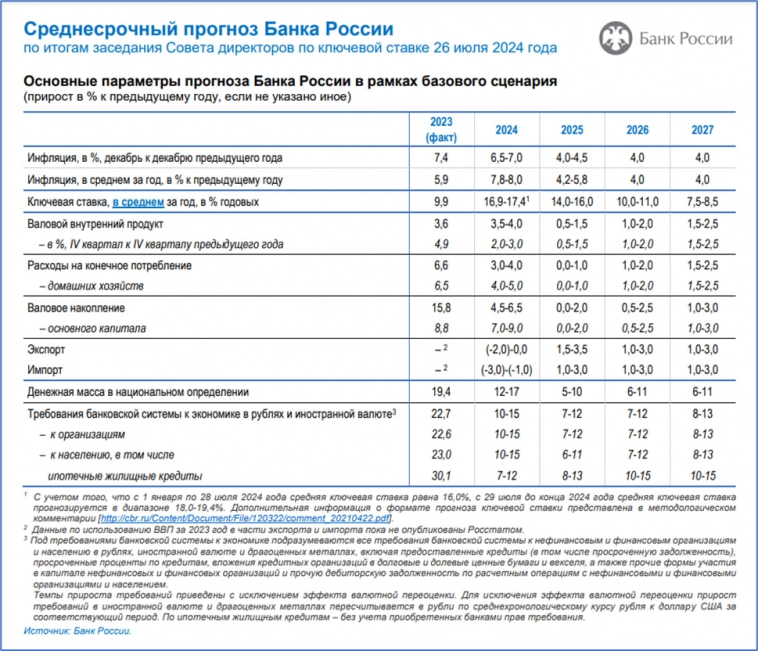

Новые прогнозы ЦБ: в 2024 году ВВП вырастет на 3,5…4%

ЦБ обновил свои прогнозы по многим показателям, см. таблицу ниже.

Выделим самые примечательные изменения:

- Прогнозный период продлён до 2027 года включительно.

- Прогноз ВВП на 2024 год повышен до 3,5-4%. Предыдущий прогноз (2%) “требовал” от экономики замедления до 1% во втором полугодии 2024 года, что выглядит нереальным. Говоря иначе, ЦБ был вынужден повысить прогноз, видя, что экономика растёт, а не падает.

- Рост денежной массы в 2024 году пересмотрен с 10-15% до 12-17%.

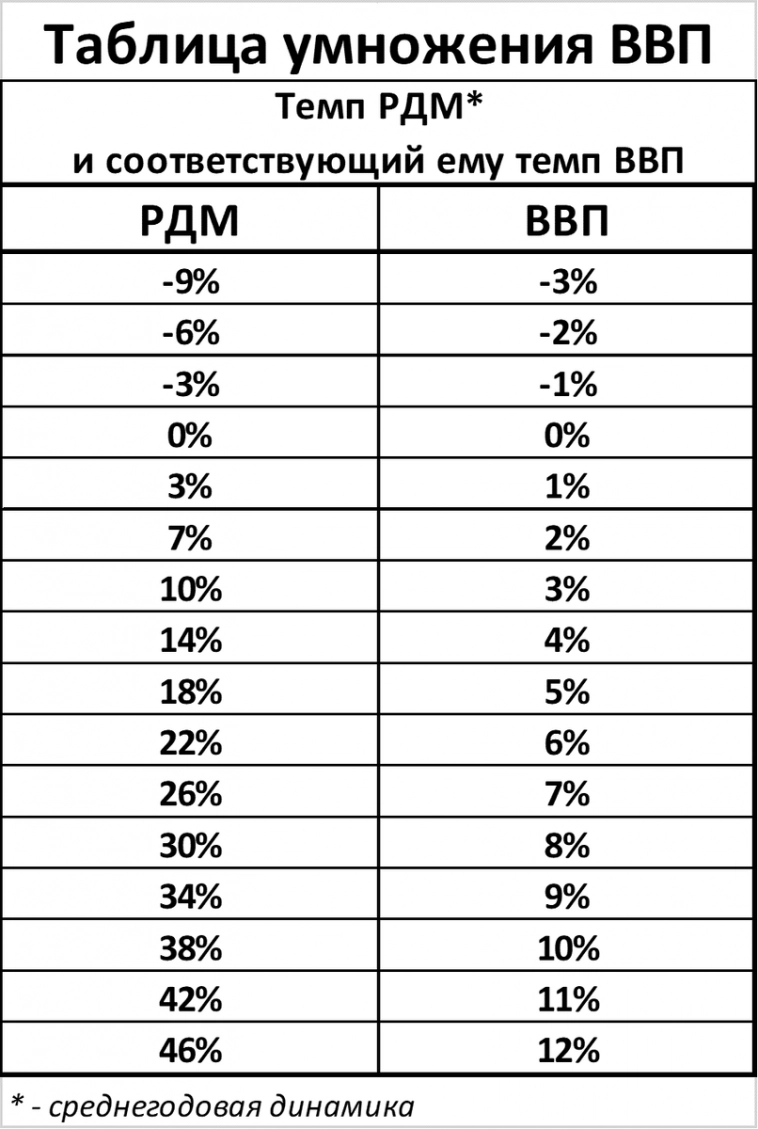

- К большому сожалению рост денежной массы на 2027 год ожидается стагнационный, 6-11%. При инфляции в 4% это означает рост реальной денежной массы всего на 2-7%, что соответствует росту ВВП всего на 0,9 … 2%.

Напомним, что по “таблице умножения ВВП” для роста ВВП на 5-10% требуется намного более быстрый рост РДМ, от 18 до 38% в год.

Для этого при инфляции в 4% рост денежной массы должен составлять примерно 22-42% в год.

Как менялись прогнозы ВВП России

Прогноз Банка России по ВВП 2024 года (+3,5...+4%) стал самым оптимистичным среди «четвёрки» (ВБ, МВФ, ЦБ, правительство).

Впрочем, было трудно представить сохранение прогноза на уровне 3% годовых, мы об этом писали ранее. Иначе от экономики “потребовалось” бы замедление до примерно 1% во втором полугодии 2024 года.

Отметим, что неформально правительство согласилось с прогнозом ЦБ. Министр экономического развития Максим Решетников заявил, что текущий прогноз минэка соответствует прогнозу ЦБ.

Напомним, что наш прогноз предполагает рост ВВП в 2024 году на 4,5%. Прогнозы других организаций постепенно приближаются к нашей оценке.

Важно:

Между ростом на 3,5% и 3,7% разница, казалось бы, небольшая. Но в первом случае рост медленнее, чем в 2023 году (3,6%), а во втором — быстрее.

Новый прогноз ЦБ допускает, что рост ВВП в 2024 году ускорится. То есть, он может быть выше, чем в 2023 году (3,6%).

Многие рынки инвестиционных товаров (таких, например, как грузовые автомобили), очень сильно реагируют на ускорение-замедление ВВП.

Электроэнергия в июне: +4,9%

Производство электроэнергии в июне, по предварительным данным, составило 88,3 млрд кВт-часов.

Это на 4,9% больше, чем в июне прошлого года.

На первом графике хорошо видна сезонность. Пик производства (и потребления) электроэнергии приходится на обычно на январь, дно — на июнь.

Производство за 12 месяцев (скользящий год) впервые в истории превысило 1,2 тераватт-часов.

Если темп (3,9%) сохранится до конца года, то в 2024 году будет установлен новый исторический рекорд производства электроэнергии.

Резюме: динамика производства электроэнергии подтверждает хорошую динамику экономического роста в 2024 году.

Промпроизводство: в июне рост составил 1,9%

Промпроизводство в июне составило 102% к среднему месяцу 2021 года.

Это на 1,9% больше, чем в июне 2023 года.

Среднегодовые темпы роста (темно-синяя линия) замедляются.

В июне 2024 года 19 рабочих дней, а в июне 2023 года был 21 рабочий день.

Для «отдыхающих» в выходные производств один только этот эффект даёт -9,5% (19 д. на 9,5% меньше, чем 21 д.).

Если же учесть, что в прошлом году не было короткого дня, а в этом году был (см. производственный календарь), то эффект производственного календаря ещё больше (151 час на 10,1% меньше, чем 168 часов).

Другими словами, рост на 2% при таком календарном эффекте равносилен росту примерно на 12%, если календарный эффект устранить.

Важно понимать, что это не касается непрерывных производств. То есть, влияние календаря не 9,5-10%, а чуть меньше.

Но очевидно, что июнь не был таким уж плохим месяцем для промпроизводства.

Промпроизводство за последние 12 месяцев (скользящий год) составило 105% к уровню 2021 года.

Промпроизводство за последние 12 месяцев (скользящий год) установило новый рекорд.

Оно составило 105% к уровню 2021 года, что выше довоенного пика (101%).

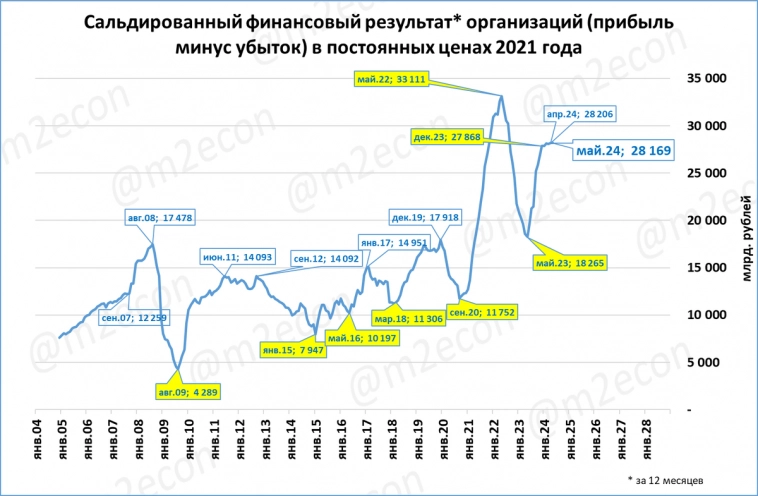

Прибыль предприятий составила 3,0 трлн в мае

Прибыль предприятий* в мае приросла на 3 трлн рублей. Месяц входит в десятку лучших за всю историю.

Но если считать в реальном выражении, то до рекордных уровней далеко.

В реальном выражении прибыль на 1,6% меньше, чем в мае прошлого года.

Прибыль за последние 12 месяцев (скользящий год) в реальном выражении стабилизировалась на уровне 28,2 трлн. в рублях 2021 года.

До 2022 года нынешние уровни прибыли предприятий были невиданными.

Отметим, что нынешняя динамика прибыли отличается от динамики 2022 года своим характером:

- 2022 год: быстрый рост (до мая 2022), затем быстрое падение.

- 2024 год: быстрый рост (до декабря 2023), затем плато.

Прибыль стабилизировалась на высоком уровне и не падает. Это говорит о большей устойчивости роста экономики, чем во время прошлого цикла.

*-сальдированный финансовый результат (прибыль (убыток) до налогообложения) организаций (без субъектов малого предпринимательства, кредитных организаций, государственных (муниципальных) учреждений, некредитных финансовых организаций).

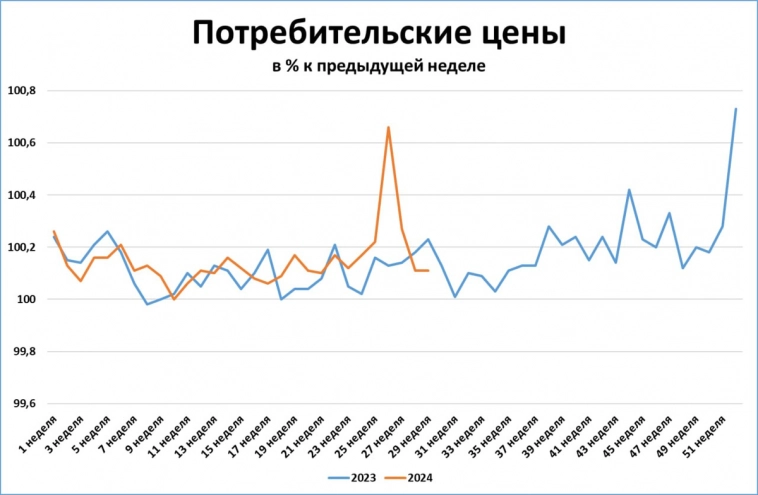

Инфляция в июле может составить 9,2%

Мы неделю назад делали расчёт: что если недельная инфляция сохранится на уровне 0,11% годовых.

Случайно совпало: инфляция за 29 неделю года составила 0,11%.

Это уже вторая неделя, когда инфляция ниже, чем за аналогичную неделю прошлого года (первый график; оранжевая линия ниже синей).

Поэтому наш прогноз итогов июня остаётся прежним: 9,2% годовых.

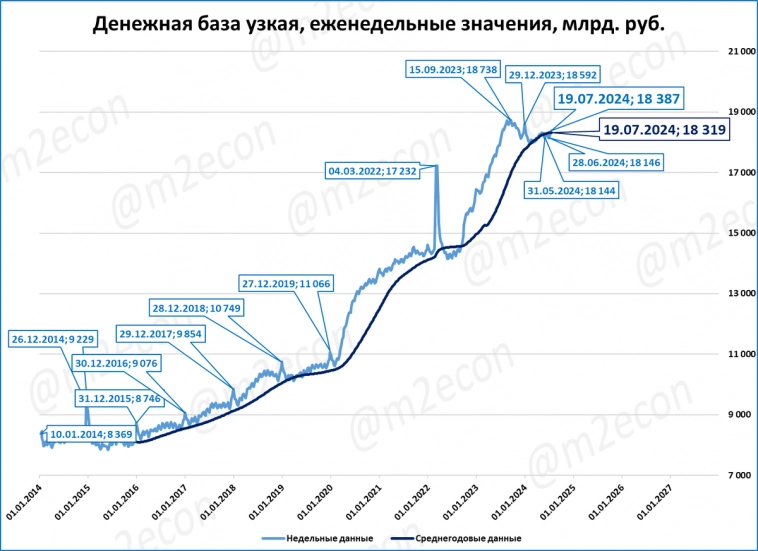

Узкая денежная база отстаёт от роста цен

По данным ЦБ, узкая денежная база на 19 июля составила 18,4 трлн рублей.

Это на 0,3% меньше, чем год назад.

Отставание от роста цен увеличивается, значит падение в реальном выражении всё более сильное.

Если бы месяц заканчивался 19 числа, то на 1 августа УДБ показала бы падение в реальном выражении на 8%.

Таким образом, в реальном выражении УДБ по итогам июля может сжаться на 8%.

В СЛЕДУЮЩЕМ ОБЗОРЕ

- Выпуск базовых отраслей (около 60% в структуре ВВП) в июне;

- ВВП за июнь по оценке Минэка;

- И другая информация.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии