Завьялов Илья Николаевич про $RUNE (Ч.1).

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

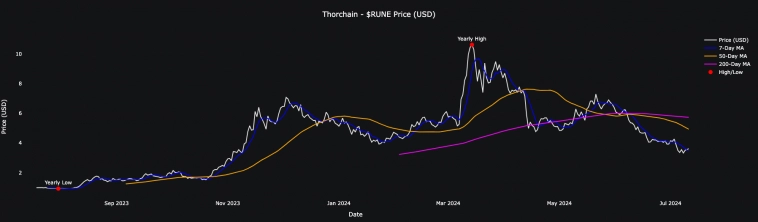

$RUNE — это актив, который стоит иметь во время risk-on рынка из-за его высокой корреляции и бета с $BTC. Это высоковолатильный токен, делающий значительные движения как вверх, так и вниз, предоставляя асимметричные возможности между ними. Это идеальная ситуация для отслеживания положительных движений цены, чтобы быть готовыми к возможности капитализироваться на рыночных подъёмах, возглавляемых $BTC.

Следует проявлять осторожность при формировании позиции по токену, который упал на 20% в месячном масштабе по сравнению с $BTC и на 40% в 3-месячном и 6-месячном масштабе, но все равно представляет собой 90 % рост и перевес в годовом исчислении.

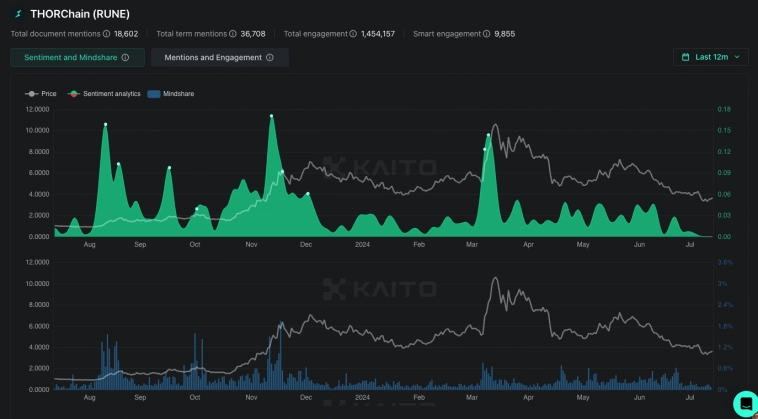

Кажущаяся сильная корреляция с крупными активами — это хорошее свойство, когда большинство альткоинов теряют в цене и являются жертвами феномена низкой ликвидности и высокой FDV. Запуски новых токенов, характеризующиеся агрессивными фандингами и чёткими сроками, добавляют множество сложностей при активном управлении портфелем, как в лонг, так и в шорт. Хотя корреляционные разрывы $RUNE имеют тенденцию быть агрессивными, они также демонстрируют более высокую чувствительность и бета к $BTC.

Комбинирование рефлексивного механизма $RUNE с устойчивостью, накопленной за многие годы (включая несколько взломов, крах $LUNA и $UST и провал FTX), даёт нам уверенность в ставке на этот токен как одного из лидеров следующего подъёма, возглавляемого $BTC. Однако важно отметить, что ожидание чёткого восходящего тренда $BTC является ключевым перед входом или созданием крупной позиции.

Контролируемое предложение токенов, сильная поддержка сообщества и устойчивость к прошлым рыночным кризисам повышают долгосрочную жизнеспособность, в то время как попутные ветры от общего рынка и увеличенное использование сети усиливают рефлексивность за счёт дефляции токенов. В сочетании с растущим институциональным интересом и исследованиями новых функций протокола, $RUNE является активом, который представляет собой асимметричные возможности в определенные моменты рыночного цикла.

С операционной точки зрения, Thorchain не нуждается в представлении как ведущий кросс-чейн DEX (часто путают с мостом). Он работает как Layer 1 с очень малой конкуренцией (Maya — дружественный форк, а рыночная капитализация Chainflip в $42M слишком мала, чтобы считаться значительной). В дополнение к возможности обмена нативных L1 активов с сохранением самокастодиальности, в Q4 2023 было введено кредитование для поддержки займов под 0% и дальнейшего повышения привлекательности $RUNE, поскольку большее количество новых займов создаёт дефляционный эффект на актив.

Мы должны направить ресурсы на создание правильной (бездоверительной, безсерверной, максимально Uniswap-подобной UX) ETH <-> BTC децентрализованной биржи. Неприемлемо, что мы до сих пор не можем легко перемещаться между двумя крупнейшими криптоэкосистемами без доверия.

© Виталик Бутерин

Эта симбиотическая связь между $RUNE (цена) и Thorchain (экономическая безопасность сети) является ключом к пониманию профиля риск-вознаграждение этой ставки. Thorchain предлагает динамику спроса и предложения, которые редко встречаются у других токенов. Предложение токенов контролируется через механизмы, такие как стимулы для поставщиков ликвидности, требования к бондингу нод и дефляционные давления от комиссий за обмен и погашение займов. Этот контролируемый уровень эмиссии снижает инфляцию с течением времени и создаёт благоприятную среду для дефицита и дефляционного давления.