Северсталь (CHMF). Отчет за 2Q 2024г. Дивиденды. Стратегия 2028.

Приветствую на канале, посвященном инвестициям! 22.07.24 вышел отчёт за второй квартал 2024 г. компании Северсталь (CHMF). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Северсталь» — одна из самых эффективных горно-металлургических компаний в мире. На долю группы приходится около 15% объема выпуска стали в стране.

Северсталь — вертикально интегрированная компания, что способствует высокой самообеспеченности в ресурсах: 97% в железорудном сырье, 79% в электроэнергии, 75% в ломе. Это позволяет иметь самую низкую себестоимость производства в России и одну из самых низких в мире. Правда, в 2022 году компания продала крупнейшее угольное предприятие «Воркутауголь», благодаря которому была высокая самообеспеченность углём. Но Северсталь остаётся его ключевым потребителем, заключив долгосрочный контракт.

Помимо низкой себестоимости, дополнительными преимуществами компании являются: большая доля продукции с высокой добавленной стоимостью и удачное расположение производств с точки зрения логистики.

Компания включает в себя несколько предприятий, разделенных на два дивизиона. «Северсталь Ресурс» производит железорудный концентрат и железную руду. И «Северсталь Российская сталь», выпускающая высококачественный плоский и сортовой прокат и стальные трубы. Главный актив компании — Череповецкий металлургический комбинат, с производственной мощностью 11,5 млн тонн стали в год.

Основной акционер, Председатель Совета директоров – Алексей Мордашов. Ему принадлежит 77,03% акций. С середины 2022 года он и его ключевые активы, в том числе, Северсталь, находятся под блокирующими санкциями США. Также нужно отметить, что Евросоюз с марта 2022 года запретил поставки стали и железа из России. Хотя ранее на этот регион приходилась треть продаж Северстали.

Текущая цена акций.

В мае 2023 года акции Северстали обновили исторические максимумы, превысив 2000 рублей. С тех пор произошла коррекция, в рамках которой котировки снижались на треть. На данный момент цены находятся на уровнях, которые были год назад.

Операционные результаты.

За полгода производство чугуна снизилось на 15% год к году на фоне проведения ремонта доменной печи №5, а производство стали снизилось на 8% до 5,2 млн тонн. А квартал к кварталу снижение производства составило более 20%.

Продажи металлопродукции уменьшились на 6% год к году из-за приостановки продаж полуфабрикатов на время ремонтов. Снижение здесь составило -97% год к году. Продажи готовой продукции, наоборот, увеличились на 5%. Это стало возможным за счет заблаговременного формирования запасов стальных полуфабрикатов, а также приобретения дистрибуционного бизнеса «А ГРУПП» – одной из крупнейших металлосервисных компаний в России.

Также отмечу, что продажи продукции с высокой добавленной стоимостью выросли на 8% год к году. А доля продукции ВДС в общем объеме продаж увеличилась до 53%.

Вообще, из-за ремонтов производство во втором квартале оказалось самым низким за последние 4,5 года. Но продажи при этом сохранились на средних за этот период значениях.

Также отметим, что по последним данным, на экспорт Северстали приходится около 10% от общего выпуска продукции.

Цены на сталь.

Основные продажи Северстали сейчас приходятся на Россию, где цены на стальную продукцию стабилизировались. К слову, текущие цены примерно на треть ниже максимумов 2021 года, но при этом в среднем в полтора раза выше, чем в 2019-2020 годах.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

Результаты за 1П 2024:

- Выручка 409 млрд (+21% г/г);

- Себестоимость 247,5 млрд (+21% г/г);

- Общехозяйственные и административные расходы 15 млрд (+10% г/г);

- Затраты на сбыт 28,7 млрд (+24% г/г);

- Операционная прибыль 107 млрд (+7% г/г);

- Финансовые доходы – расходы = 0,7 млрд ;

- Курсовые разницы -13 млрд (а год назад 29,7 млрд);

- Чистая прибыль (ЧП) 83,4 млрд (+21% г/г).

На квартальной диаграмме видно, что выручка во втором квартале самая высокая за 10 месяцев. Но EBITDA и ЧП самые низкие за 5 кварталов.

Баланс.

- Чистые активы 501,6 млрд (-18% с начала года). Т.е. на такую сумму активы превышают обязательства.

- Запасы 152 (+18% с начала года). Рост в основном вызван накоплением полуфабрикатов в первом квартале перед остановкой доменной печи на капитальный ремонт.

- Денежные средства 200 млрд (-46% с начала года).

- Суммарные кредиты и займы 148 млрд (-9% с начала года).

Таким образом, чистый долг отрицательный: -51 млрд. Это говорит об отличной финансовой устойчивости. Правда, в начале года был -210 миллиардов. Такая разница связана с выплатой дивидендов. Этим же объясняется снижение чистых активов.

Денежные потоки.

- операционная деятельность 80,4 млрд (-1% г/г). Именно столько денег поступило в компанию за полгода.

- инвестиционная деятельность -38,5 млрд (+86% г/г). 40 млрд – это капитальные затраты за первые два квартала.

- финансовая деятельность -197 млрд. Почти 178 из них – это выплата дивидендов за 2023 год и первый квартал 2024 года.

Из диаграммы видно, что операционный поток во втором квартале снизился, как год к году, так и квартал к кварталу. А капитальные затраты, наоборот, подросли. Таким образом, свободный денежный поток, который важен при определении дивидендов, во втором квартале составил 24 млрд. Это самое низкое значение за последние 3,5 года.

Дивиденды.

Согласно дивидендной политики, при низкой долговой нагрузке компания может отправлять на дивиденды более 100% от свободного денежного потока.

7 июня были утверждены дивиденды за прошлый год и за первый квартал текущего. Общие выплаты 192 млрд.

А 22 июля уже были рекомендованы 31,06₽ за второй квартал. Суммарно с выплатами за первый квартал дивиденд составляет 69,4₽. Собрание акционеров по утверждению дивидендов за второй квартал состоится 30 августа. Дата отсечки 9 сентября.

Таким образом, доходность за первое полугодие 4,7% к текущей цене акции. Что на фоне текущих ставок по вкладам выглядит скромно. На дивиденды уйдёт 70% от чистой прибыли и 101% от свободного денежного потока.

Но дивидендная доходность во втором полугодии может быть даже значительно ниже 5%, т.к. ожидается, что капитальные затраты вырастут в два раза, что существенно отразится на свободном денежном потоке.

Перспективы и риски.

В июне Северсталь представила новую стратегию развития до 2028 года. Финансовая цель – рост EBITDA на 150 млрд рублей, т.е. более чем в 1,5 раза относительно 2023 года. Ежегодный рост примерно на 10% в течение 5 лет. Ожидается, что доля на внутреннем рынке вырастет с 15% до 20%.

Основа для такого роста – это расширенная инвестиционная программа. Капитальные затраты в текущем году должны вырасти на 63% год к году до 119 млрд. Причем 80 из них должны прийтись на второе полугодие. Что сильно надавит на свободный денежный поток и соответственно на дивиденды.

А в 2025 году ожидается пик затрат в размере 170 млрд. А это уже на 100 млрд больше, чем в 2023 году. А учитывая, что в 2023 году на дивиденды ушло 160 млрд, что к слову, составило 134% от свободного денежного потока, то теоретически, в 2025 году дивиденды могут быть в разы ниже, т.е. не более 7% к текущей цене акций.

Кроме роста кап затрат, можно выделить и другие риски:

- Возможное снижение цен на сталь.

- Отмена льготной ипотеки. Ожидается, что это скажется на строительной отрасли, на которую приходится большой объем металлопродукции.

- Налоги и пошлины. Последние пару лет, из-за дефицита государственного бюджета, активно меняется законодательство. В частности, с 2025 года вырастет НДПИ с 4,8% до 6,7%. Также был увеличен налог на прибыль до 25%.

- Судебные риски. Более двух лет тянулось разбирательство с ФАС по делу металлургов. В итоге, Северстали удалось существенно снизить штраф, но нельзя исключать повторений ситуации в будущем.

Мультипликаторы.

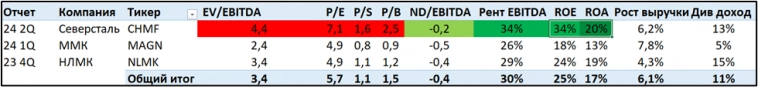

По мультипликаторам Северсталь оценена средне. Капитализация компании 1,3 триллиона. Компания стоит 7,1 прибылей и 1,5 выручек. EV/EBITDA = 4,3. Также можно отметить высокие показатели рентабельности, демонстрирующие эффективность производства.

Северсталь, в сравнении с ММК и НЛМК, стоит дороже, правда, и рентабельность у нее выше.

Выводы.

Северсталь – это один из самых эффективных металлургов в мире.

Производство стали снизилось из-за кап ремонтов, но продажи остаются на средних значениях. Цены на сталь стабильны.

Выручка выросла, но EBITDA и чистая прибыль самые низкие за 5 кварталов. А свободный денежный поток самыйнизкий за последние 3,5 года.

Чистый долг отрицательный, что говорит об отличной финансовой устойчивости.

Северсталь приняла стратегию развития, которая предусматривает рост EBITDA по 10% в год в течение 5 лет. А также значительный рост капитальных затрат на этот период. Это должно существенно надавить на дивиденды. Хотя и текущая доходность значительно ниже, чем по вкладам. Дополнительные риски могут возникнуть в связи с окончанием льготной ипотеки, а также из-за роста налогов и пошлин.

По мультипликаторам компания оценена средне, но ощутимо дороже конкурентов. Расчетная справедливая цена 1300₽.

Мои сделки.

На недавней коррекции я заново начал формировать позицию по Северстали. Цена покупки 1390₽. После этого акции отскочили, но продавать не планирую, наоборот, рассчитываю на дальнейшее снижение котировок и постепенное наращивание долгосрочной позиции. К слову, о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

И которая умудрилась получить убыток из прибыльного для всех в туризме…