Макрообзор № 29 (2024)

Это макрообзор за 29 неделю 2024 года.

(Все недельные обзоры см. здесь: https://dzen.ru/suite/07de62d5-1657-4260-8751-3f20af377b92)

ДАЙДЖЕСТ

Мировая экономика

- Прогноз МВФ по мировой экономике в 2024 году не изменился: +3,2%. Понижены прогнозы США и Японии, повышены по Китаю и Индии.

- Опережающий индикатор экономики США от Conference Board в июне на 4,7% ниже, чем год назад. Это 27-й месяц падения.

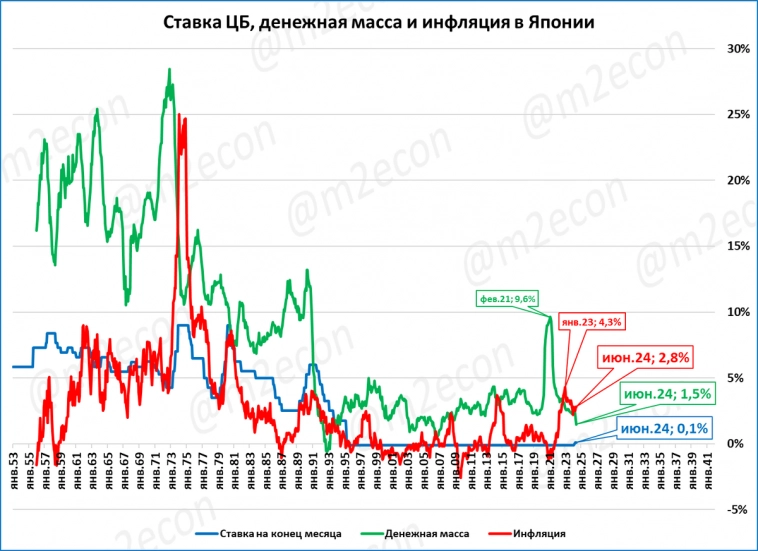

- Япония: реальная денежная масса сжимается с 2022 года, но небольшими темпами. По предварительной оценке, ВВП в 1 квартале упал на 0,1%. Это первый квартал падения после роста 11 кварталов подряд.

- В Аргентине инфляция по итогам июня составила 271,5%. Реальная денежная масса сжимается. ВВП Аргентины в 4 квартале упал на 1,4%.

- Мировой рынок грузовиков падает. Цифры: рынки тяжёлых грузовиков, по которым есть информация (составляют 59% мирового рынка), за последние полгода перешли от роста к падению.

Экономика России

- МВФ предполагает рост ВВП на 3,2% в 2024 году. Такой же рост ожидают эксперты, опрошенные Банком России.

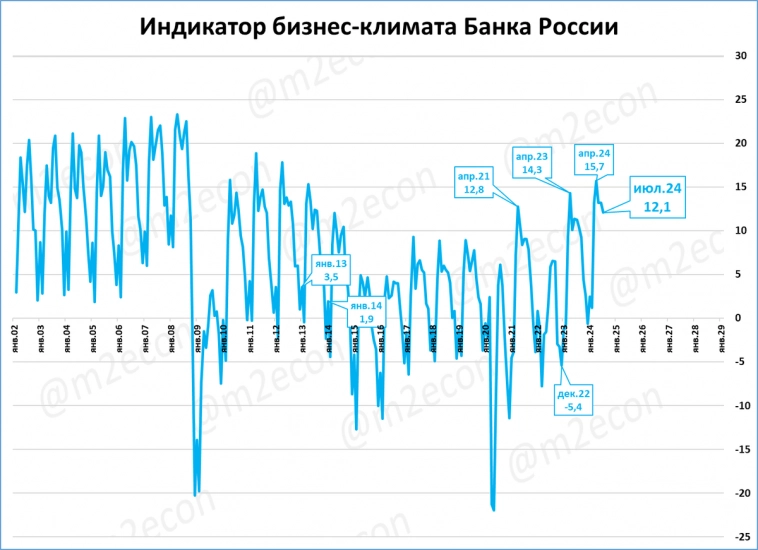

- В июле индикатор бизнес-климата составил 12,1 пункта: лучший июль за 11 лет.

- Цены производителей в июне (14% годовых) росли быстрее потребительских цен (8,6% годовых). Разрыв между ними продолжает сокращаться. Это плохо.

- Инфляция по итогам июля может составить 9,2% годовых.

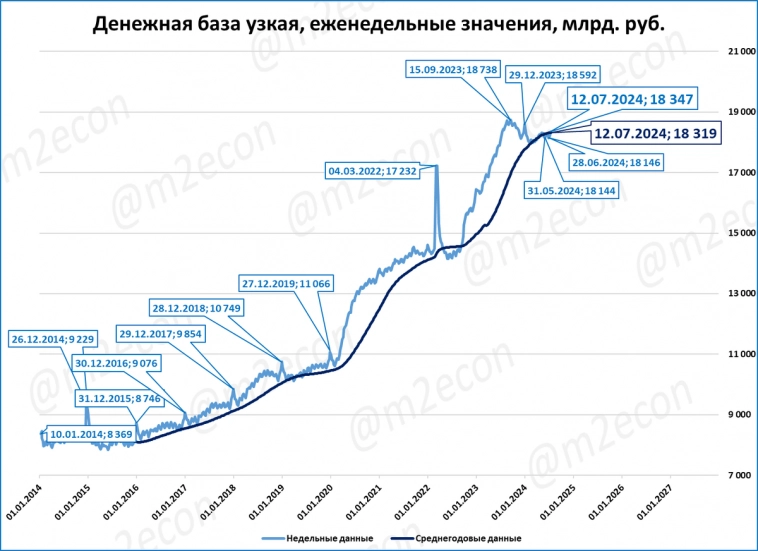

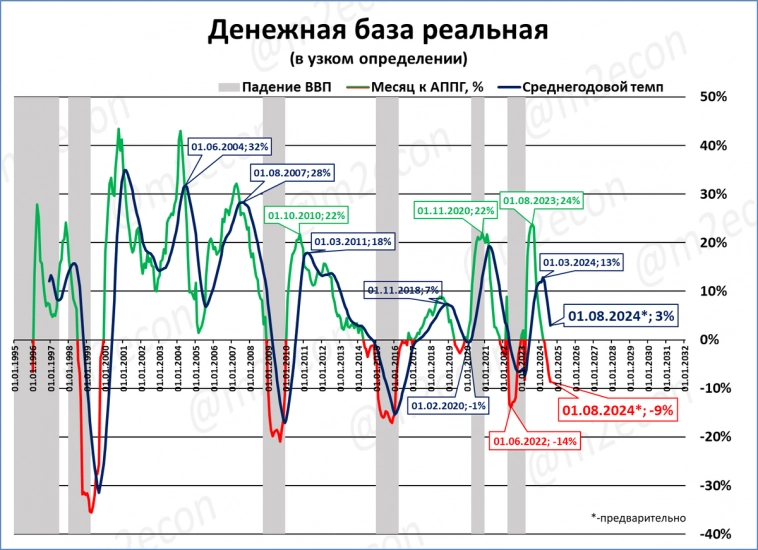

- Узкая денежная база: в реальном выражении падение уже достигло -9%.

МИРОВАЯ ЭКОНОМИКА

Июльский прогноз МВФ: почти без изменений

МВФ опубликовал июльский прогноз мировой экономики (см. таблицу).

Прогноз по росту мировой экономики в 2024 году не изменился: +3,2%. На 2025 год прогноз повысился с 3,2 до 3,3%. Отличия от апрельского прогноза показаны в таблице.

Немного ухудшены прогнозы по США (на 0,1 процентного пункта) и Японии (на 0,2 п.п.).

Улучшены прогнозы по Китаю (+0,4 п.п.), Индии (+0,2 п.п.).

Прогноз роста в России в 2024 году оставлен без изменений (+3,2%). Чуть подробнее об этом в разделе “Экономика России”.

Опережающий индекс США: 27-й месяц падения

Индекс опережающих индикаторов США (LEI) от Conference Board снизился в июне до 101,1 пункта. В мае он составлял 101,3 пункта.

Источник иллюстрации: https://t.me/russianmacro/19536

Сейчас индекс на 4,7% ниже, чем год назад. Падение индекса (к аналогичному периоду прошлого года) продолжается уже 27 месяцев (с марта 2022 года).

В отличие от 2008 и 2020 годов, когда за падением индекса последовало падение ВВП, сейчас экономика не падает.

Япония: РДМ падает, ВВП тоже

Денежная масса в Японии по итогам июня составила 1,5% годовых. Она отстаёт от роста цен, которые за тот же период выросли на 2,8%.

С учётом инфляции, в реальном выражении денежная масса падает с октября 2022 года (исключение — январь 2024 года).

В июне реальная денежная масса сжимается: -1,3%.

Падение ВВП в Японии в 1 квартале 2024 года, по предварительной оценке, составило 0,1%.

Прогноз

Судя по динамике РДМ, падение реального ВВП или его рост на околонулевом уровне сохранится в ближайшее время.

Аргентина: реальная денежная масса продолжает сжиматься

Цены в Аргентине за последние 12 месяцев выросли на 271,5% (в 3,7 раза).

Номинальные темпы прироста денежной массы в мае составили 193,2% (рост в 2,9 раза).

В реальном выражении, с учётом инфляции, продолжается падение денежной массы (-22,1%).

Реальная денежная масса продолжает сжиматься, и это уже сказывается на ВВП.

Падение ВВП в Аргентине в 4 квартале 2023 года составило 1,4%.

Падение продолжается уже три квартала подряд.

Прогноз

Судя по динамике реальной денежной массы падение ВВП в Аргентине продолжится.

Мировые рынки грузовиков продолжают падение

Стали известны итоги июня по рынкам грузовиков, которые мы отслеживаем ежемесячно.

Эти рынки в 2023 году в сумме занимали 59% в структуре мирового рынка (1,2 млн. из 2,05 млн.). Поэтому достаточно хорошо отражают состояние мирового рынка грузовиков в целом.

На что обратить внимание:

- В июле 2023 года на рынках преобладал рост (зелёный цвет)

- В декабре 2023 падающих рынков впервые за долгое время стало больше, чем растущих. В числе падающих оказались два крупнейших рынка – Китая и США.

- С марта 2024 года преобладание падающих рынков стало системным.

Цифры:

Продажи по этим рынкам за первое полугодие (558 тыс. грузовиков) на 7,5% меньше, чем за первое полугодие 2023 года (603,5 тыс.).

Резюме

Падение продаж в 1 квартале 2024 года, о котором мы сообщали ранее (см. макрообзор № 20), продолжилось и во 2 квартале.

Это подтверждает предположение о падении мирового рынка грузовиков в 2024 году.

ЭКОНОМИКА РОССИИ

МВФ сохранил прогноз ВВП 2024: +3,2%

Вышел июльский прогноз МВФ (см. в разделе “Мировая экономика”).

Прогноз МВФ по России по-прежнему самый оптимистичный из нашей традиционной «четвёрки» (МВФ, ВБ, ЦБ, правительство). Он предполагает рост ВВП на 3,2% в 2024 году.

Какие прогнозы ожидаются в ближайшее время?

26 июля мы увидим обновлённый прогноз ЦБ. А в августе-сентябре появляется новый прогноз правительства. Это связано с бюджетным циклом – на основе этого прогноза будет формироваться бюджет на 2025-2027 годы.

Мы ожидаем, что прогнозы ЦБ и правительства будут пересматриваться в сторону повышения.

Напомним, что наш прогноз предполагает рост ВВП в 2024 году на 4,5%. Пока оснований для пересмотра прогноза нет. Таким основанием может стать выход новых данных Росстата по ВВП и/или резкое изменение динамики реальной денежной массы.

Опрос Центрального Банка: ВВП 2024 вырастет на 3,2%

ЦБ опрашивает пул экспертов/организаций.

Результаты опроса в таблице. Например, прогноз ВВП на 2024 год повысили с 2,9 до 3,2%.

Прогнозы этого пула экспертов настолько же отстают от реальности, как и прогнозы ЦБ (см. предыдущий сюжет).

Индикатор бизнес-климата: новые рекорды

Мы используем исходные (несглаженные) данные, которые публикует ЦБ. В июле индикатор бизнес-климата составил 12,1 пункта.

Это лучший июль за последние 11 лет (с 2013 года).

Выше индекс был только в июле 2013 года.

Среднегодовой индикатор (тёмно-синяя линия на графике) вырос до 8,1 пункта.

В последний раз таких высот показатель достигал в ноябре 2013.

Использование сглаженных данных (как это делает ЦБ) меняет оценки ситуации на диаметрально противоположные. Можно это понять по заголовкам:

«Деловая активность растёт менее интенсивно» (ЦБ).

«Опросы предприятий: первые признаки замедления» (MMI).

Резюме:

Индикатор сигнализирует о возможности продолжения роста экономики России в третьем квартале высокими темпами.

Цены производителей: негативные сигналы

Цены производителей в июне (14% годовых) росли быстрее потребительских цен (8,6% годовых). Это позитивный сигнал.

Но разрыв между ними продолжает сокращаться. Это негативный сигнал.

Реальный рост цен производителей замедлился до 5%.

Что плохо: текущие темпы (5%; зелёная линия) опустились ниже среднегодовых (9%; синяя линия). Технически это признак возможного падения реальных цен в ближайшем будущем.

Когда в прошлом зелёная линия пересекала синюю сверху вниз, это было опережающим сигналом о замедлении или даже падении экономики.

Следующим негативным “техническим” сигналом будет падение реальных цен производителей. Зелёная линия опустится ниже нулевой отметки и окрасится в красный цвет.

Такое падение реальных цен производителей — неизменный спутник кризисных явлений в экономике.

Подробнее см. "Когда рост цен говорит об улучшении в экономике".

Инфляция в июле может составить 9,2%

За неделю со 2 по 8 июля цены выросли на 0,27%. И неделю назад мы делали расчёт: если оставшиеся три недели инфляция сохранялась бы 0,27% в неделю, то по итогам июля мы получили бы 9,7% годовых.

И вот положительные новости. С 9 по 15 июля цены выросли всего лишь на 0,11%.

Если оставшиеся две недели рост сохранится на таком же уровне (0,11% в неделю), то по итогам июля инфляция составил 9,2% годовых.

Говоря иначе, новые данные позволяют снизить ожидание инфляции по итогам июля с 9,7 до 9,2% годовых.

Узкая денежная база отстаёт от роста цен

По данным ЦБ, узкая денежная база на 12 июля составила 18,3 трлн рублей.

Номинально рост узкой денежной базы (УДБ) почти прекратился ещё неделю назад (+0,2% годовых).

Но сейчас уже не рост «около ноля», а настоящее падение: -0,1%. Отставание от роста цен увеличивается, значит падение в реальном выражении всё более сильное.

Если бы июль заканчивался 12 числа, то на 1 августа УДБ показала бы падение в реальном выражении на 9%.

Резюме: реальная УДБ сейчас падает темпом примерно -9% годовых.

В СЛЕДУЮЩЕМ ОБЗОРЕ

- Денежная масса в США:

- Промпроизводство в России:

- И другая информация.

P.S.

Ориентироваться в моих статьях, заметках и видео удобно через НАВИГАТОР

Более полный перечень статей с разбивкой по темам есть ЗДЕСЬ.

___

Раньше всего материалы публикуются в Дзен и Телеграм

Телеграм: https://t.me/m2econ

Дзен: https://zen.yandex.ru/m2econ

Подписывайтесь!

Буду благодарен вам за лайки и комментарии