Промомед (PRMD). Стоит ли участвовать в IPO? Инвестиции в Биотех.

Приветствую на канале, посвященном инвестициям! 12 июля планируется старт торгов акциями компании Промомед (PRMD). В данном обзоре разберем компанию, последнюю финансовую отчетность и постараемся ответить на вопрос, стоит ли участвовать в этом IPO.

Для данной статьи доступна видео версия на Youtube.

Больше информации и свои сделки публикую в Телеграм.

О компании.

«Промомед» — лидер биофармацевтического рынка, специализирующийся на разработке, производстве и дистрибуции инновационных лекарственных препаратов. Входит в ТОП 20 по объему продаж отечественных лекарств в РФ.

Основными видами деятельности Группы являются производство, разработка и оптовая продажа фармацевтических продуктов. Производственные мощности Группы расположены в городах Саранск и Обнинск. Кроме того, компания осуществляет контрактное производство ряда препаратов на сторонних производственных мощностях.

Важное отличие от Российских конкурентов – наличие стека новых химических и биотехнологий: РНК-платформа, пептидные технологии, таргетные молекулы и т.п. Плюс при разработке препаратов используется ИИ.

Промомед — №1 на российском фармацевтическом рынке по количеству клинических исследований. Компания развивает диверсифицированный портфель из более 330 лекарственных препаратов более чем в семи различных терапевтических областях. Более 150 препаратов на этапе исследований и регистрации.

На основе собственных разработок компания выпускает препараты для лечения социально значимых заболеваний: онкологических, сахарного диабета, ожирения, заболеваний нервной и опорно-двигательной систем, аутоиммунных, инфекционных заболеваний и др. Более 80 % производимых компанией лекарственных средств входят в государственный перечень жизненно необходимых и важнейших лекарственных препаратов (ЖНВЛП).

В структуру компании входят собственный R&D-центр и высокотехнологичная производственная площадка «Биохимик». Благодаря этому «Промомед» реализует концепцию полного цикла производства «от идеи – к молекуле, от молекулы – к пациенту».

По состоянию на 31.03.2024 стороной, обладающей конечным контролем, является Белый П. А.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где простыми словами рассказывается, как можно легко разбираться в финансовой отчётности.

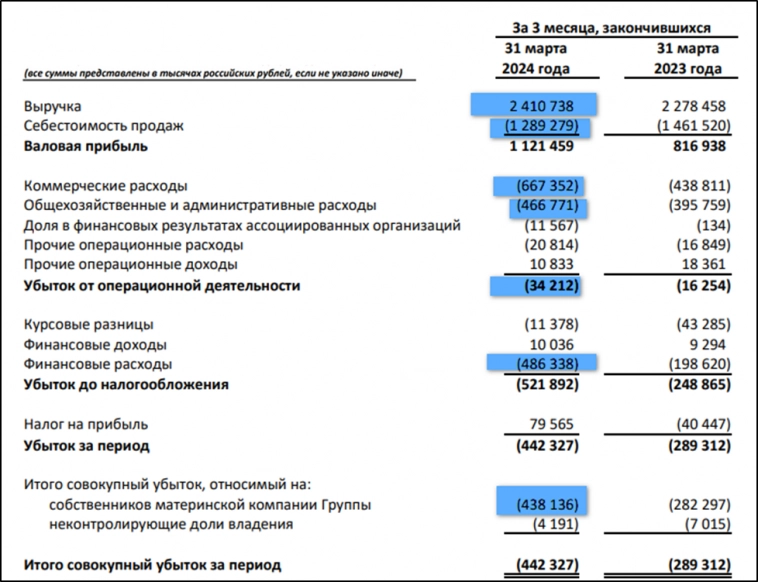

Результаты за 1Q 2024:

- Выручка 2,4 млрд (+6% г/г);

- Себестоимость 1,3 млрд (-11% г/г);

- Коммерческие расходы 0,67 млрд (+52% г/г);

- Финансовые расходы-доходы 0,48 млрд (+2,5х г/г);

- Операционный убыток 0,034 млрд (+2х г/г);

- Чистая убыток 0,4 млрд (+53% г/г).

В первом квартале Промомед зафиксировал убыток на операционном уровне в основном за счет роста коммерческих расходов. А также общий чистый убыток в основном из-за больших финансовых расходов. Кстати, 40% расходов компании на сырье и материалы составляют валютные расходы.

Но здесь нужно учитывать, что на финансовые показатели в значительной степени влияет сезонный фактор. Так как тендерные гос закупки, как правило, проводятся во втором полугодии. В связи с этим основная часть выручки Группы приходится на этот период. Кроме того, Группа подвержена сезонным колебаниям спроса на лекарственные средства, которые вызваны разными уровнями заболеваемости в течение года.

На годовом горизонте видно, что в целом это прибыльная компания. Причем растущая, средние темпы роста с 2019-2023г: выручка 32%, EBITDA 45%, ЧП 35%. К слову, основным драйвером роста в 2020-2022 годах были продажи препаратов от КОВИДа.

Баланс.

- Чистые активы 11,6 млрд (-10% с начала года). Т.е. на такую сумму активы превышают обязательства.

- Денежные средства 0,7 млрд (+13% с начала года).

- Суммарные кредиты и займы 17,7 млрд (+9% с начала года).

Долг растет 5 год подряд. Текущий чистый долг, включая обязательства по аренде: 17,5 млрд. ND/EBITDA = 2,8. Текущая средняя ставка 13,4%. Долговая нагрузка высокая. Увеличение чистого долга связано с завершением основной части инвестиционного цикла по капитальному строительству и модернизации производственной площадки, инвестициями в увеличение рыночной доли в ключевых терапевтических областях и расходами на R&D перспективных инновационных препаратов.

Денежные потоки.

- операционная деятельность -0,9 млрд (а год назад был +0,5 млрд). Именно столько денег выбыло из компании за квартал. Отток в основном связан с итоговым убытком, а также высокими процентными расходами 0,9 млрд за квартал.

- инвестиционная деятельность -0,6 млрд (-27% г/г). На капитальные затраты пришлось 0,7 млрд.

- финансовая деятельность +1,5 млрд (-53% г/г). Здесь видим рост долга.

В итоге, свободный денежный поток за 1Q 24 = -1,6 млрд. Также отрицательное значение и за последние 12 месяцев (LTM).

Дивиденды.

В июне 2024 года была принята дивидендная политика. Выплаты зависят от чистого долга. На данный момент долг высокий, поэтому выплата дивидендов может быть по решению СД.

Перспективы.

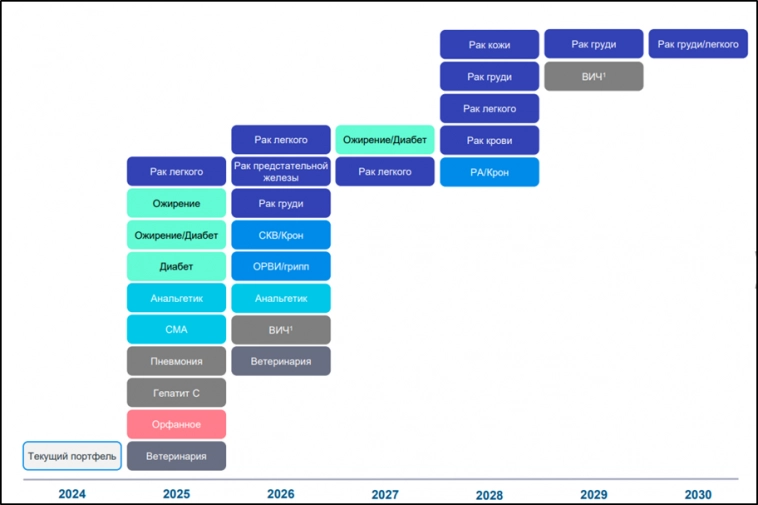

У Промомеда высоко диверсифицированный портфель продуктов. Фокус компании на препараты против ожирения, диабета и онкологии – это самые быстро растущие сегменты, на которые приходится половина мирового рынка. При этом ПРОМОМЕД компенсирует уход иностранной фармы. Есть план по запуску сразу пачки новых оригинальных препаратов до 2030 года. При этом более 90% из них – это инновационные препараты, которые выпускать выгоднее, чем дженерики. Часть препаратов должны запустить в 2025 году, они уже разработаны и проходят регистрацию. Быстрый запуск этих продуктов поможет в завоевании рынка в момент отсутствия мировых лидеров, которые приостановили клинические исследования в РФ.

Примерно половина новых продуктов будет покупаться за счет гос бюджета (федеральная программа). К слову, в 2023 году почти половина выручки приходилась на бюджетные доходы.

Менеджмент компании прогнозирует высокие темпы роста за счет запуска новых препаратов. До 2026 года средний темп роста выручки составит 69%, а до 2028 года выше 50%. А вообще цель по росту к 2032 году: 12-13 раз. При этом должен вырасти уровень рентабельности с текущих 35% до 55%. ND/EBITDA должно быть менее 2,5 до 2027г, а далее ожидается снижение долговой нагрузки.

Риски.

- Конкуренция. Компания конкурирует с мировыми лидерами. Также есть и локальные конкуренты: ОЗОН Фармацевтика, Биннофарм Групп, ФАРМСИНТЕЗ и другие.

- Отраслевые риски. В частности, компания может неправильно определить перспективные продукты и направления.

- Судебные риски. У фармацевтических компаний высокий уровень риска получения исков с требованиями о привлечении к ответственности компаний-производителей лекарственных препаратов за качество продукции.

- Высокая ключевая ставка ЦБ. Из-за большого долга, вопрос ставки достаточно критичен.

- Финансовые риски. Высокая ключевая ставка ЦБ. Из-за большого долга, вопрос ставки достаточно критичен.

- Регуляторные риски. 80% продуктового портфеля Группы входит в список Жизненно необходимых и важнейших препаратов, цены на которые регулируются государством. В случае ужесточения предельных цен, финансовые результаты могут значительно ухудшится.

- Репутационные риски.

Мультипликаторы.

На Московской бирже из биотехов торгуется Артген, который стоит очень дорого. И относительно него Промомед оценен раза в два дешевле.

Если посмотреть на мировых лидеров в области биотехнологий, то здесь также практически у всех компаний очень высокие мультипликаторы.

IPO.

- Диапазон цены: 375₽-400₽ за акцию (капитализация 75-80 млрд без учета средств, привлеченных в рамках IPO).

- Схема размещения cash-in, т.е. доп эмиссия.

- Размер Предложения составит 6 млрд рублей (7,5%-8% от общего количества акций).

- Полученные деньги пойдут на исследование и разработку новых препаратов, а также на снижение долга.

- Предусмотрен механизм стабилизации цены в течение 30 дней.

- Заявки принимаются до 11.07.24

- Старт торгов 12.07.24. Тикер PRMD и ISIN RU000A108JF7. Акции будут включены во второй котировальный список.

- Действующий акционер не будет продавать акций в течение 180 дней после IPO.

Выводы.

«Промомед» — лидер биофармацевтического рынка, специализирующийся на разработке, производстве и дистрибуции инновационных лекарственных препаратов. Ключевые сегменты: ожирение, диабет и онкология.

Финансовые результаты за 1Q 2024 года не являются показательными, т.к. бизнесу присуща сезонность. Основные продажи приходятся на 4 квартал. На годовом горизонте видно, что это прибыльная компания, у которой идёт устойчивый рост финансовых показателей.

Долговая нагрузка высокая. Свободный денежный поток стабильно отрицательный.

У компании принята дивидендная политика, но из-за большого долга не стоит рассчитывать на значимые выплаты.

Менеджмент ориентирует на рост выручки в среднем по 50% в год до 2028 года. К 2032 году выручка должна вырасти в 12-13 раз.

Кроме конкуренции, есть ещё отраслевые, судебные, финансовые, регуляторные риски.

Мультипликаторы высокие. В цену акций на IPOзаложен ожидаемый ежегодный рост финансовых показателей на 50% в течение ближайших 5 лет. Очевидного дисконта нет. Причем текущие темпы роста бизнеса ниже.

Я пока не планирую участвовать в этом IPO. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Благодарю за лайки и подписку на наши каналы:

«По состоянию на 31.03.2024 стороной, обладающей конечным контролем, является Белый П. А.»

Родственник Сани Белого из «Бригады»? Правильный пацан, значит! Надо брать! Малышева одобрит!