«ВсеИнструменты.ру»: оценка стоимости компании

Крупнейшая онлайн-платформа на российском рынке DIY сегодня, 5 июля, начинает первичное публичное размещение акций на Московской бирже. Сбор заявок инвесторов в рамках IPO проходил с 27 июня по 4 июля 2024 г. Аналитики Boomin провели подробный анализ бизнеса компании с целью дать свою оценку стоимости компании. О специфике рынка, о направлениях деятельности эмитента и его финансовых показателях — в нашем обзоре.

Об эмитенте и параметрах первичного публичного размещения акций

«ВсеИнструменты.ру» (MOEX: VSEH) — крупнейший игрок России и СНГ на рынке DIY (от англ. «do it yourself», т.е. «сделай сам». — прим. Boomin) — 24 июня объявил о намерении провести первичное публичное размещение, а 27 июня огласил ценовой диапазон на уровне от 200 до 210 рублей за акцию. Такой индикатив соответствует капитализации в 100 и 105 млрд для нижней и верхней границы соответственно. В рамках размещения будет предложено около 12% акций основателей компании, мажоритарных акционеров. Предположительно размещение пройдет в формате Cash-in, Lock-up c механизмом стабилизации в период 180 дней.

Параметры размещения:

- Диапазон оценки: 100 – 105 млрд. руб. (10.3x – 10.8x EV / EBITDA ’23, 27.5x – 28.9x P / E ’23)

- Кол-во размещаемых акций – 500 000 000

- Free Float (FF) – 12%, Cash-out (продажа 1 акционером)

- Размещение – 5 июля

- Тикер – VSEH

- Книга заявок на 04.07.2024 переподписана в несколько раз

Консенсусы банков по оценке:

- ИБ Синара – 146-162 млрд. руб.

- Т-Инвестиции – 145-165 млрд. руб.

- Альфа-Банк – 211-235 млрд. руб.

- БКС – 179-260 млрд. руб.

О рынке

Определение рынка DIY и его объемов

Как упоминалось ранее, «ВсеИнструменты.ру» работает на рынке DIY, который состоит из товаров и инструментов, необходимых для дома, строительства и ремонта. Широкая сегментация включает пять товарных групп:

- Hard DIY — крупногабаритный строительный материал (щебень, песок, ЖБИ, бетон, арматура), смеси и инструменты);

- Soft DIY — товары для внутренней отделки и косметического ремонта;

- Household — товары для дома (household сегмент DIY рынка не включает бытовую химию, — прим. Boomin);

- Garden — товары для сада;

- Дополнительные категории — строительное, складское и прочее оборудование.

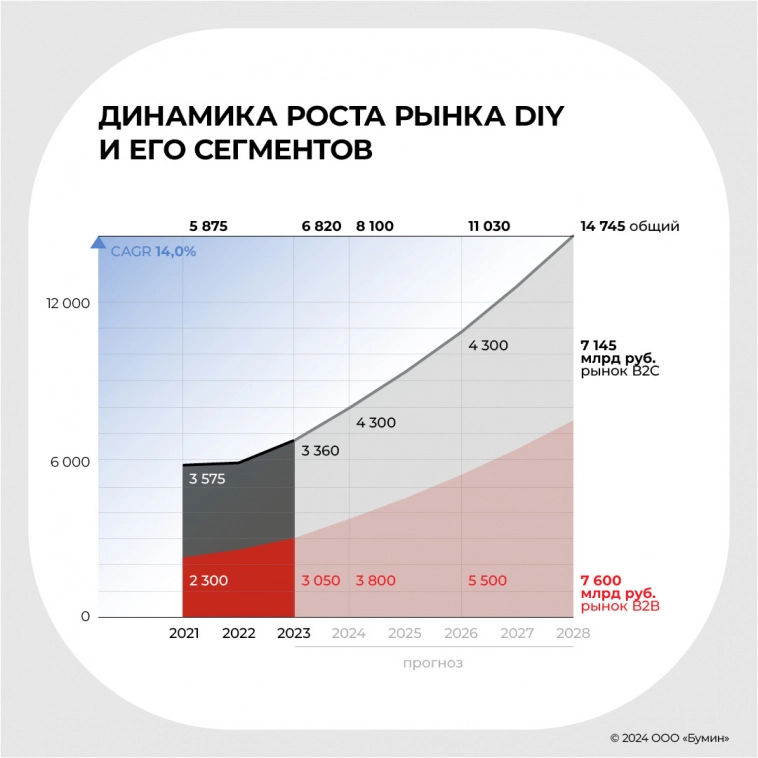

Рынок DIY разделяется по каналам продаж (онлайн и офлайн), типам потребителей (B2B и B2C), товарным группам и сегментам потребления. Согласно исследованию информационного агентства INFOLine, в 2023 г. объем российского рынка DIY достиг 6,8 трлн рублей, увеличившись на 14,4% по сравнению с результатами предыдущего года. Доли b2b и b2c составили 56% и 44% соответственно.

В b2b-сегменте осуществляется продажа различных строительных и отделочных материалов, строительных инструментов и негабаритного оборудования, а также других необходимых товаров для проведения строительных, ремонтных или отделочных работ. Сегмент b2b включает в себя реализацию товаров всех вышеперечисленных групп домохозяйствам и частным лицам.

В 2023 г. проникновение e-commerce в сегменте b2b составил 13%, а в сегменте b2c — 33%. Эта тенденция связана со специализацией компаний на определенных товарных группах или продукции, логистическими сложностями и отсутствием разнообразия товаров в сети. Ожидается, что к 2028 г. всеобщая тенденция перехода к онлайн-продажам приведет к повышению уровня их проникновения в сегменте b2b до 13%, а в сегменте b2c — до 56%.

Ключевые игроки

Среди ключевых игроков российского DIY можно выделить следующие компании: Leroy Merlin, «ВсеИнструменты.ру», СТД «Петрович», «Строительный Двор», «Сатурн», «Бауцентр», «Максидом» и ОБИ. Leroy Merlin выступает лидером рынка с большим отрывом, однако «ВсеИнструменты.ру» смогли занять вторую позицию за счет более высоких темпов роста выручки среди представленных конкурентов.

Важно отметить, что рынок DIY в России достаточно сильно фрагментирован. По данным INFOLine, на десять крупнейших игроков приходится около 25% доли рынка[1], а на тройку лидеров — всего 15%. Для сравнения, в Великобритании доля трех ведущих игроков рынка DIY составляет 55%, в Канаде — 49%, а в США и Франции — 47% и 45% соответственно. Таким образом, российский рынок DIY обладает значительным потенциалом для консолидации.

Прогноз

Очевидно, что на развитие рынка DIY оказывает влияние множество различных факторов, начиная от состояния и динамики роста отдельных секторов экономики, заканчивая тем же самым переходом от «do-it-yourself» к «do-it-for-me». Так, рынок продемонстрировал значительный рост в 2023 г. вслед за возросшими многоквартирным (+2,6% г-г) и индивидуальным жилищным строительством (+13,7% г-г), увеличением площади складских помещений (+14,1%), а также строительстве объектов нежилого (+6,6% г-г) и промышленного назначения (+3,6% г-г).

По прогнозам аналитиков, в следующие пять лет средний годовой рост рынка DIY составит 16,7%, а его размер достигнет отметки в 14,7 трлн рублей. Примечательно, что именно сегмент b2b будет расти более высокими темпами — 20% (7,6 трлн рублей) против 13,6% (7,1 трлн рублей) для b2с-сегмента.

Ключевые финансовые и операционные показатели

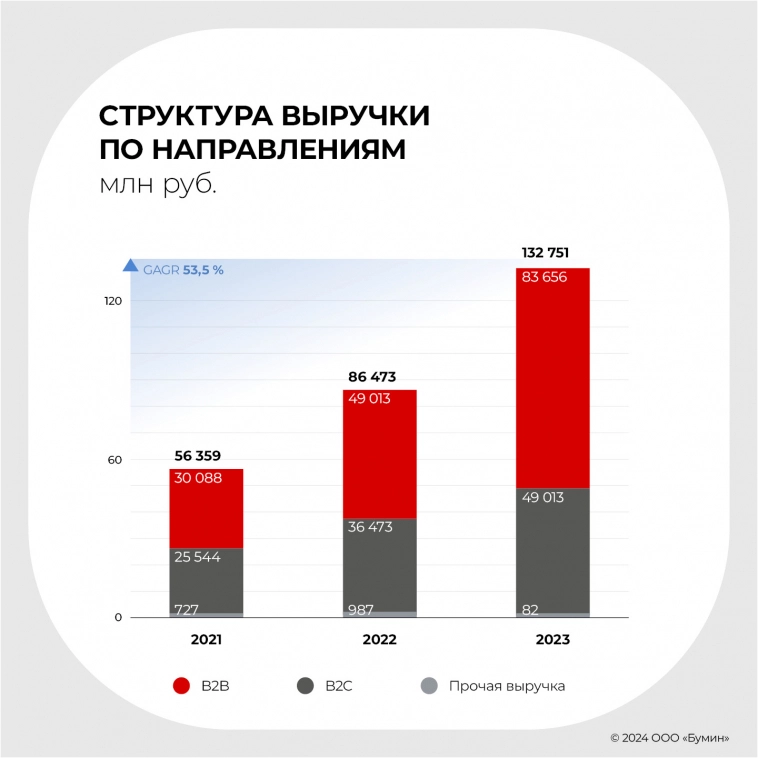

Несмотря на снижение среднего чека для b2с-клиентов, по итогам 2023 г. выручка «ВсеИнструменты.ру» увеличилась на 54%. Такой значительный рост связан с совокупностью факторов. Так, среднее количество заказов на одного клиента выросло как для b2с-, так и b2b-сегмента до 4 (+25% г-г) и 14,9 (+37% г-г). Более того, рост числа активных покупателей и b2b-заказов составил 12%. При этом валовая маржа, рентабельность EBITDA и чистой прибыли за период претерпели незначительное снижение. Ожидается, что компания, обладая сильной переговорной позицией, сможет впоследствии увеличить маржинальность бизнеса при увеличении доли b2c-сегмента и объемов продаж.

В структуре выручки компании по отраслям в 2023 г. преобладают следующие: производство (34,0%), строительство (26,0%), сервисное обслуживание (25,0%) и торговля (15,0%). Кроме того, мы видим опережающий рост сегмента b2с в структуре заказов – CAGR ’21-’23 составил 52,3% при значении 47,2% для сегмента b2b. Количество заказов выросло с 10,3 млн до 22,7 млн за аналогичный период.

Количество пунктов выдачи заказов (ПВЗ) увеличилось с 2021 г. до 950 шт. и на момент размещения составляет уже более 1000 пунктов.

Чистый долг компании (с учетом лизинговых обязательств) увеличился практически в два раза, до 20,3 млрд рублей в 2023 г. Если рассматривать Чистый долг без учета лизинговых обязательств (IAS 17), то нагрузка увеличилась практически в три раза, до 7,9 млрд рублей в аналогичном периоде. Такая волатильность в долговой нагрузке связана с инвестициями в оборотный капитал и расширением складских площадей. Несмотря на это, операционная прибыль покрывает все платежи по обязательствам. Однако нельзя отрицать, что выбранная структура долга (более 59% краткосрочных обязательств) может привести к проблемам в случае возникновения рыночных шоков.

Оценка компании и прогноз ключевых финансовых показателей

Прогноз

В рамках рассмотрения привлекательности первичного публичного размещения акций компании мы изучили ее перспективы и потенциал роста, а также драйверы улучшения маржинальности. Для прогноза использовались следующие предпосылки:

- Период прогноза показателей — 2024-2028 гг.;

- Темпы роста выручки приблизительно соответствуют историческим с учетом корректировок на рост абсолютного объема компании в условиях незначительной доли на рынке DIY;

- Рост абсолютных объемов выручки компании позволит извлечь положительный эффект экономии от масштаба, что отразится на повышении операционной и EBITDA-маржинальности;

- Компания имеет постоянную необходимость в фондировании оборотного цикла, что выражается в отрицательном изменении чистого оборотного капитала на уровне 2,8% от выручки в 2022-2023 гг.;

- WACC = 22,0%, LTGR = 5,0%, для расчета дисконтированного FCFF используется подход с распределением денежных потоков в середине года (mid-year convention).

На основе вышеуказанных предпосылок аналитиками Boomin были спрогнозированы основные показатели для расчета свободного денежного потока компании и оценки ее стоимости. Выручка компании достигнет более 560 млрд рублей к 2028 г., при этом среднегодовой темп роста составит 31,2% (CAGR ’24-’28).

EBITDA-маржинальность компании улучшится с текущих 7,6% в 2023 г. до 11,3% в 2028 г., что выражается оптимизацией операционных расходов вследствие реализации эффекта от масштабирования бизнеса. Таким образом, EBITDA компании увеличится более, чем в шесть раз, и составит 63,8 млрд рублей в 2028 г.

Маржинальность по чистой прибыли находится на уровне 2,8% и в среднем за 2021-2023 гг. не превышала более 3,0%. Мы видим потенциал увеличения маржинальности до 5,7% в течение предстоящих пяти лет, что составит 32 млрд рублей чистой прибыли в 2028 г.

Оценка компании

Для оценки компании мы использовали исключительно метод, основанный на дисконтировании денежных потоков компании, так как он является наиболее репрезентативным в текущих условиях российского рынка. Сравнительный подход не применялся по причине отсутствия действительно сопоставимых компаний с аналогичной бизнес-моделью, что «размывает» общую картину в плане оценки. Мы не считаем, что бизнес-модель компании сопоставима с текущими технологическими игроками на рынке (SFTL / OZON / DIAS), так как финальный продукт и структура потребителей существенно различается, как и структура затрат и формирования маржинальности. Нам ближе мнение, что компания должна быть сопоставима скорее с игроками сектора Retail, которые активно расширяют каналы онлайн-продаж и становятся более похожими на e-commerce. Ниже представлена таблица с прогнозом дисконтированных денежных потоков, а также расчетом стоимости компании (Enterprise Value) и акционерной стоимостью (Equity Value):

| Оценка стоимости компании | 2024П | 2025П | 2026П | 2027П | 2028П | |||||

|---|---|---|---|---|---|---|---|---|---|---|

| EBIT | млн. руб. | Расчет | 11 181 | 17 399 | 25 761 | 36 613 | 49 996 | |||

| NOPAT | млн. руб. | Расчет | 8 945 | 13 049 | 19 321 | 27 460 | 37 497 | |||

| Амортизация | млн. руб. | Расчет | 4 655 | 6 425 | 8 547 | 11 028 | 13 788 | |||

| Капитальные затраты | млн. руб. | Расчет | (3 121) | (4 308) | (5 730) | (7 394) | (9 245) | |||

| Изменения в оборотном капитале | млн. руб. | Расчет | (5 348) | (6 858) | (8 425) | (10 421) | (12 467) | |||

| FCFF | млн. руб. | Расчет | 5 131 | 8 309 | 13 712 | 20 673 | 29 574 | |||

| Период | # | Расчет | 0,5 | 1,5 | 2,5 | 3,5 | 4,5 | |||

| Дисконт фактор | # | Расчет | 0,91 | 0,74 | 0,61 | 0,50 | 0,41 | |||

| dFCFF | млн. руб. | Расчет | 4 645 | 6 166 | 8 341 | 10 307 | 12 086 | |||

| Сумма FCF | млн. руб. | Расчет | 51 990 | |||||||

| Терминальная стоимость | млн. руб. | Расчет | 61 440 | |||||||

| Стоимость компании | млн. руб. | Расчет | 113 430 | |||||||

| Чистый долг | млн. руб. | Расчет | (3 503) | |||||||

| Акционерная стоимость | млн. руб. | Расчет | 109 927 | |||||||

| Кол-во акций | млн. | Данные | 500 | |||||||

| Стоимость 1 акции | руб. | Расчет | 220 |

Мы также провели анализ чувствительности стоимости одной акции в зависимости от изменения ключевых параметров модели: риска, выраженного в значении WACC, и долгосрочного темпа роста компании (LTGR). На основе данного анализа диапазон стоимости акций компании составляет от 215,7 до 224,3 рубля (потенциал роста к цене размещения — от 2,7% до 12,1%).

Данная оценка соответствует следующим форвардным мультипликаторам компании:

- EV / EBITDA: 7.2x (’24) и 4.8x (’25)

- P / E: 16.8x (’24) и 10.5x (’25)

Заключение

Аналитики Boomin достаточно осторожно относятся к текущему ценовому диапазону размещения акций компании, а также достаточно оптимистичным прогнозам банков по росту компании. Эмитент действительно имеет хорошую технологическую составляющую бизнес-модели, но, тем не менее, назвать ее полноправным конкурентом IT-компаний достаточно трудно, и здесь мы придерживаемся мнения, что компания ближе к сегменту непродуктового ритейла, где мультипликаторы оценки кратно ниже. С учетом распределения не менее 50% чистой прибыли при соотношении Чистый долг / EBITDA < 3.0x потенциал дивидендной доходности может составить около 2,2% в 2024 г. Таким образом, мы получаем растущий двузначными темпами бизнес с устойчивой бизнес-моделью, но низкой маржинальностью и высокой оценкой размещения.

Строительный двор, а не Строительный дом

сам инет-магазин по ценам дорогой, хотите переплатить сто% велком в инструменты..

на кого расчитвают этот ипо?