Сбер — сомнительно, но окей

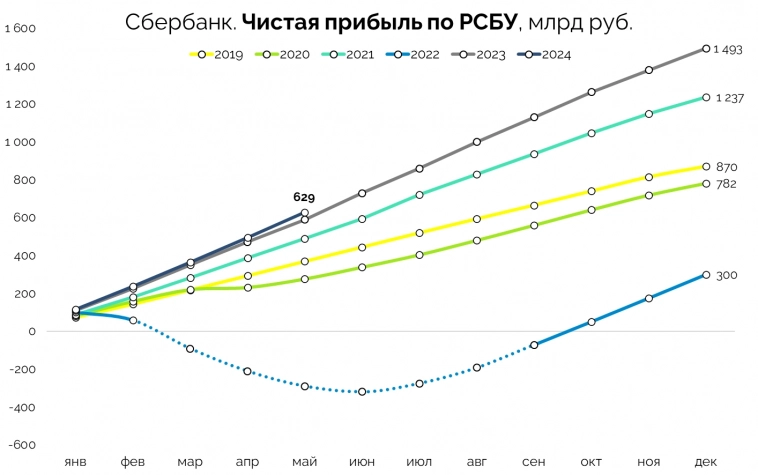

За пять месяцев банк заработал 628,4 млрд руб. Это на 6,7% выше, чем годом ранее. Накопленный дивиденд с начала года составляет 13,92 руб. против 13,04 руб. годом ранее.

☝️Рост дивидендов год к году является одним из главных драйверов закрытия дивгэпа.

Комиссионные доходы составили 289,8 млрд руб., прибавив 9,7% г/г. Процентные доходы — 1037 млрд руб. — 11,5% г/г. Вместе с прибылью растут и расходы — 370,7 млрд руб. — рост на 21,6% г/г.

Рентабельность капитала (ROE) в мае составила 22,5%, а соотношение расходов к доходам — 26,6%. Немного упала достаточность общего капитала — с 13,3% в апреле до 12,9% в мае.

Несмотря на то, что повышение ставки по вкладам до 18% снизит маржинальность, это уже позволило банку привлечь новых клиентов. Казалось бы, куда расти в этом плане? Количество розничных и корпоративных клиентов выросло до 108,9 млн и 3,2 млн соответственно.

⭐️Мнение GIF

Что касается текущей оценки. По нашему мнению, Сбер оценен справедливо. Дивидендная доходность относительно текущих котировок всего 10,5%. В следующем году она будет немногим больше, учитывая планы по росту прибыли в 10%, согласно собственному прогнозу Сбера. Плюс со следующего года начинают действовать новые налоги, которые отнимут 6% от прибыли за 2025 год.

Поэтому ключевым драйвером остается снижение ставки. Это снизит норму доходности на рынке и позволит банкам нарастить количество выдаваемых кредитов, снизить резервы. И таким образом увеличит прибыль.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Согласен. Потолок — 350. Если сбер до него доедет до дивов, то я акции скину и на дивы не пойду. Но будет смешно, если сбер прокинет на дивиденды