Текущая ситуация на первичном рынке корпоративных облигаций России

Прошедшая неделя была малоактивной на первичном рынке рублевых облигаций в преддверии заседания ЦБ РФ 07.06.2024. За последнее время у инвесторов и аналитиков возросли ожидания по возможному повышению ключевой ставки (КС – далее) на 1 п. п. − до 17%. На этом фоне многие эмитенты заняли выжидательную позицию.

Московский девелопер А101 размести 3-летний выпуск серии БО-001P-01 на 500 млн руб. Доходность по финальной ставке была зафиксирована на уровне изначального ориентира – не выше 18,39%.

Соби-Лизинг по своему выпуску серии 001P-05 из предложенных 300 млн руб. собрал только 77,25 млн руб. (или 25,8%) с доходностью 20,99% и дюрацией 1,7 г.

Успешным оказался букбилдинг 4-летнего флоатера Росагролизинга с амортизацией, предназначенного только для квалифицированных инвесторов. По купону премия к RUONIA была установлена на уровне +180 б. п. (маркетировалась не выше +200 б. п.), а объем увеличен с 5 млрд руб. до 7 млрд руб.

В условиях высоких рублевых ставок, эмитенты все охотнее занимают в долларах с расчетами в рублях на локальном рынке.

Золотодобытчик Полюс собрал книгу по 5-летнему выпуску серии ПБО-04 на $150 млн (в таблице ниже не приводится). Доходность в итоге составила 6,38% (ориентир был – не выше 6,61%).

ФосАгро по 5-летнему выпуску с изначальным предложением на $200 млн (размещено 50%) установил итоговую YTM 6,40% при изначальном ориентире – не выше 6,68% (в таблице ниже не приводится).

Текущая неделя на первичном рынке ожидается также малоактивной.

Букбилдинг по 10-летнему флоатеру с 3-летней офертой − ИКС 5 Финанс-003P-05-боб на 10 млрд руб. может быть не очень интересным, т. к. он пройдет до заседаний ЦБ РФ.

Отметим сбор заявок по 2-летнему юаневому выпуску ГТЛК-002Р-05-боб объемом до 500 млн с маркетируемой доходностью не выше 9,11%. Ближайшие по дюрациям и рейтингам юаневые облигации РУСАЛа торгуются с доходностью ~7,9%. Полагаем, что новый выпуск ГТЛК будет интересе с YTM не ниже 8,5%, учитывая повышенную рискованность лизингового бизнеса в РФ (в условиях высоких рублевых ставок).

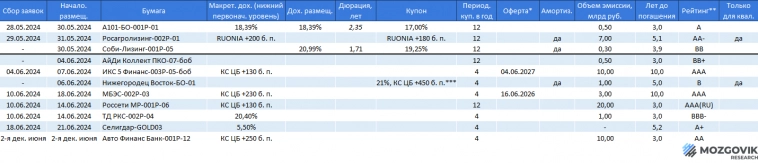

Рыночные размещения рублевых облигаций

Источники: Rusbonds.ru, собственные расчеты

* Курсивом выделены Call-опционы

**Приводится наименьший рейтинг от российских РА

***1-2 куп.: 21%, далее: КС ЦБ +450 б. п.

Иван Иванов03 июня 2024, 20:59Андрей, по ГТЛК вы пишете, что интересна мин 8.5% доходность ввиду риска лизингового сектора. Но ГТЛК это же на 100% гос компания, какие в ней могут быть риски? Дефолт государства?0

Иван Иванов03 июня 2024, 20:59Андрей, по ГТЛК вы пишете, что интересна мин 8.5% доходность ввиду риска лизингового сектора. Но ГТЛК это же на 100% гос компания, какие в ней могут быть риски? Дефолт государства?0 Иван Иванов03 июня 2024, 21:03Еще вопросы в догонку, 10 июня выходят трехлетние долларовые облигации Русала БО-001Р-08 с купоном до 8.25% Предыдущий выпуск у русала был 6.5% в юанях. Первый вопрос — насколько русал надежен, как вы оцениваете риски дефолта по нему? Все таки голубая фишка, пусть и в прошлом. Второй вопрос — рост доходности валютных купонов, чем это объясняется?0

Иван Иванов03 июня 2024, 21:03Еще вопросы в догонку, 10 июня выходят трехлетние долларовые облигации Русала БО-001Р-08 с купоном до 8.25% Предыдущий выпуск у русала был 6.5% в юанях. Первый вопрос — насколько русал надежен, как вы оцениваете риски дефолта по нему? Все таки голубая фишка, пусть и в прошлом. Второй вопрос — рост доходности валютных купонов, чем это объясняется?0