IVA Technologies. Оцениваем IPO в разгар коррекции рынка

Если у вас есть бизнес и в названии есть слово «technologies», то самое время задуматься над IPO. Ещё одна наша компания из сектора технологий выходит на биржу, ещё один потенциальный бенефициар ухода западных компаний. Посмотрим привлекательна ли оценка размещения и какой потенциал для роста.

О компании

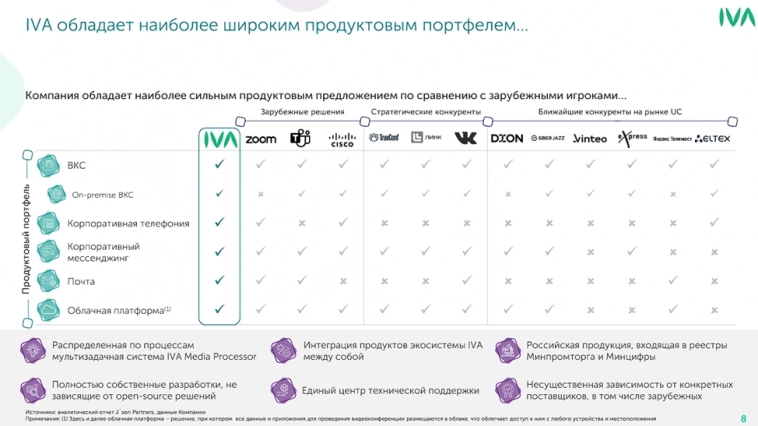

Если совсем коротко, то компания IVA – это русский ZOOM. Основной продукт – это сервис видео-конференц-связи (ВКС). Компания занимается созданием корпоративных коммуникаций, включая видеоконференцию, телефонию и мессенджеры. Отличие от ZOOM — собственный движок, поддержка до 10 тысяч участников, стенограмма, безопасность и поддержка всех операционных систем.

Компания работает на рынке около 5 лет и имеет большую экосистему внутри себя.

По итогам 2023 года IVA занимает 7% на рынке корпоративных коммуникаций. Компания планирует занять 13% рынка к 2028 году, при росте рынка 15% ежегодно. В ключевом для себя сегменте ВКС занимает долю 24%.

Сейчас на госсектор приходится 27% клиентской базы, остальная доля это частные компании. Среди заказчиков такие имена, как Банк России, Роснефть, Норникель, Роскосмос. На B2B сегмент приходится более 70% продаж компании.

Финансовые показатели

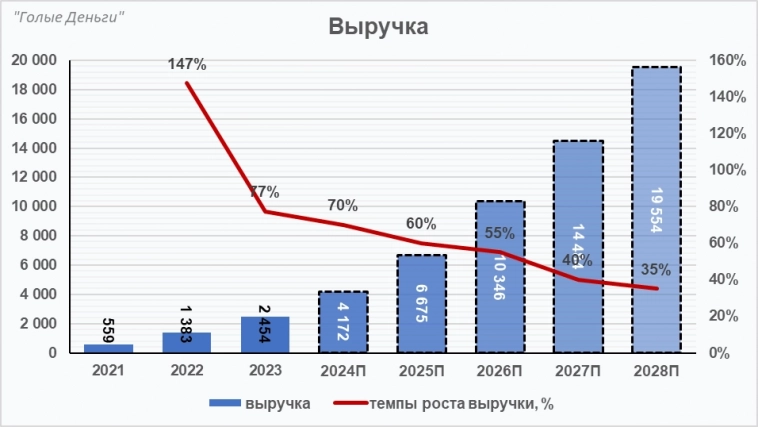

Объем выручки компании составляет около 25% от рынка. На топ-5 клиентов компании приходится 75% от всей выручки компании. Менеджмент таргетирует средние темпы роста выручки 30% в год и увеличение этого показателя в 8 раз в ближайшую пятилетку.

Со временем компания планирует диверсифицировать свои продажи на внешний контур.

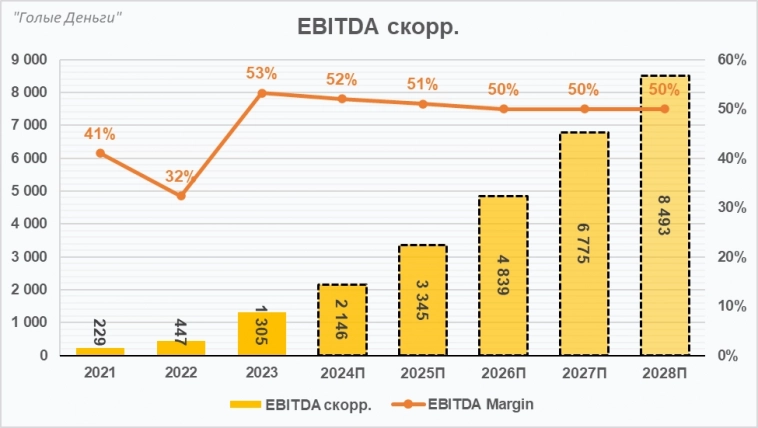

Маржинальность по EBITDA — космические 80%, но менеджмент сам обозначает, что это скорее пиковая маржа. Странно, как компания учитывает издержки на зарплаты, почти ничего не идет в отчет о прибылях и убытках и считается как капекс. Поэтому буду ориентироваться на скорректированные данные, менеджмент прогнозирует маржинальность по скорректированной EBITDA около 50%.

Также, как и у Астры или Позитива, бизнес IVA обладает сезонностью. Поэтому смотреть нужно прежде всего на четвёртый квартал.

С долговой нагрузкой всё хорошо, чистый долг отрицательный. Дивидендная политика привязана как раз к показателю Net Debt/EBITDA, если показатель не больше 2п.п., то менеджмент распределяет минимум 25% от скорректированной чистой прибыли на дивиденды. Прогнозирую дивидендную доходность на 2024 год в районе 2-3%.

На денежные потоки сильно влияет оборотный капитал, а именно большая дебиторская задолженность, которая высвободится ближе ко второму полугодию. Крупных капитальных затрат компания не планирует, только для поддержания текущих активов.

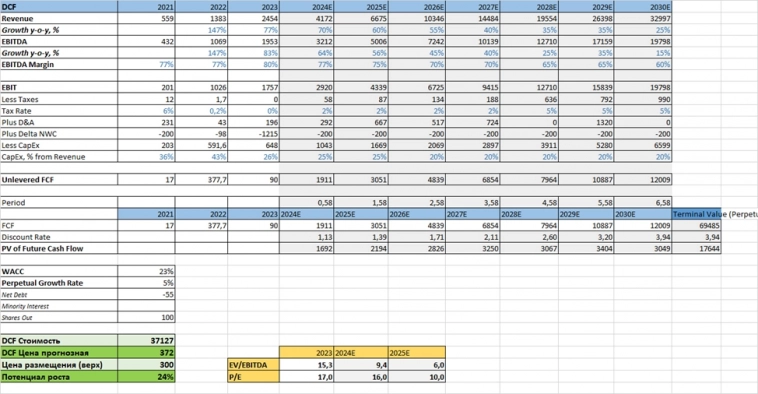

По мультипликаторам есть даже дисконт относительно аналогичных компаний из сектора (беру размещение по верхней границе).

По DCF-модели тоже получается дисконт, апсайд выходит ~25% к верхней границе ценового диапазона. Форвардные мультипликаторы ещё ниже, P/E в районе 10, что интересно для быстрорастущей компании.

Зачем им на IPO?

Компания выходит на биржу в формате Cash Out (владельцы продают свою долю), как заявляет менеджмент деньги на развитие и для больших капитальных вложений не нужны, компания будет заниматься «доведением до ума» текущих продуктов. Цель IPO — занять лидирующую позицию на рынке и сформировать имидж для заказчиков и подбора персонала.

Сам объём размещения небольшой, примерно 3,3 млрд рублей, free-float будет примерно 10%. Переподписка книги заявок случилась в первый же день, примерно в 4-5 раз, как сообщил КоммерсантЪ. То есть на большую аллокацию можете не рассчитывать. Про SPO пока открещиваются, такой вопрос пока не поднимали и не рассматривали.

Что я делаю. Подводя итог, компания работает в растущем сегменте; занимает долю рынка, любезно оставленную западными партнёрами. Темпы роста, анонсированные менеджментом, вполне достижимы, бонусом ещё получаете какой-никакой дивиденд. Главные риски: проигранная конкуренция; возвращение западных аналогов в случае, если лёд между Россией и западом растает. Но пока на это ничего не намекает.

Что касается самого размещения, переподписка – это плюс для спекулянтов и минус для тех, кто хочет долго сидеть в бумаге, потому что нормальную аллокацию они не получат. Главные риски: не лучшие рыночные условие, рынок корректируется. Очень маленькая капитализация (втрое меньше Астры, в четверо меньше Позитива) может сказаться на ликвидности бумаги.

Скажу так, я решение ещё не принял, в любом случае нужно определиться за выходные, до 3 июня сбор заявок. Если и буду заходить, то спекулятивно, чтобы продать на открытии. Далее полгода я бы присмотрелся к компании, как будет вести себя менеджмент и как будут реализовываться прогнозы. В общем схема, как делал на IPO Астры и ЮГК, продать в первый день торгов и потом следить за компанией, если инвестиционная привлекательность подтвердится, то ждать отката ниже цены размещения и потихоньку собирать инвестиционную позицию.

Разборы, мысли, антихрупкость — ЗДЕСЬ

Дима Романов01 июня 2024, 14:07Цена ему — ноль, и ещё доплачивать должны за то, что им пользоваться людям приходится. Такой мессенджер даже студенты разрабы лучше напишут.+2

Дима Романов01 июня 2024, 14:07Цена ему — ноль, и ещё доплачивать должны за то, что им пользоваться людям приходится. Такой мессенджер даже студенты разрабы лучше напишут.+2