Доброе утро, коллеги. IPO IVA Technologies

Недавние IPO, про которые писал: Совкомбанк, МГКЛ, Делимобиль, Диасофт, Кристалл, Европлан, Займер, МТС Банк и ГК Элемент. Новые тоже скоро будут, не пропустите.

Размещение довольно неожиданное, ещё и в тот момент, когда на рынке коррекция, так что решение об участии нужно принимать взвешенно. Хотя, это же айтишка. Хитрый смайлик.

Кто такие?

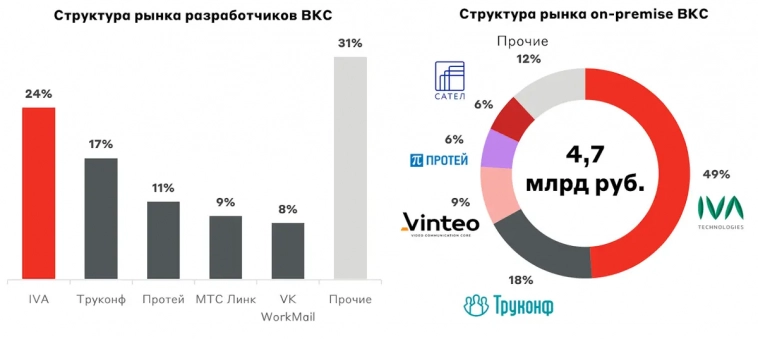

IVA Technilogies — российский разработчик сервиса видеоконференцсвязи (ВКС). Отечественная калька Зума является лидером рынка и занимает порядка 24% рынка корпоративных сервисов коммуникаций. Ключевым сегментом на рынке ВКС для компании является on-premise ПО – видеоконференции внутри локальной сети с полным контролем над оборудованием и данными, что крайне важно для информационной безопасности организации. То есть, ориентируются на отечественный enterprise. Все фишки Zoom есть, конечно же.

У Ивы есть единая экосистема: разные ВКС-ки, корпоративная телефония, мессенджер, почта и облачная платформа. Кроме того, у Ивы есть все льготы, которые выданы ИТ-компаниям.

Это типичный пример бенефициарства ухода западных брендов. После доминировавшего Зума корпорациям пришлось переходить на отечественное ПО. У кого продукт был готов, тем и повезло. Кроме Ивы подфартило также Труконфу. Но вендоров полно, конкуренция высокая. Посмотрим, что с деньгами.

Импортозамещение

Раньше рынок делили Cisco, Microsoft, Avaya и Zoom. Корпоративным клиентам пришлось переезжать на аналоги, не всем же подходит Google meet. Как итог, отечественный вендор получил более 500 заказчиков в сегментах B2B и B2G с 200 000 пользователей.

Кто в больших компаниях работает, какими ВКС пользуетесь? Как впечатления?

Показатели

Для оценки можно посмотреть МСФО за 2023 год. Благодаря уходу западных вендоров и перетоку клиентов в Иву их количество увеличилось в 3 раза. Страшно даже подумать, что кто-то ещё не сменил ВКС. Мне кажется, что такого роста уже точно можно не ждать. С 2021 по 2023 годы среднегодовые темпы роста выручки 110% и EBITDA 113%.

Рентабельность по EBITDA составляет гигантские 80%, но, как я уже сказал, все уже импортозаместились, остались одни слоупоки, и поэтому прогнозируется в дальнейшем рентабельность по EBITDA в районе 66-68%. Лично мне кажется, что это оптимистично.

Откровенно говоря, до 2022 года эта Ива никому в одно место не упёрлась. Показатели были посредственными. 2021 год завершили с скорр. Чистой прибылью в 100 млн, 2022 — 540 млн, 2023 — 1 282 млн. Выручка в 2021 — 559 млн, в 2022 — 1 383 млн, в 2023 — 2 454 млн. EBITDA в 2021 — 432 млн, в 2022 — 1 069 млн, в 2024 — 1 953 млн.

Дивиденды

Не буду перечислять продукты, они все корпоративно-скучные. То ли дело дивиденды! Согласно дивидендной политике, IVA планирует направлять не менее 25% скорр. Чистой прибыли при показателе Чистый долг/EBITDA не более 2 (если выше, то на усмотрение СД). Такая долговая нагрузка считается достаточно комфортной, но не сказать, что низкой. Сейчас Чистый долг компании на 1к2024 года составляет 368 млн рублей, показатель Чистый долг/ EBITDA равен 0,84. Но это не дивидендная история, прогноз за 2024 год всего лишь 2,4%.

IPO

Как полагается, компания выходит на биржу на пике и на хайпе. IVA Technologies планирует разместить около 10% акций на Мосбирже в рамках продажи акций текущих акционеров (cash-out). Целью IPO компания обозначает формирование программы мотивации для сотрудников и повышение узнаваемости бренда. В мотивацию топ-менеджмента мы, естественно, верим. Cash-out — значит деньги не в бизнес пойдут.

Диапазон IPO установлен на уровне 280–300 рублей за одну акцию, что соответствует оценке компании в размере 28–30 млрд рублей. Это меньше, чем оценки от Альфы (32–40 млрд) и Тинькофф (33–37 млрд). Мультипликатор P/E получается в районе 17. А P/S выходит в районе 13,8. Что-то типа Диасофта примерно. В том IPO я поучаствовал и не жалею. Размещение, полагаю, пройдёт по верхней границе. Сбор заявок до 3 июня. Практически сразу после ГК Элемент. В нём я поучаствовал, но сразу же продал по той же цене, так как идея с переподпиской не реализовалась.

Размер IPO очень маленький, книга уже переподписана, переподпишут скорее всего и ещё сильнее, нужно следить за информацией. Можно будет получить совсем немного акций, а что дальше с ними делать — кому как больше нравится. Возможно, что и спекулятивно, и в долгосрок Ива может быть неплохой покупкой. Если Зум не вернётся, а айтишники не сопьются на своих айтишных зарплатах. Но с другой стороны — падающий рынок. Так что всё не так однозначно. Есть время подумать до 3 июня.

Подписывайтесь на мой телеграм-канал про инвестиции в акции и облигации, финансы и недвижимость.

Название у них интересное