Где дивиденды, Роснефть? История, доходность, дивидендная политика и перспективы Роснефти

Восток Ойл — дело тонкое, а жирное дело — это получение дивидендов от нефтяников. Но есть и алмазы в россыпи золота. У этой компании не только больше всего нефти, но и джокер в рукаве. Продолжаю серию дивидендных разборов, и сегодня наш клиент — Роснефть.

Уже смотрели: Северсталь, Лукойл, Газпром нефть и НЛМК. Разбираем нового нефтяника, историю его дивидендов, дивидендную политику и перспективы компании. Поехали!

Напоминаю актуальные прогнозы по дивидендам на этот год:

- Топ-10 дивидендных акций от Сбера на 2024 год (NEW)

- Топ-10 акций с высокой дивидендной доходностью от Финам (NEW)

- Топ-6 акций на ближайший дивидендный сезон от БКС

- 5 лучших акций под дивиденды от Промсвязьбанка

- Лучшие дивидендные акции 2024 года от Альфа-Банка

Кто богатеет на дивидендных акциях, не пропустите новые обзоры.

Дивидендная политика

Дивидендная политика Роснефти предусматривает выплату не менее 50% от чистой прибыли по МСФО. При этом компания взяла на себя обязательство платить дивиденды по меньшей мере два раза в год.

История дивидендов

С 2011 года Роснефть платит дивиденды без дивидендных разрывов. Да, они не всегда были большими. Был и 1%, и по 3% неоднократно платили. В последние годы тренд на рост. На сегодняшний день индекс стабильности дивидендов DSI – 0,64.

Дивдоходность за последние 10 лет (2014–2023): 5,06%, 3,44%, 3,38%, 2,99%, 4,58%, 6,37%, 4,51%, 4,08%, 6,47%, 9,29%.

Средняя доходность за 10 лет: 5,02%.

Средняя дивдоходность невысокая. Для сравнения: у Газпром нефти средняя дивдоходность за 10 лет получилась 8,1%, у Северстали — 9,47%, у Лукойла — 8,22%, а у НЛМК — 8,39%.

Ближайшие дивиденды

Итоговые дивиденды за 2023 год ещё не объявлены, но ожидается, что они будут в июле и составят более 5–6%, что суммарно с январскими 5,12% будет более чем достойно.

Последний отчёт

Смотрим отчёт за 2023 год. Хороший, сильный такой отчёт. Выручка увеличилась на 1,3% по сравнению с 2022 годом и достигла 9,16 трлн рублей. Среднегодовой темп роста выручки за последние 5 лет — 1,4%. Чистая прибыль выросла на 47% по сравнению с 2022 годом и достигла 1,27 трлн рублей — среднегодовой рост чистой прибыли с 2019 года составил 15,8%. Прекрасные показатели.

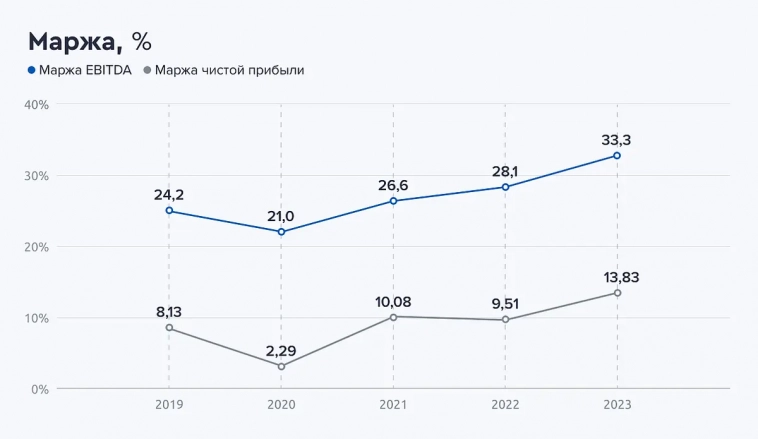

EBITDA выросла на 17,8% и составила 3,01 трлн рублей. Маржа EBITDA выросла на 5,15 процентных пункта и достигла 33,34% в 2023 году. Маржа чистой прибыли выросла на 4,32 процентных пункта и достигла 13,83% в 2023 году. Маржинальность Роснефти растёт, и очень существенно.

Из-за роста процентных ставок Роснефть начала сокращать долговую нагрузку. Чистый долг / EBITDA в районе 0,9 по итогам 2023 года. Капитальные затраты выросли на 15% по сравнению с 2022 годом и составили 1,3 трлн рублей.

Свободный денежный поток Роснефти вырос на внушительные 44%. Это позволило увеличить капитальные затраты и снизить долговую нагрузку. Также это позволяет надеяться на очень хорошие дивиденды.

Восток Ойл

Восток Ойл начался в 2020 году, он является одним из крупнейших в мировой нефтегазовой отрасли. Это 52 лицензионных участка в северной части Красноярского края и ЯНАО, где находятся 13 месторождений нефти и газа. Планируется добыча до 115 млн тонн нефти к 2033 году.

Благодаря низким затратам на добычу и низкому углеродному следу проект является одним из самых экологичных в мире. Нефть проекта характеризуется низким содержанием серы. В рамках проекта планируется интеграция ветрогенерации в энергосистему, а также полезное использование попутного нефтяного газа для обеспечения энергопотребностей. Короче, это самый перспективный нефтегазовый проект в России прямо сейчас и на ближайшие годы. Он является главным драйвером моей заинтересованности в акциях Роснефти, которые находятся в моём топ-5.

Роснефть — отличный выбор, на мой взгляд, один из лучших среди нефтяников. Считаю Роснефть и Лукойл интереснее других. Ну и помним, что нефтеакции — это хорошая валютная диверсификация, ведь нефть продают за валюту.

Подписывайтесь на мой телеграм-канал про инвестиции в дивидендные акции и облигации, финансы и недвижимость.

Это всё что надо знать.