Снова купил дивидендных акций! Портфель приближается к 4 млн рублей.

Сегодня получил очередную зарплату и большую её часть отправил на брокерский счет. В данной статье покажу как выглядит мой текущий инвестиционный портфель спустя 4 года и 2 месяца инвестирования, какие акции я купил и какая сейчас у меня «дивидендная зарплата».

Мой портфель

Я использую дивидендную стратегию, трейдингом не занимаюсь, все покупки акций совершаю с целью держать бумаги долго (мой горизонт инвестирования лет 15), поэтому изначально стараюсь выбирать качественные компании с хорошим потенциалом роста котировок на будущее и, самое главное, стабильными и щедрыми дивидендами.

На данный момент мой портфель выглядит так:

В его составе 32 дивидендных эмитента.

Во что я инвестировал сегодня?

Как вы уже поняли, я купил акции Транснефти. Пару статей назад разбирал эту компанию по котировкам, финансовому отчету и дивидендной доходности.

Транснефть показала исторически рекордную выручку и чистую прибыль за 2023г (1.33трлн р. и 296.5млрд р. соответственно)! На балансе компании более 600млрд р наличности при отрицательном чистом долге.

Все это позволяет Транснефти выплатить высокие дивиденды. К тому же, согласно распоряжению правительства, Транснефть, как госкомпания, обязана выплатить 50% от прибыли в виде дивидендов. Поэтому, я ожидаю объявления щедрых двузначных (около 12%) дивидендов, о которых компания может объявить уже в мае.

Так же позитивом для бумаг Транснефти выступило заявление главы компании Николая Токарева, который сообщил несколько хороших новостей в интервью:

- Дивиденды будут выше, чем за предыдущий период, так как прибыль выросла.

- Компания планирует перейти на выплату дивидендов дважды в год.

- Увеличилась прокачка нефти в восточном направлении и реализуется ряд проектов на еще большее увеличение мощностей Транснефти.

На фоне отличных финансовых показателей, высоких дивидендов и потенциала роста после проведенного в феврале сплита, сегодня я инвестировал в Транснефть.

Моя дивидендная зарплата

Самое приятное для меня-это получать дивиденды с портфеля.

С начала 2024 года он мне принес уже 54000р:

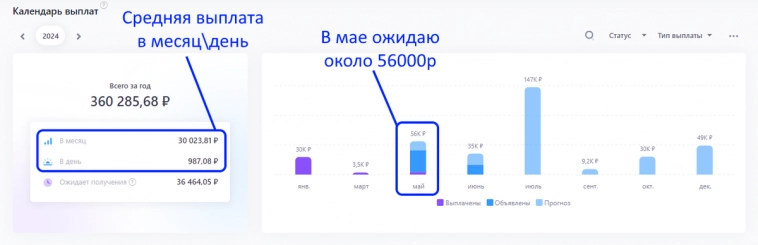

А вот так выглядит мой пассивный доход за месяц и за весь год:

Всего мой портфель может выплатить мне за 2024г 360 000р. Но, так как, я буду продолжать инвестировать дальше, эта сумма будет увеличиваться и на конец года я ожидаю около 400 000р выплат.

В среднем ежемесячно около 30000р приносят мне акции в виде дивидендов.

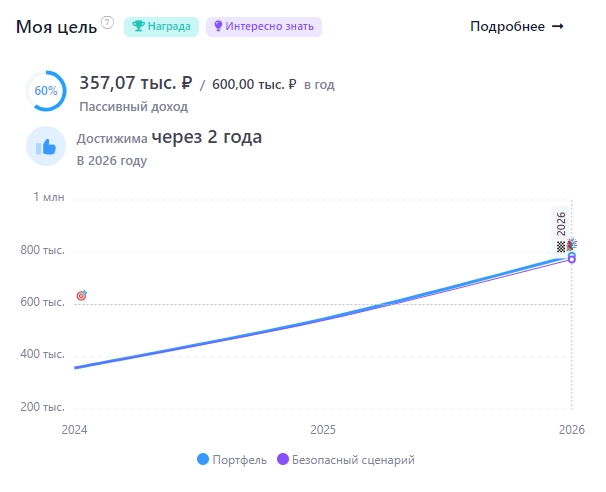

В сервисе, где я веду учет инвестиций, я поставил себе цель выйти на «дивидендную зарплату» в 50000р\мес. (600 000р\год). И, согласно расчетам, данную сумму я смогу получать через 2 года при сохранении текущей динамики пополнения:

Заключение

Акции Транснефти интересны для инвестирования. Они привлекательно выглядят по многим основным параметрам (финансовые, операционные, котировки, дивиденды).

Аналитики прогнозируют рост бумаг компании к 1800р за акцию к концу года и этот прогноз выглядит вполне реалистичным. Поэтому я сегодня выбрал именно Транснефть.

Дивидендный сезон в разгаре. Сейчас я ожидаю выплату от Лукойла (около 36000р), вчера получил от ЛСР (4350р). Все дивиденды я реинвестирую обратно в акции, стараясь как можно быстрее нарастить капитал, запустить эффект сложного процента и увеличить свой пассивный доход.

Продолжаю инвестировать и делиться своими результатами с вами. Следующая моя покупка назначена на 24 мая!

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям!

Жду ваших комментариев.

Мой господин08 мая 2024, 13:04На депозит или корпоративных облигах под 17% было бы больше и без рисков+1

Мой господин08 мая 2024, 13:04На депозит или корпоративных облигах под 17% было бы больше и без рисков+1 Иван Михайлович08 мая 2024, 13:05Ты в облигах можешь получать больше.+1

Иван Михайлович08 мая 2024, 13:05Ты в облигах можешь получать больше.+1 Андрей Остин08 мая 2024, 13:14Будь уверен, кремлёвские поправят твой оптимизм+4

Андрей Остин08 мая 2024, 13:14Будь уверен, кремлёвские поправят твой оптимизм+4 Andrey08 мая 2024, 13:15Что думаете о ребалансировке? Закрыть позицию по Газпрому и Норникелю, чтобы перевложиться в перспективные компании?+1

Andrey08 мая 2024, 13:15Что думаете о ребалансировке? Закрыть позицию по Газпрому и Норникелю, чтобы перевложиться в перспективные компании?+1