Народный портфель.

Для начала, давайте с вами разберёмся, что это за показатель,

«Народный портфель», или «Портфель частного инвестора» — аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

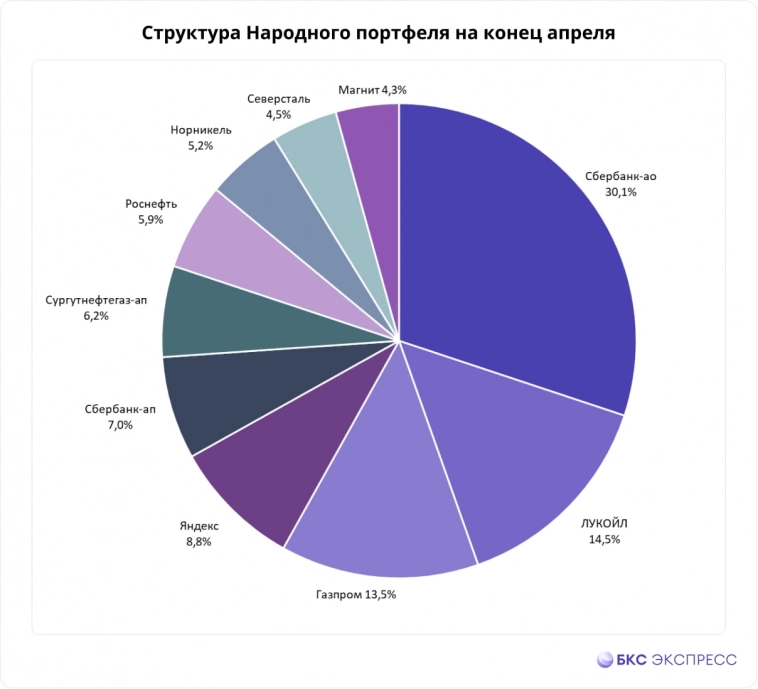

На скрине у нас представлена эта самая структура портфеля частного инвестора и указаны следующие 10 бумаг с процентной долей в этом портфеле:

1. $SBER — 30,11%

2. $LKOH — 14,5%

3. $GAZP — 13,5%

4. $YNDX — 8.8%

5. $SBERP — 7,0%

6. $SNGSP — 6.2%

7. $ROSN — 5.9%

8. $GMKN — 5.2%

9. $CHMF — 4,5%

10. $MGNT — 4.3%

Так же, дана статистика изменения позиций за апрель:

Относительно марта снизились доли:

• Яндекса (-0,3 п.п.)

• Сургутнефтегаза-ап (-0,2 п.п.)

• Норникеля (-0,2 п.п.)

• Сбербанка-ао (-0,1 п.п.)

• Сбербанка-ап (-0,1 п.п.)

• Роснефти (-0,1 п.п.).

Выросли позиции:

• ЛУКОЙЛа (+0,8 п.п.)

• Газпрома (+0,2 п.п.).

Причина, по которой Лукойл так сильно вырос в портфеле понятная — дивиденды.

Причина, по которой вырос Газпром тоже ясна — отчётность.

Но, сейчас каждый из этих факторов может сыграть в мае в обратную сторону для данных бумаг, так как Лукойл дивиденды уже выплатил, а отчёт Газпрома не сильно обрадовал инвесторов.

В остальном, тут ничего удивительного — сбер 30% в данном народном портфеле, Лукойл с хорошими дивидендами 14,5%.

Единственное, вера в Газпром у людей чересчур сильна… но, это возможно долгосрочная позиция, которую вряд-ли сольют.

Если говорить про диверсификацию, то тут она не сильная, но с другой стороны — а что добавить?

Народ берёт в основном мастодонтов с крепким фундаменталом и более-менее стабильными дивидендами. Плюс, это очень консервативный подход, где берутся компании с понятным бизнесом — банки, металлурги, нефтяники (2 исключения в виде Яндекса и Магнита, хотя тот и тот тоже не новичок на рынке).